时隔9个月,深交所主板再有企业提交IPO注册,拟募资35亿元

【大河财立方 记者 王宇】时隔9个月之后,证监会再度受理深市主板IPO的注册申请。

10月10日,中国国际货运航空股份有限公司(以下简称国货航)正式提交深交所主板IPO招股书注册稿。而上一次深市主板递交注册申请的企业为1月12日递交的江苏江顺精密科技集团股份有限公司,距今已有9个月的时间。

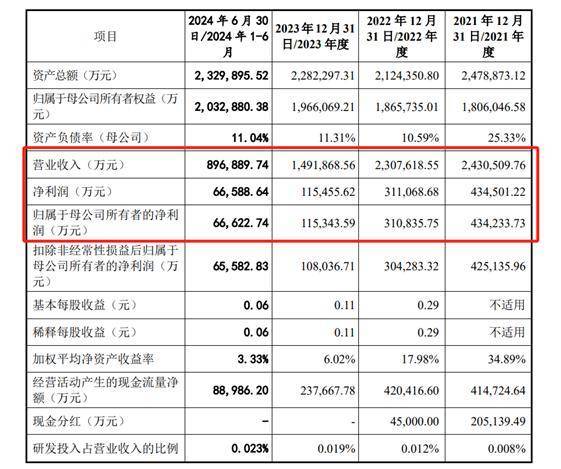

招股书显示,2023年,国货航营业收入为149.19亿元,同比下降35.35%,归母净利润为11.53亿元,同比下降62.89%。

对此,国货航称,2021—2022年,在全球供应链重构影响下,航空物流供给端运力紧缺,需求端保持旺盛,国货航抓住上述外部因素,业绩得以增长。2023年,随着航空业逐步进入常态化运营,航空货运的运力供给逐渐好转,运价逐步回落,国货航营业收入出现一定程度的下滑。

今年上半年,国货航的业绩有所回升。1—6月,国货航营业收入同比增加48.15%,归母净利润同比增加40.80%。

国货航称,业绩增长主要系随着航空货运行业逐步恢复常态化运行以及全球供应链体系的逐步稳定,叠加跨境电商对航空货运的旺盛需求,航空货运运价及货邮周转量亦开始从2023年年初的行业低点逐步回升。

基于以上原因,国货航预测2024年营业收入和归母净利润将分别同比增长36.89%和26.47%。

目前,国货航已发展成为国内主要的航空物流服务提供商之一,主营业务可分为航空货运服务、航空货站服务、综合物流解决方案三大板块。中国航空资本直接持有国货航45%股权,为公司控股股东。中航集团持有中国航空资本100%股权,并通过中国航空资本间接持有发行人45.00%股份,为公司的实际控制人。

值得注意的是,国货航募资规模已大幅削减。2023年3月3日首次递交的IPO招股书中,国货航预计募资规模为65.07亿元,而注册稿中,预计募资规模锐减至35亿元,减少了46%。即使募资规模缩至35亿元,国货航IPO仍有望成为去年“827新政”以来A股最大规模的IPO。

此外,招股书中还提到,国货航可能面临业绩下滑超过50%的风险。外部环境、市场供需变化、运价及航油价格波动等风险贯穿国货航整个生产经营过程,风险影响程度较难量化,若上述单一风险因素出现较大程度的变化,或诸多风险同时集中释放,可能导致公司上市当年营业利润较上一年度下滑50%以上的风险。

针对公司IPO相关问题,大河财立方记者向国货航方面发去采访函,截至发稿未获回复。

责编:史健 | 审校:张翼鹏 | 审核:李震 | 监审:万军伟