【原创】IPO雷达|科莱瑞迪时隔2年再次冲击IPO!上半年营收近1.40亿元,综合毛利率逐年下滑

深圳商报·读创客户端见习记者 薛婷阳

时隔2年科莱瑞迪再次冲击IPO!

上周,广州科莱瑞迪医疗器材股份有限公司(以下简称“科莱瑞迪”)发布公告称,公司股票挂牌公开转让申请已通过,将于2024年10月23日起,在新三板创新层挂牌,证券代码873414.NQ。

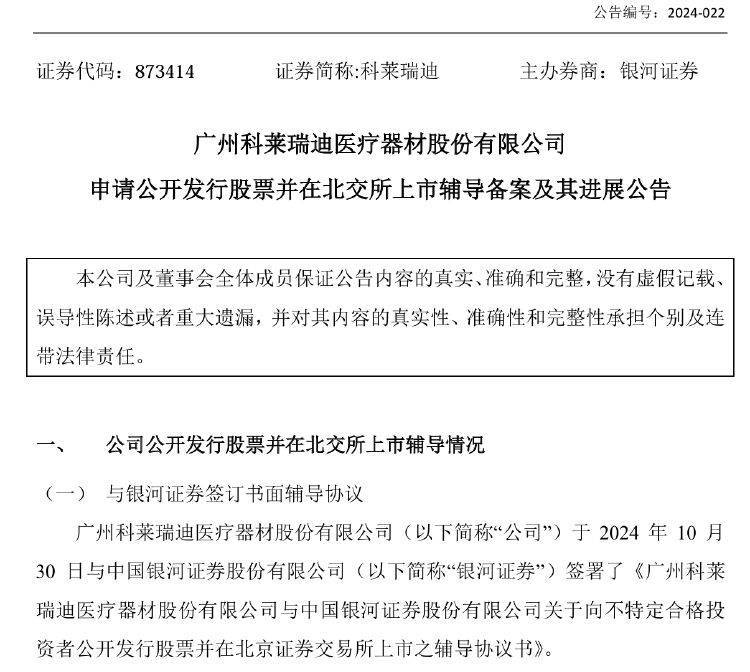

11月1日,科莱瑞迪公告表示,其在广东证监局进行辅导备案登记,辅导机构为中国银河证券股份有限公司。

资料显示,科莱瑞迪成立于2000年12月18日,注册资本6180万元,法定代表人为詹德仁,主要从事放疗定位、骨科康复领域医疗器械的设计、研发、生产和销售。控股股东为广州力锦科技投资有限责任公司,公司实际控制人为詹德仁及其配偶李力。

本次新三板挂牌是科莱瑞迪的第二次挂牌,早在2016年11月,科莱瑞迪就已在全国中小企业股份转让系统第一次挂牌交易,并于2018年7月13日起终止挂牌。

科莱瑞迪于2021年12月30日提交创业板IPO申请,前次创业板IPO的保荐机构为东兴证券,律师为广东信达,会计师为华兴。

公告显示,科莱瑞迪2022年度、2023年度、2024年1~6月营业收入分别为2.33亿元、2.38亿元、1.40亿元,净利润分别为6936.73万元、5991.83万元、3348.69万元。

科莱瑞迪2023年收入规模、毛利率基本与2022年持平。2023年净利润受展会活动及销售人员出差次数明显增加,销售费用有较大幅度上升的影响,较2022年小幅下滑了近一千万元。

分业务来看,科莱瑞迪主要销售肿瘤放射治疗中的放疗定位装置和康复治疗中康复辅助器械,报告期内两种产品的营业收入合计占比均超过95%。

在第一轮审核问询中,科莱瑞迪被指出,2022年和2023年科莱瑞迪综合毛利率分别为64.63%和63.26%,且较前次IPO报告期有一定下滑(2019年~2021年,公司综合毛利率分别为66.70%、66.01%、65.54%)。

公司回复表示,下滑主要受到原材料价格波动影响。公司产品类型丰富多样,所需原材料品类众多,除聚己内酯外,报告期内不存在单个耗用占比超过5%的材料品类,其他原材料均不具有稀缺性且公司可选供应商众多,公司对该等供应商亦具有较强的议价能力。因此,原材料整体价格出现大幅变化的可能性较低,对公司生产经营的影响有限。

报告期内(2022年度和2023年读)公司营业收入的经销占比分别为 72.05%和 72.73%,境外销售占比分别为38.26%和35.47%。值得注意的是,第一大客户均为关联方美国科莱,是公司的经销商。

科莱瑞迪在审核问询函回复稿中解释称,2012年,为进一步加大公司产品在海外市场的推广力度,拓展直销渠道以拉近与全球顶尖肿瘤医疗机构的距离,公司与美国Larson合作设立美国科莱。报告期内,公司主要向美国科莱销售放疗定位膜和放疗固定架,前述产品占对美国科莱销售额的比例均超过90%,对美国科莱的销售与境外其他经销同类产品毛利率水平不存在重大差异。

审读:刘新平