盛富莱:上市前业绩已变脸,募投项目合理性产品竞争力存疑|IPO观察

近期,江西盛富莱光学科技股份有限公司(下称“盛富莱”)提交了招股说明书,拟北交所IPO上市,公开发行不超过1583.0845万股。

钛媒体APP注意到,盛富莱还未上市,业绩就已变脸,2022年盛富莱的营收和归母净利润分别同比下滑7.62%、23.75%。募投项目方面,盛富莱北交所IPO募资的主要目的是为了扩产、研发和补流,但扩产和补流的合理性值得商榷。另外,盛富莱还存在研发费用率低,毛利率高的情形。

上市前业绩变脸,增速低于行业

盛富莱是专业从事高折射率玻璃微珠及制品与光学膜研发、生产及销售的企业,目前产品按产品形态及特征可分为高折射率玻璃微珠及制品和光学膜两大类产品,主要应用于道路交通安全、职业防护与个人防护、公共安全、广告喷绘、消费类产品等多个领域。

2020年-2022年,盛富莱分别实现营业收入22836.84万元、27723.54万元、25611.31万元,归母净利润分别为3814.02万元、4890.24万元、3728.8万元,其中2022年盛富莱的营收和归母净利润分别同比下滑7.62%、23.75%,也就是说,盛富莱还未上市,业绩就已开始变脸。

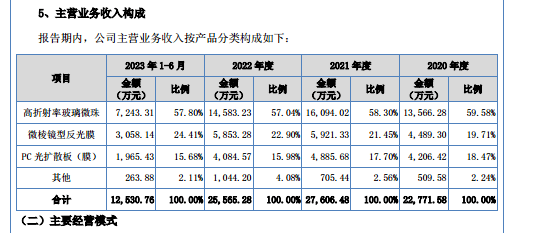

需要说明的是,盛富莱高折射率玻璃微珠、微棱镜型反光膜产品每年为公司贡献的营收占总营收的80%左右,而上述两大产品皆属于反光材料。

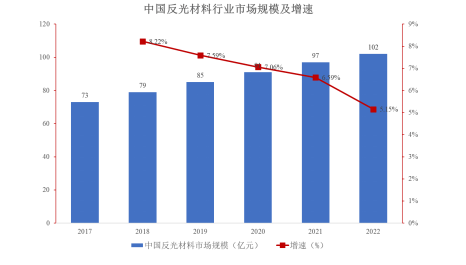

与此同时,根据北京欧立信咨询中心整理的数据显示,2022年国内反光材料市场规模为91亿元人民币, 2021年上升至97亿元人民币,同比增长6.59%。2022年增至102亿元人民币,同比增长5.15%,预计2028年将达到136亿元人民币。

按理说,2022年行业整体增速为5.15%的情况下,反光材料将带动盛富莱营收的增长,但数据显示,营收不仅没有增长,反而同比下滑7.62%。

进入2023年盛富莱或将延续业绩下滑的窘境。招股说明书显示,2023年1-6月,盛富莱的营业收入和归母净利润分别为12552.71万元、1844.76万元,同时盛富莱在申报稿中称“公司不存在季节性因素的影响”。如果下半年的业绩不能超过上半年,那2023年盛富莱的营业收入和归母净利润或将分别不超过25105万元和3689万元,同比略有下滑。

募投项目合理性存疑

从产品结构上看,盛富莱主要拥有高折射率玻璃微珠、微棱镜型反光膜、PC光扩散板(膜)等产品,其中2020年-2022年和2023年1-6月(下称“报告期”),高折射率玻璃微珠产生的销售收入分别为13566.28万元、16094.02万元、14583.23万元、7243.31万元,占当期营业收入的比例始终超过了57%,为公司的第一大产品。

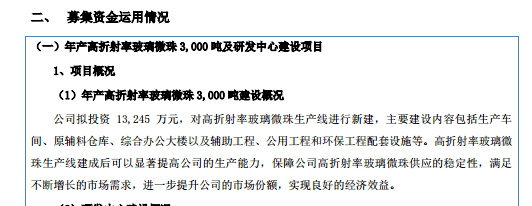

钛媒体APP注意到,盛富莱此次北交所IPO的主要目的也是为了扩大高折射率玻璃微珠的产量。招股说明书显示,盛富莱此次欲募集13245万元用于年产高折射率玻璃微珠3000吨建设,占募资总额的65.09%。

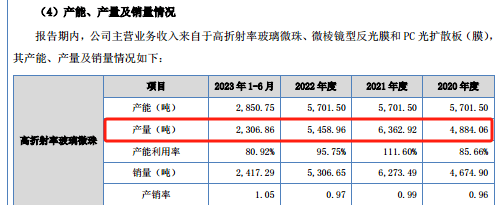

值得一提的是,2020年-2022年,盛富莱高折射率玻璃微珠的产能均为5701.5吨,产量分别为4884.06吨、6362.92吨、5458.96吨,在产能相同的情况下,2022年,盛富莱高折射率玻璃微珠的产量却同比下滑了14.21%。在自身降产量的情况下,却要向市场募资扩产,其合理性似乎较难令人信服。

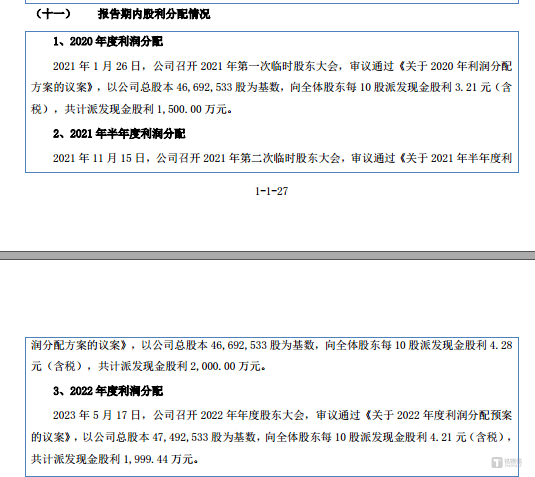

除了扩产高折射率玻璃微珠存疑之外,盛富莱欲募集3000万元用于补充流动资金的项目也令人生疑。据悉,盛富莱先后对公司2020年、2021年半年度、2022年的利润进行了分配,分别向股东现金分红1500万元、2000万元、1999.44万元,合计约为5500万元。也就是说,在上述现金分红的金额足够公司此次募资补流的金额。在如此背景之下,为何盛富莱要大举分红后,再向市场募资补流?

研发费用率低,毛利率高

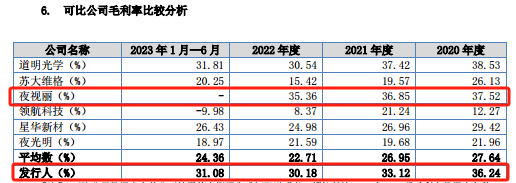

钛媒体APP在梳理数据时发现,公司的毛利率在报告期一直高于同行均值,但这是建立在研发费用率低于均值的基础之上,这不禁让盛富莱产品的竞争力被打上问号。

报告期内,盛富莱的毛利率分别为36.24%、33.12%、30.18%、31.08%,同行业可比公司平均值分别为27.64%、26.95%、22.71%、24.36%,毛利率至少高于同行均值6个百分点。在上述时间段内,盛富莱的研发费用率分别为4.08%、3.64%、4.34%、4.42%,同行可比公司平均值分别为5.05%、5.94%、5.82%、5.34%,研发费用率始终低于同行均值。那么,在如此研发费用率的背景之下,为何盛富莱来能拥有如此高的毛利率?

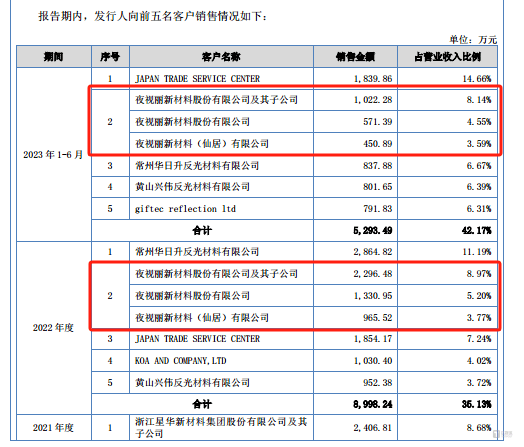

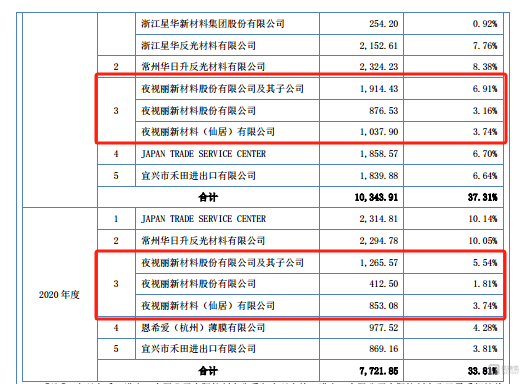

特别要说明的是,在盛富莱的同行可比公司中,夜视丽引起了钛媒体APP的格外关注。报告期内,盛富莱向夜视丽及其子公司产生的销售收入分别为1265.57万元、1914.43万元、2296.48万元、1022.28万元,而夜视丽及其子公司也始终位列在盛富莱的前五大客户名单中。为何盛富莱会与竞争对手做如此多的生意?

另外,2020年-2022年,夜视丽的毛利率分别为37.52%、36.85%、35.36%,均高于盛富莱和对比的行业公司,这不仅令人怀疑,夜视丽是否是在中间商赚差价?(本文首发于钛媒体 APP,作者|邓皓天)