计划投310亿!背靠长江存储,武汉冲出一家芯片IPO

沉寂了3个多月后,科创板终于新增受理了1单IPO申请,这是“科八条”后第二家获得受理的科创板IPO项目,也是沪市今年以来第二家获受理的IPO项目。

格隆汇获悉,9月30日,武汉新芯集成电路股份有限公司(简称“新芯股份”)向科创板提交了《首次公开发行股票并在科创板上市招股说明书申报稿》,国泰君安证券股份有限公司、华源证券股份有限公司为联席保荐机构。

公司拥有中国大陆地区第二座12英寸晶圆代工厂,已稳定量产运行超过15年,聚焦于特色存储、数模混合和三维集成等业务领域,可提供基于多种技术节点、不同工艺平台的各类半导体产品晶圆代工。

新芯股份成立于2006年4月,总部位于湖北省武汉市,最初由湖北省、武汉市和东湖高新三级政府出资设立,成立之初便被寄予厚望。

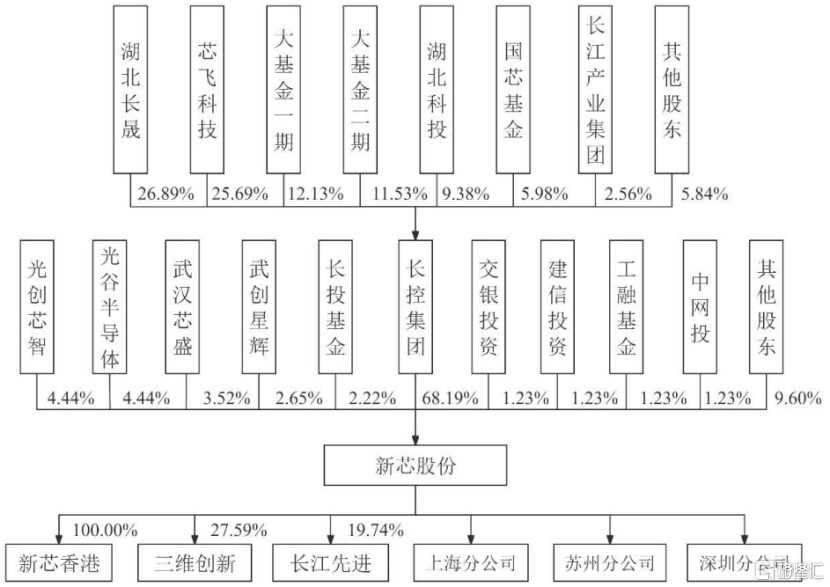

2016年,新芯股份成为长江存储科技控股有限责任公司(简称“长控集团”)的全资子公司。

2024年3月初,新芯股份宣布开始接受外部融资,吸纳了30家知名投资机构。股东中既有国家级基金也有湖北省内国资,还涵盖了银行系、券商系以及市场化投资机构,阵容豪华,也被业内称为“今年湖北最牛融资”。

目前长控集团为武汉新芯的控股股东,持股比例达68.19%。而国内存储芯片巨头长江存储也是隶属于长控集团旗下的全资子公司。也就是说,武汉新芯与长江存储是兄弟公司。

经过多年发展,新芯股份已经成为中国大陆特色存储领域最大的

公司发行前股权结构,来源:招股书

01

晶圆代工行业兼具周期性和成长性

新芯股份主要向客户提供12英寸特色工艺晶圆代工,根据客户需求提供特色存储、数模混合和三维集成等领域多种类别半导体产品的晶圆代工。

按照业务类型,2021年、2022年、2023年和2024年1-3月(报告期),公司主营业务收入主要来源于晶圆代工收入,各期晶圆代工收入分别为18.5亿元、25.82亿元、25.46亿元和6.7亿元,占主营业务收入的比重分别为63.27%、77.45%、67.08%和73.33%。

公司主营业务收入按业务类型构成,来源:招股书

半导体行业属于资金与技术高度密集的行业,在发展过程中逐渐形成专业分工、深度细化的特点。具体而言,半导体行业上游包括材料、设备等;中游为半导体生产,具体可分为设计、制造和封测等环节;下游为各类终端应用场景。

根据所选半导体产业的企业经营模式一般可分为垂直整合模式、无晶圆厂模式和晶圆代工模式。

晶圆代工行业,作为半导体产业链中重要的生产制造环节,源于半导体产业的专业化和精细化分工。

在垂直分工的业务模式下,晶圆代工企业并不直接参与芯片的设计,而是专注于为芯片设计公司提供晶圆代工,利用成熟的制造工艺,将设计转化为实际的产品。

半导体行业是兼具周期性和成长性的行业。其发展受宏观经济影响显著,全球经济走势、行业景气度以及产能周期等因素都对半导体行业产生重要影响。

报告期内,半导体行业整体出现了波动的情况。

2020年以来,随着全球信息化和数字化的加速发展、下游消费类需求的快速增长,半导体产业呈现出明显的高投资趋势,全球制造产能快速扩张,致使市场在2022年供过于求,消费电子市场总体需求走低,半导体行业景气度下行。

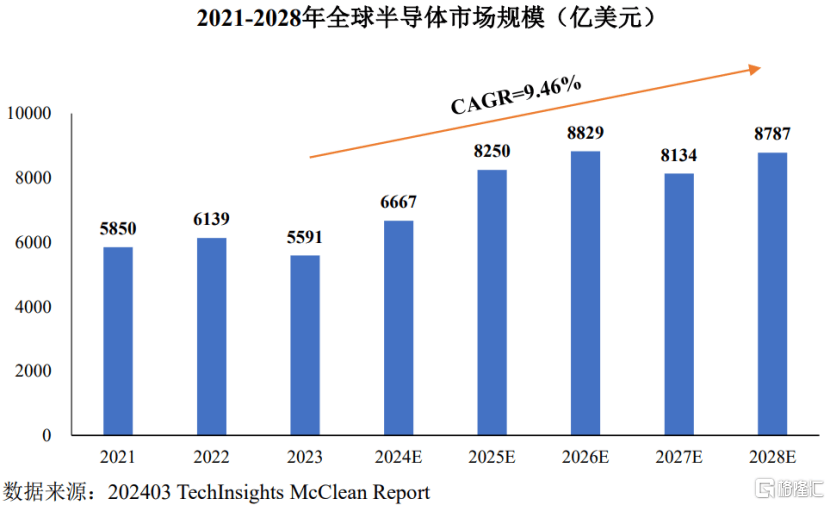

2023年全球半导体市场规模缩水至5591.36亿美元,较2022年下降8.92%。

招股书称,截至目前,全球半导体行业处于从低位逐步回升的时期。

从全球半导体行业的趋势来看,未来3-5年,随着汽车电子、物联网、云计算等多个应用领域市场改善并出现增量需求,集成电路行业将开始新一轮的增长。根据Tech Insights统计,2024年全球半导体市场规模预计将达到6666.65亿美元,同比增长19.23%,2023-2028年的年均复合增长率达9.46%。

2021-2028年全球半导体市场规模,来源:招股书

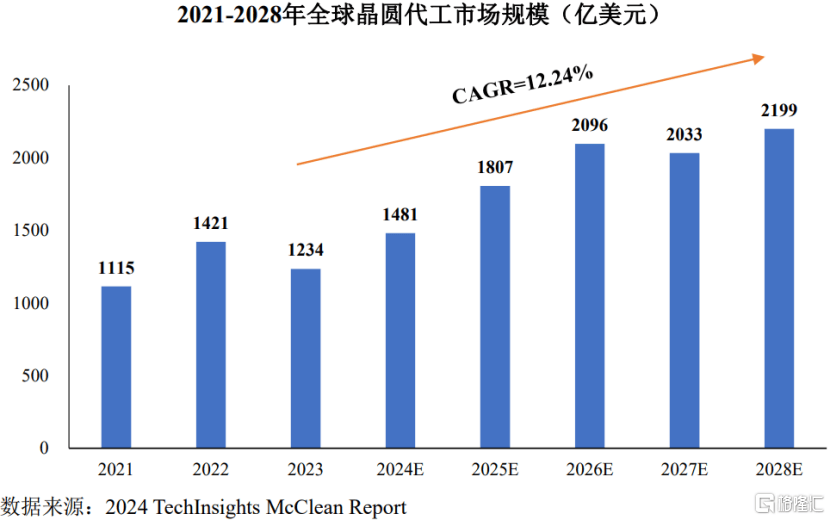

单看晶圆代工这一环节,根据Tech Insights统计,2018-2022年,全球晶圆代工市场规模从736.05亿美元增长至1421.35亿美元,年均复合增长率为17.88%。2022年底,全球集成电路行业进入周期性低谷,晶圆代工市场随之下滑。2023年,晶圆代工市场规模下降至1234.15亿美元,同比下滑13.17%。

不过,行业随后将迎来上行周期,全球晶圆代工市场规模预计将恢复高增长的势态,2023-2028年的年均复合增长率将达到12.24%。

2021-2028年全球晶圆代工市场规模,来源:招股书

02

2023年营收逆势增长,毛利率下降

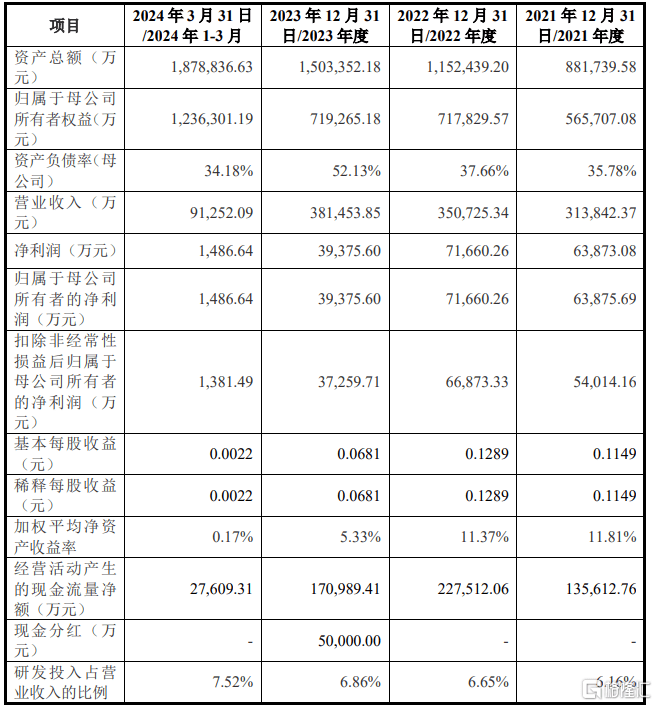

财务数据方面,报告期内新芯股份的营业收入分别为31.38亿元、35.07亿元、38.15亿元和9.13亿元;同期的归母净利润分别为6.39亿元、7.17亿元、3.94亿元和1486.64万元。

与行业2023年的下行趋势相反,新芯股份2023年的营收依然在增长,报告期内收入整体呈现稳定增长趋势,主要原因系公司产品种类及应用领域丰富、战略客户合作深入、公司产能扩张、持续推进产品研发及迭代升级等。报告期内,公司归属于母公司所有者的净利润受行业周期性影响,呈现出一定的波动。

值得注意的是,新芯股份2023年向股东分配现金股利5亿元(含税),超过了2023年的净利润,占最近三年累计净利润比例为28.59%。

公司主要财务数据,来源:招股书

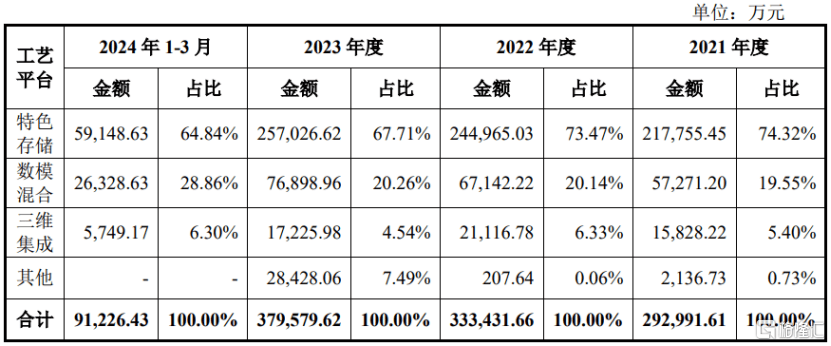

新芯股份的主营业务按照工艺平台可划分为特色存储、数模混合、三维集成及其他领域。

报告期内,特色存储领域实现的收入占主营业务的比重有所下降,但仍在60%以上。相对应的,数模混合工艺平台实现的收入占比从2021年的19.55%提升至2024年1-3月的28.86%,占比逐步提升。

在特色存储领域,公司是中国大陆规模最大的NOR Flash制造厂商,拥有业界领先的代码型闪存技术。此外,还经营自有品牌NOR Flash产品。

数模混合是公司重点发展的方向,主要提供CIS、RF-SOI等产品晶圆代工。公司结合客户需求逐渐将产品与技术向高端CIS领域延拓,同时RF-SOI的需求量及供应量也逐步增加。

公司主营业务按照工艺平台的收入构成,来源:招股书

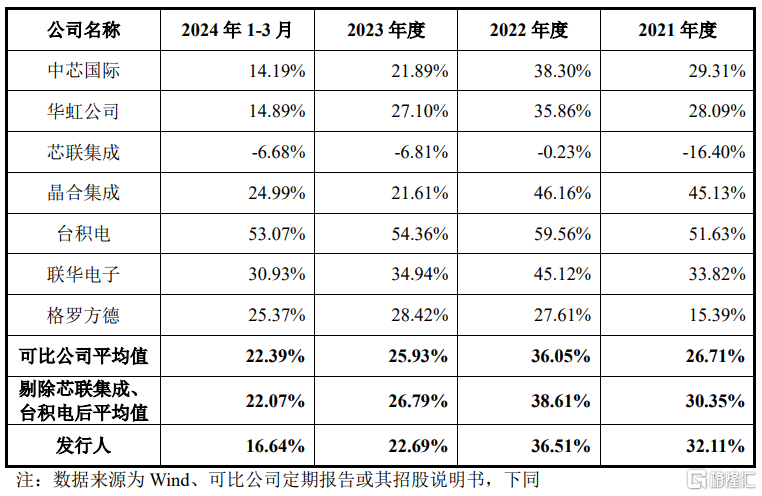

新芯股份报告期内的综合毛利率分别为32.11%、36.51%、22.69%和16.64%,2022年之后有所下降,晶圆代工和自有品牌业务毛利率都存在一定的波动。

其中2023年毛利率下降比较明显,主要是因为:

1、晶圆代工业务。一方面公司产能增加,新产能处于爬坡阶段,同时受行业周期性波动影响,产能利用率较上年度下降;另一方面受产品结构调整,单位成本较高的图像传感器全流程晶圆代工占比增加,导致2023年晶圆代工的单位成本上涨。

2、自有品牌产品销售数量快速回升,销售收入整体保持稳定,单位售价下降使得毛利率水平较2022年有所下降。

同行业可比公司中,因不同企业产品结构、经营模式、业务规模等情况差异,毛利率存在一定差异。整体来看,公司毛利率水平处于同行业可比公司区间范围内,变动趋势与同行业可比公司基本一致。

同行业可比公司的毛利率对比情况,来源:招股书

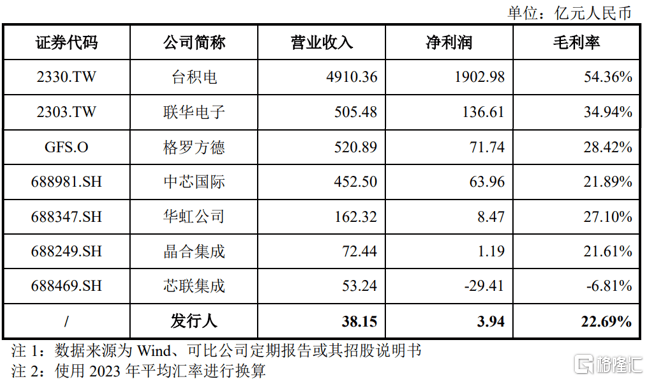

新芯股份在全球范围内主要的竞争对手包括台积电、联华电子、格罗方德、中芯国际、华虹公司、晶合集成、芯联集成等。

同行业可比公司的经营指标对比,来源:招股书

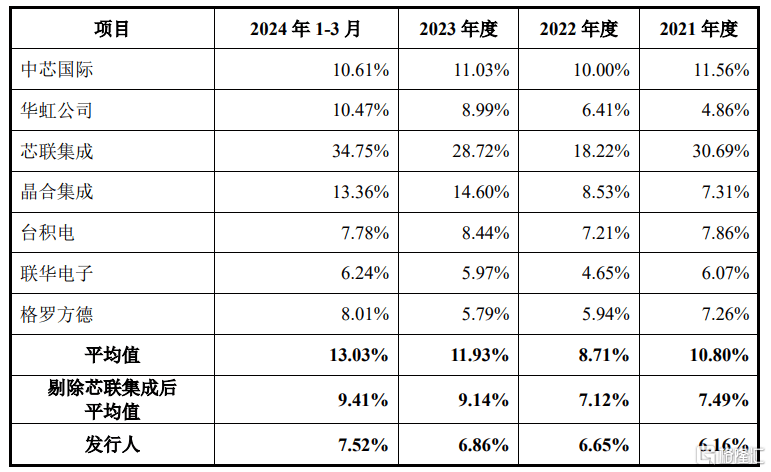

报告期各期,新芯股份的研发费用率略低于同行业可比公司平均水平,整体不存在重大差异,近年来,公司不断加大新技术、新产品的研究与开发,研发费用率呈逐年上升趋势。

同行业可比公司的研发费用率对比情况,来源:招股书

报告期内,新芯股份向前五大客户合计销售额占当期销售总额的比例在54%到61%之间。

03

重资产属性明显,公司计划投310亿扩产

晶圆代工行业属于典型的资本密集型行业,固定资产投资的需求较高。

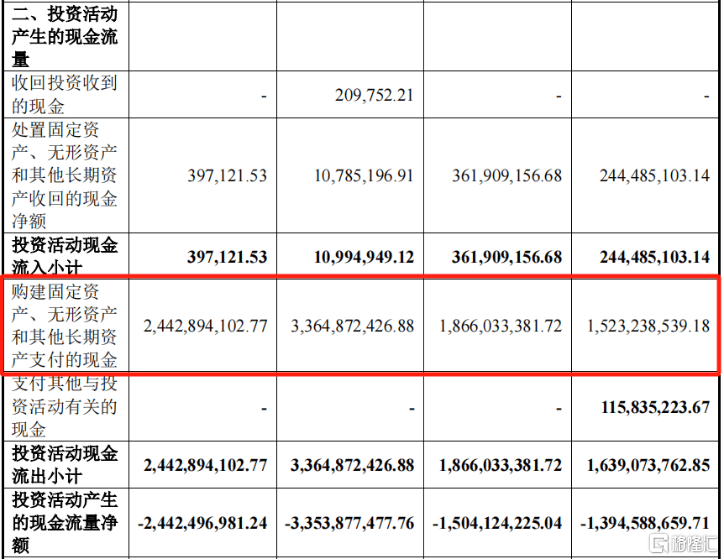

报告期内,新芯股份用于“购建固定资产、无形资产和其他长期资产支付的现金”合计达到了91.97亿元,主要系公司围绕主营业务扩大产能购置的固定资产支出。

投资活动产生的现金流情况,来源:招股书

截至2024年3月31日,新芯股份固定资产的账面价值为81.66亿元,占公司总资产的比例为43.46%;公司在建工程的账面价值为21.14亿元,占公司总资产的比例为11.25%。

招股书称,公司持续的产能扩充对后续资金投入提出了较高要求,公司的资金筹措能力面临较大的考验。从现金流量表来看,公司报告期内扩大产能所需的资金主要来源于银行借款和股东投资款。

新芯股份的固定资产包括机器设备、房屋及建筑物、电子设备、运输工具和办公设备等组成,其中机器设备占大头。2024年3月31日,机器设备账面价值达76.78亿元。

持续扩大产能是晶圆代工企业保持竞争优势的关键因素之一。近年来,为提升生产能力,公司结合市场需求发展,持续加大在产线工程及设备上的投入。截至2024年3月末,新芯股份共拥有两座12英寸晶圆厂。

随着固定资产的持续投入,新芯股份的产能稳步增长。2021-2023年度公司的产能分别为35.76万片、47.66万片、53.11万片,年均复合增长率超过20%。

从募集资金的用途也能看出新芯股份扩张产能的迫切,招股书称,公司计划投资310个亿,用来建设12英寸集成电路制造生产线三期项目、特色技术迭代及研发配套项目,其中此次计划募集资金48亿元。

募集资金用途,来源:招股书

值得注意的是,前文提到,半导体行业晶圆制造环节产能扩充呈现周期性变化特征,下游需求变化速度较快而上游产能增减通常需要更长时间。因此,固定资产投资建设周期内可能面临下游市场需求的快速变化,供应端产能增长与市场需求存在错配风险。

若公司新增固定资产投资无法适应市场需求或在相关技术领域的收入规模增长有限,则可能无法消化大额固定资产投资带来的新增折旧,导致公司面临盈利能力下降的风险。

04

尾声

新芯股份从事晶圆代工行业,报告期内营收稳健增长,但是毛利率有所波动。晶圆代工是典型的重资产行业,新芯股份已经积累了80多亿的固定资产,未来计划继续投资310亿元扩产。当然,能否带来业绩的增长,还需要看半导体周期等多个因素的影响。