嘉兴国资投出一个IPO!

今日,牛智能科技有限公司(以下简称“七牛云”)开启招股,计划全球发售1.5975亿股,每股发售价为2.74-2.86港元,并于10月16日上市港交所。

在IPO前,七牛云估值为6.82亿美元,约48亿元人民币。公司创始人许式伟直接持股17.96%,为最大持股人;阿里则通过Taobao China持股17.69%,为第二大股东;联合创始人、总裁GuihuaLyu持股5.88%。

嘉兴国资做基石投资人

在本次招股中,《科创板日报》记者注意到,嘉兴市国资委旗下秀洲金控管理的禾顺,作为基石投资者,认购了1.75亿元至1.82亿元,占全球发售完成后总股份的3.20%。

在此份认购之前,今年3月,七牛云“中国总部”项目落地嘉兴国家高新区(高照街道)。据嘉兴市人民政府官网披露,这是继喜马拉雅创新业务总部项目后,嘉兴国家高新区(高照街道)引进的又一个超亿美元信息服务业项目。

除嘉兴国资做基石投资人,七牛云自2011年成立以来,已完成多轮融资,累计融资额超过30亿元人民币。

其中,淘宝中国、云锋基金、经纬中国、中国国有企业结构调整基金等均是七牛云的投资人。

股权架构显示,在外部股东中,除淘宝中国外,云锋基金通过Magic Logistics持股11.44%;经纬中国通过MPCs持股7.34%;中国国有企业结构调整基金通过永禄持股6.74%;启明基金持股6.29%。

5%以下股东中,上海张江持股2.35%;上海张江科投,持股1.41%;交银资产管理持股3.85%;交银基金持股0.62%等。

服务费收入不敌成本,七牛云连年亏损

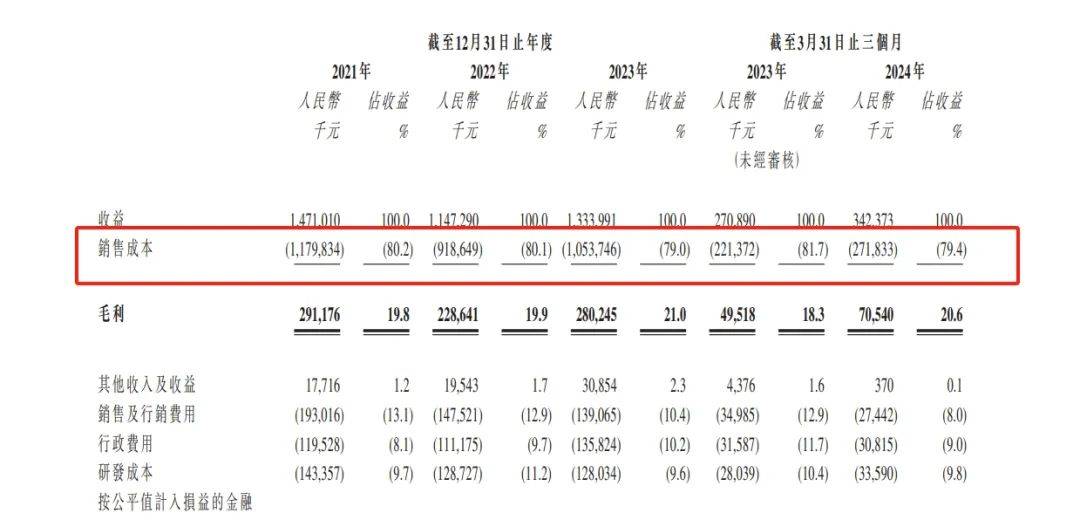

招股书显示,2021年-2024年第一季度,七牛云收入分别为14.71亿元、11.47亿元、13.34亿元和3.42亿元。

但对应的净利润却是亏损。2021年至2024年第一季度,七牛云的净亏损分别达到-2.2亿元、-2.1亿元、-3.2亿元和-1.5亿元,累计亏损超过9亿元。究其原因,主要还是云计算市场竞争激烈,特别是来自大型云服务商的竞争压力,头部公司通过价格战等手段争夺市场份额,导致七牛云的盈利空间受到挤压。

一方面,在中国音视频PaaS市场的服务费上,《科创板日报》记者注意到,七牛云在公有云上提供CDN、对象存储、互动直播及媒体分析的行业服务费。

其中,对象存储服务按使用量收费。根据不同的收费项目,招股书披露,2023年对象存储服务的价格标准介乎每月人民币0.02元╱GB至每月人民币0.15元╱GB。但七牛云官网显示,其对象存储单价低至0.008元/GB/月。

在CDN服务方面,招股书称,就流量而言,CDN服务的行业公布价格范围约为每GB人民币0.1元至人民币0.25元。

同时,由于计费方式不同及CDN服务商提供的折扣不同,收费差异非常明显。往绩记录期间CDN服务商一直稳定降低其价格以获取市场份额。在七牛云官网上,CDN单价已低至0.04元/GB……

另一方面,在销售成本上,七牛云的销售成本居高不下。2021年-2024年第一季度,公司的销售成本分别为11.80亿元、9.19亿元、10.54亿元、2.71亿元。可以看到,报告期内销售成本占到了收入的80%左右。

再加上2024年一季度,七牛云流动负债高达40亿元,因此上市融资成为其必然选择。

根据披露,本次七牛云IPO募集所得资金净额,将主要用于渗透并夯实APaaS业务中应用场景的占有率以及发展与扩大客户群;扩展海外业务;增强研发能力并完善技术基础设施;选定合并、收购和战略投资;以及用作营运资金及一般公司用途。

来源:科创板日报