IPO雷达|南山集团上市版图落第四子,港股IPO主体期内仅五名客户

财中社 王聪/文

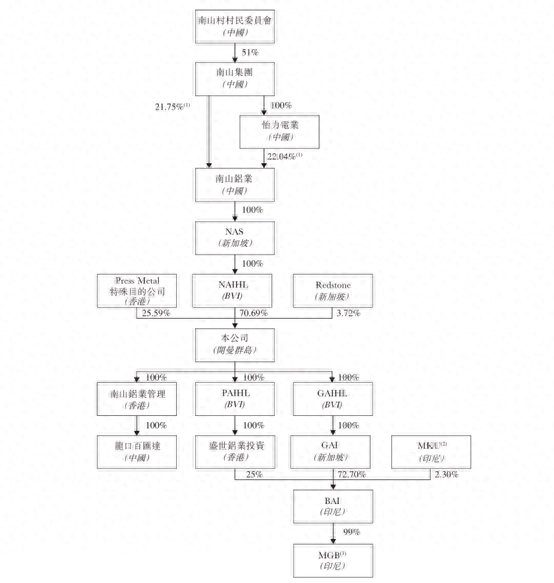

据《财中社》了解,南山铝业国际系南山铝业于2023年6月出资设立,PT Bintan Alumina Indonesia(BAI印尼)系南山铝业于2013年12月以控股子公司通过增资及受让形式取得控制权,BAI印尼为本次拟分拆的主要业务经营实体。此次分拆始于2023年10月份,分拆上市后,南山铝业仍将维持对南山铝业国际的控制权。分拆上市后股权结构如下图:

BAI印尼业绩增速惊人,南山集团难掩偿债压力

业务方面,南山铝业是一家综合性铝业公司,主营业务涉及包含热电、氧化铝、电解铝、熔铸、铝型材、废铝回收的完整铝加工产业链。BAI印尼主要从事氧化铝的生产和销售,依托于印度尼西亚本土的铝土矿资源,在廖内群岛省宾坦岛独立开展采购、生产、销售等主营业务必要活动。

值得注意的是,南山铝业此前多次为BAI印尼募资输血。早在2018年,南山铝业以92.51亿股为基数,按每10股配3股的比例向全体股东配售A股,配股价格为1.70元/股,获得募集资金净额45.44亿元,全部用于建设BAI印尼宾坦南山工业园100万吨氧化铝募投项目。而后在2019年,南山铝业再次对其增资扩建,向BAI印尼二期项目投资30.68亿元。

BAI印尼于2018年开工建设,2021年一期100万吨氧化铝项目建成投产,2022年10月,全面建成年产200万吨氧化铝项目并投产,2023年实现全面达产。其采用世界先进的拜耳法生产工艺及国际先进的装备,生产冶金级砂状氧化铝粉。

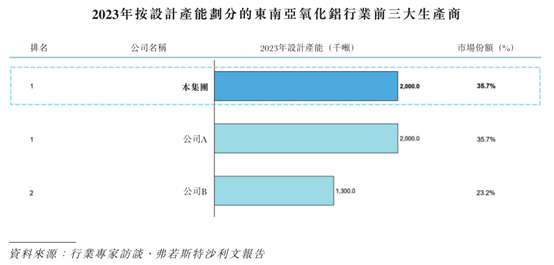

根据招股说明书申报稿,东南亚氧化铝市场的特点是高度集中,东南亚前三大生产商占市场份额总额的约94.6%。2023年,就设计产能而言,南山铝业国际与公司A一起成为该区域最大的生产商。具体而言,南山铝业国际设计产能为200万吨,占2023年东南亚氧化铝行业的35.7%。

根据招股说明书申报稿,南山铝业国际的收益由2021财年的1.7亿美元增至2022财年的4.7亿美元,2023财年进一步增至6.8亿美元,CAGR为98%。公司的收益亦由2023年上半年的3亿美元增至2024年上半年的4.2亿美元,同比增长41.3%;同期,净利润由0.67亿美元增至1.6亿美元,同比增长139%,业绩增速惊人。

然而,《财中社》发现,在“南山系”资本版图不断扩大之际,南山集团的业绩似乎并不稳定。南山集团财务报告显示,2021-2023年以及2024年上半年,南山集团的营收分别为549.8亿元、606.2亿元、420.6亿元以及196.1亿元,归母净利润为27.29亿元、26.33亿元、24.08亿元和10.7亿元。

此外,南山集团面临的偿债压力依然不容忽视。根据2024年上半年的财务数据显示,集团的货币资金总额为317.7亿元,而短期借款则高达256.7亿元,此外还有36.5亿元的非流动负债将在一年内到期。虽然南山集团在短期内具备一定的资金储备,但与即将到期的债务相比,资金覆盖能力有限,其短期偿债能力仍存在一定的风险。

客户高度集中,仅有五名客户

根据招股说明书申报稿,南山铝业国际于2021-2023年以及2024上半年,其五大客户分别占收益的100%,其中2021财年及2022财年南山铝业国际仅有有四名客户。同期,最大的客户Press Metal集团分别占公司收益的73.3%、53.3%、47%及49.8%。

最大客户Press Metal同时也是南山铝业国际的重要股东之一,其股份于马来西亚证券交易所上市(8869),是东南亚地区最大的综合性铝业公司,氧化铝年需求量超过200万吨,并与南山铝业国际签订为期10年的氧化铝承购安排,同意从南山铝业国际购买氧化铝。

南山铝业国际称,根据弗若斯特沙利文的资料,氧化铝生产商与客户签订大量长期供应合约并将销售集中于单一或多个客户,这在业内很常见;而且Press Metal还是公司的主要股东,其既得利益通常与公司的成功相一致,这种密切关系可降低违约或不付款的风险。