上海盛普IPO终止:原计划募资约7亿元,付建义、刘燕夫妇为实控人

又一家过会企业IPO撤单。

近日,深圳证券交易所披露的信息显示,上海盛普流体设备股份有限公司(下称“盛普股份”或“上海盛普”)撤回上市申请文件,保荐人海通证券撤销保荐。因此,深圳证券交易所决定终止对该公司首次公开发行股票并在创业板上市的审核。

据贝多财经了解,上海盛普于2022年6月递交招股书,准备在创业板上市,原计划募资7.07亿元,将用于新能源流体设备扩产项目、新材料及核心部件研发及产业化项目、技术研发中心建设项目,以及补充流动资金。

2023年1月,上海盛普上会并顺利通过。但在此后,该公司迟迟未提交招股书(注册稿),IPO进程陷入“僵局”。时隔20个月,上海盛普则主动选择了撤回上市申请文件,和苏州百胜动力机器股份有限公司的路径基本一致。

天眼查App信息显示,上海盛普成立于2007年6月,前身为上海盛普机械制造有限公司。目前,该公司的注册资本为4689.2573万元,法定代表人为付建义,主要股东包括至骞实业、李强等。

据招股书介绍,上海盛普专注于精密流体控制设备及其核心零部件的研发、生产和销售,致力于为客户提供安全、智能、高效的流体控制解决方案,产品主要应用于新能源(包括光伏、动力电池等)、汽车电子等产品的生产制造。

上海盛普在招股书中称,隆基绿能、天合光能、晶科能源、晶澳科技、阿特斯和东方日升等光伏组件厂商均为该公司核心客户。同时,逐步向动力电池、汽车电子延伸,已覆盖宁德时代、中创新航、国轩高科、孚能科技等,并进入特斯拉等的设备供应链体系。

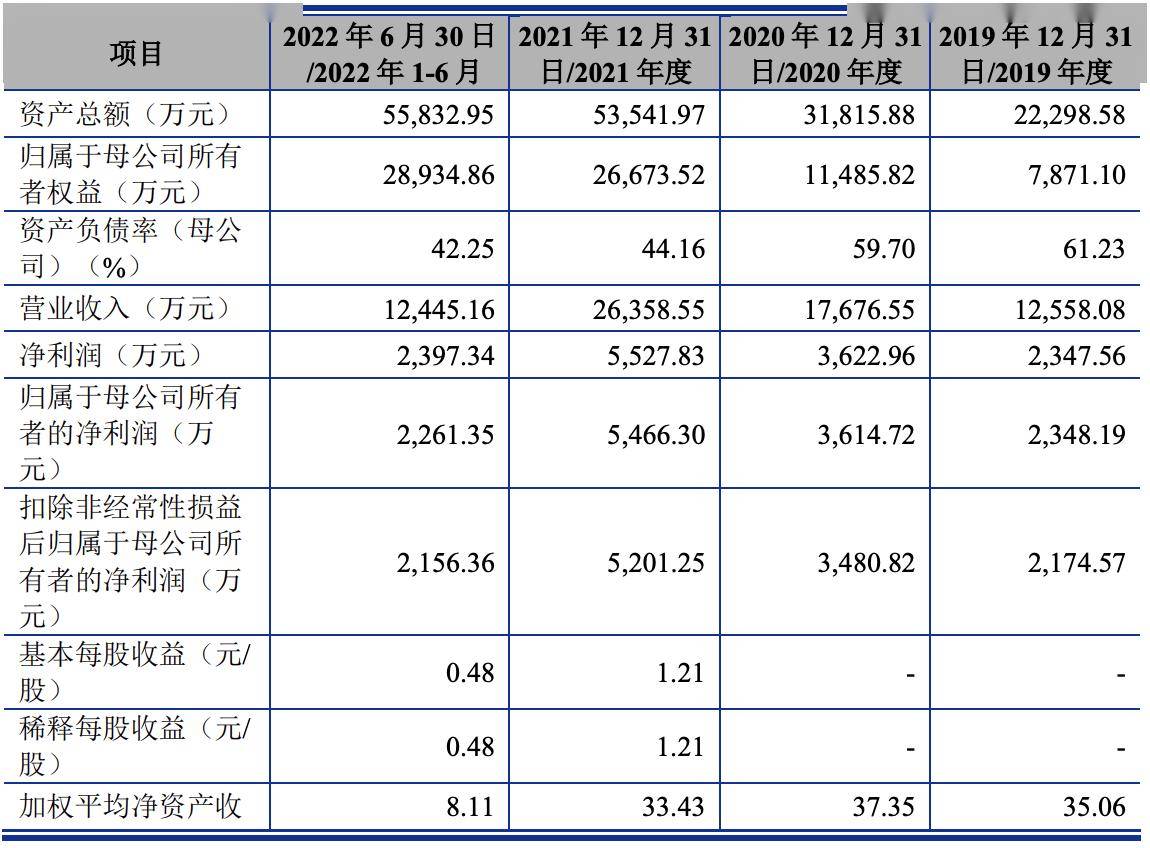

2019年度至2022年上半年,上海盛普的营收分别为1.26亿元、1.77亿元、2.64亿元和1.24亿元,净利润分别为2347.56万元、3622.96万元、5527.83万元和2397.34万元,扣非后净利润分别为2174.57万元、3480.82万元、5201.25万元和2156.36万元。

值得一提的是,海盛普的毛利率整体呈现下降趋势。报告期内,该公司的综合毛利率分别为43.06%、42.11%、40.86%和38.78%,持续下降。海盛普方面称,该公司毛利率受产品结构、产品售价、原材料价格波动等多因素影响,

按业务类型来看,上海盛普的收入主要来自设备销售,以及设备零配件等。报告期内,该公司的设备销售收入分别约1.03亿元、1.52亿元、2.34亿元和1.08亿元,分别占其主营业务收入的81.83%、85.99%、88.69%和86.98%。

而按产品下游应用来看,上海盛普的收入主要来自覆盖光伏、动力电池、汽车电子等领域。报告期内,应用于光伏领域的产品占该公司收入比分别为93.37%、93.92%、91.84%和90.87%,应用于动力电池领域的产品收入占比分别为3.18%、4.74%、6.44%和8.19%。

贝多财经了解到,上海盛普的供应商也较为集中。报告期内,该公司向前五大供应商的采购金额占其采购总额的比例分别为59.63%、58.73%、60.68%和62.18%,尤其是供胶类、计量类和出胶类原材料的供应商较为集中,主要由固瑞克、英格索兰供应。

本次上市前,上海盛普的实际控制人为付建义、刘燕夫妇。据招股书披露,二人通过控股股东至骞实业间接持有该公司60.56%的股份。其中,付建义为上海盛普董事长、总经理,刘燕为董事。

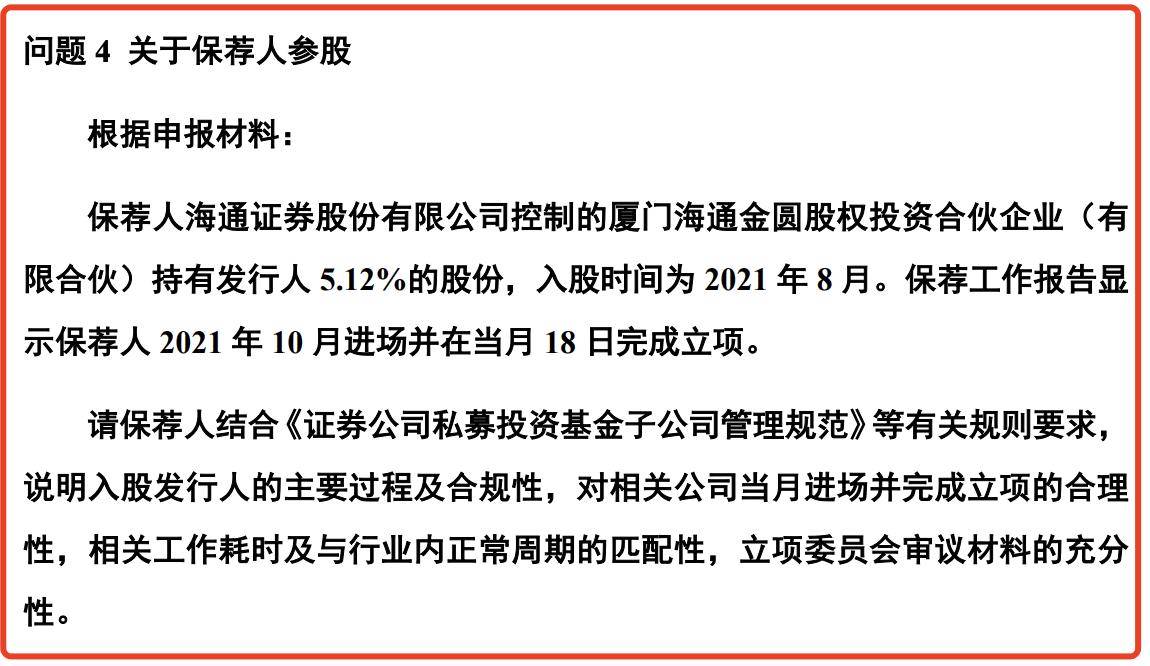

值得一提的是,上海盛普的保荐人海通证券控制的厦门海通金圆股权投资合伙企业(有限合伙)持有该公司5.12%的股份,入股时间为2021年8月。保荐工作报告显示,保荐人2021年10月进场并在当月18日完成立项。

对于保荐人参股,深圳证券交易所要求保荐人说明入股上海盛普的主要过程及合规性,对相关公司当月进场并完成立项的合理性,相关工作耗时及与行业内正常周期的匹配性,立项委员会审议材料的充分性。

上一篇:道生天合冲刺主板IPO:涉及“双高”产品收入占比持续提高,又变更募投项目调减产能规模

下一篇:Guangzhou to host over 2,000 cultural and tourism events to celebrate the 75th National Day