财信研究评6月货币数据:数据出现积极变化,政策短期观望为主

数据出现积极变化,政策短期观望为主

2025年6月货币数据点评

全文共约3003字,阅读大约需要6分钟

文 财信研究院 宏观团队

胡文艳 伍超明

正文

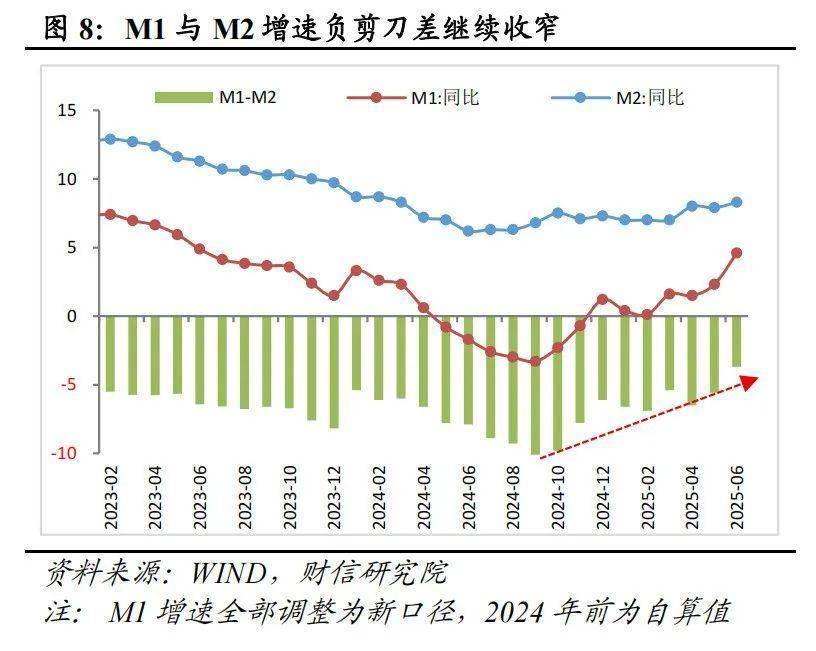

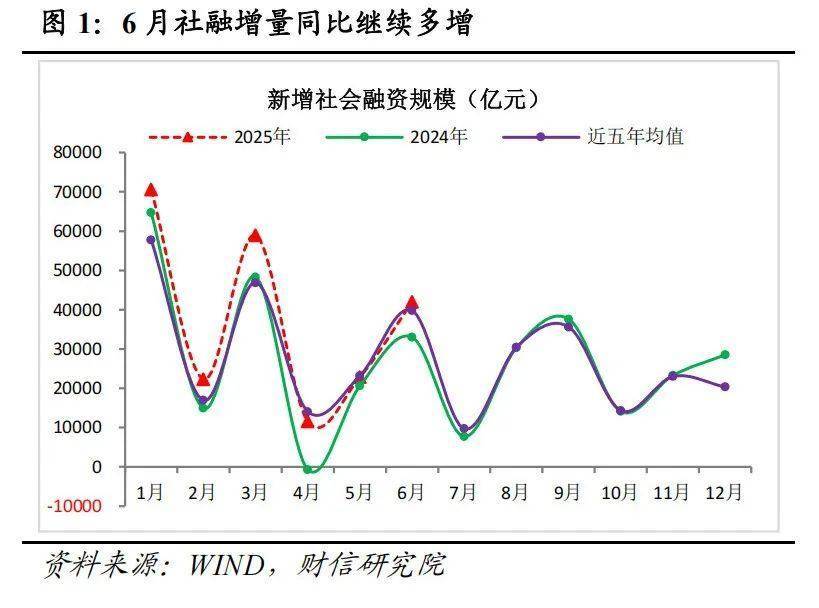

事件:2025年6月份社融增量为4.2万亿元,同比多增9008亿元;新增人民币贷款2.24万亿元,同比多增1100亿元。6月份货币供应量M1、M2分别同比增长4.6%、8.3%,增速较上月提高2.3和0.4个百分点,比上年同期分别高6.3和2.1个百分点。

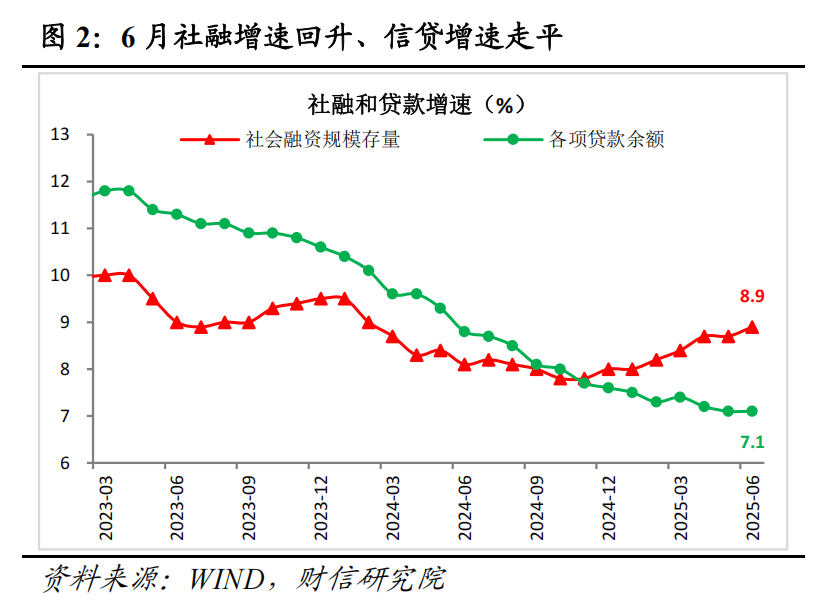

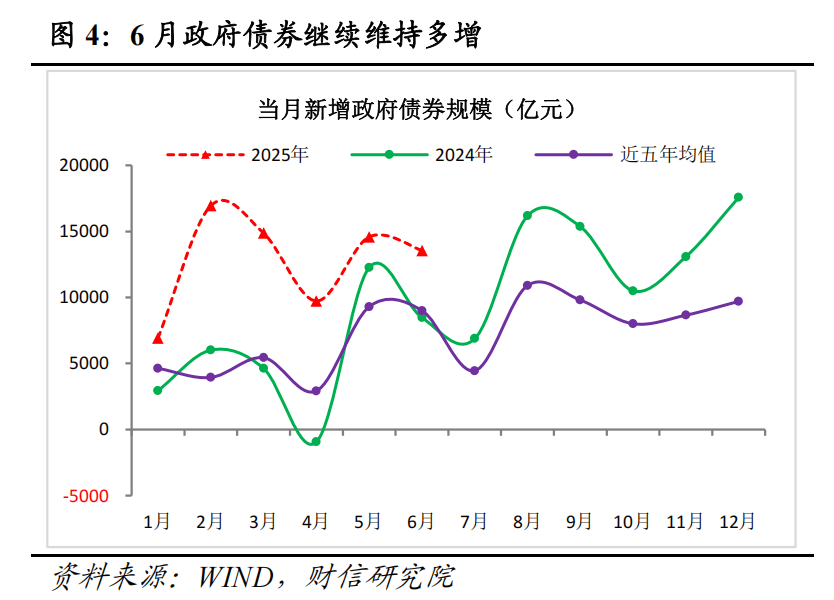

一、财政发力、低基数和预期改善,支撑社融、M1增速超预期回升

(一)财政发力、低基数、季末冲量,共同支撑社融增速回升。6月社融增量为4.2万亿元,同比多增9008亿元(见图1);社融存量增速为8.9%,较上月提高0.2个百分点(见图2),金融对实体的支持持续有力。财政继续靠前发力、低基数效应和季末冲量,是支撑社融增速回升的主因。具体从各分项看:一是受益于财政继续靠前发力,国债和地方政府专项债发行明显提速,政府债券净融资额同比多增5072亿元,贡献了本月社融增幅的6成左右,仍然是主要支撑力量(见图3-4)。二是受季末银行冲量、去年同期低基数、绿色与养老等领域贷款保持较快增长等因素的驱动,社融口径的新增人民币贷款(即对实体经济发放的人民币贷款)同比增加1710亿元,也对社融形成一定支撑。三是受企业“走出去”需求上升、美元走弱和低基数的影响,外币贷款同比多增1133亿元,连续三个月同比多增。四是受益于债券发行利率低、科技创新债券加快发行,企业债券净融资额同比多增313亿元,但其中城投债融资维持减量态势,继续对全部债券融资形成一定拖累。五是需求偏弱下表外融资延续收缩态势,同比多减少184亿元,其中委托贷款、贷款、未贴现银行承兑汇票分别同比多减少398、多增68和少减少146亿元,前者为主要拖累项。

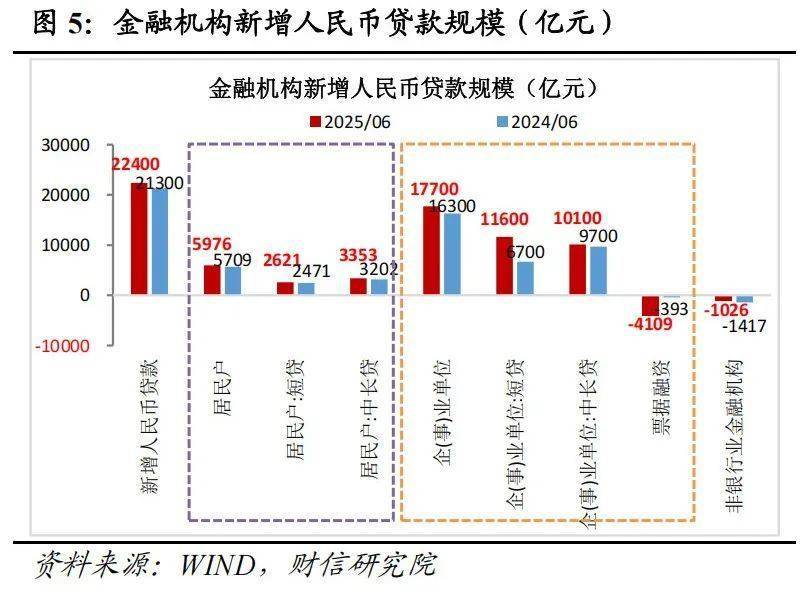

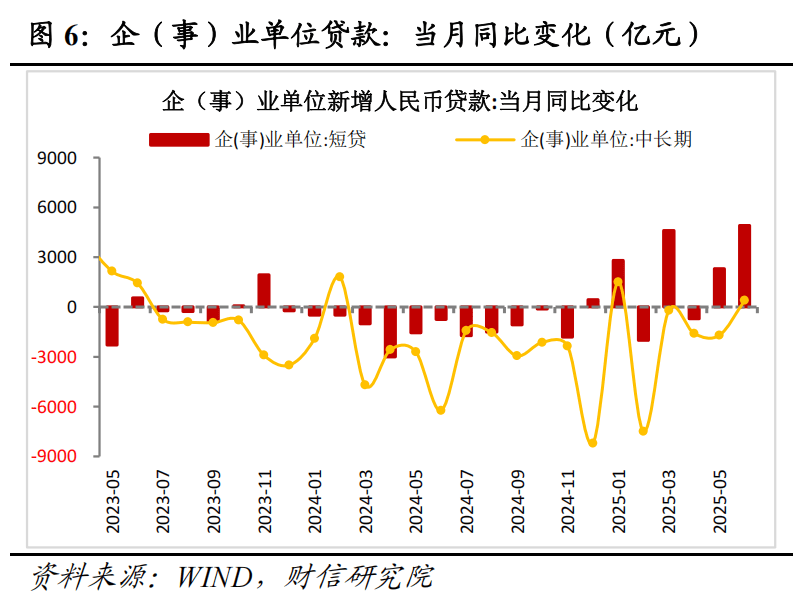

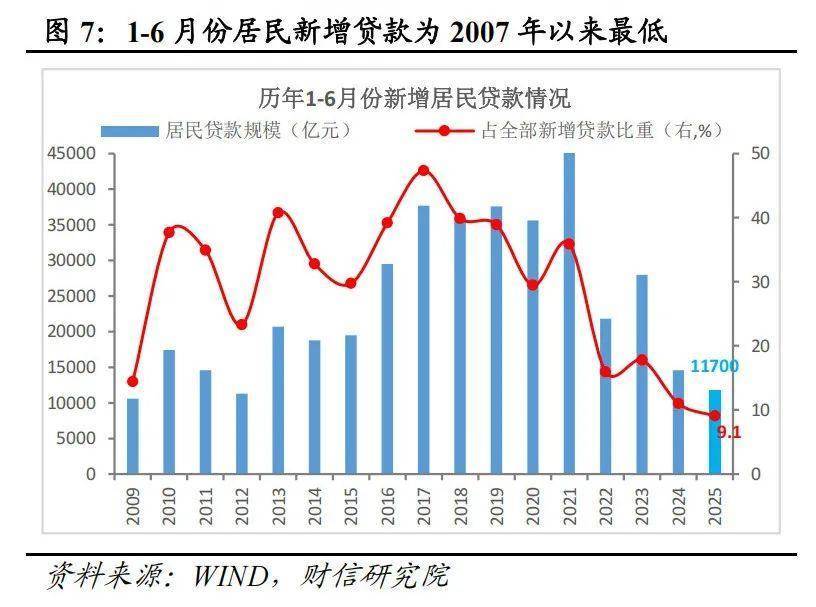

(二)企业短贷、低基数是信贷同比多增主因,私人部门融资需求仍待提振。6月新增人民币贷款2.24万亿元,同比多增1100亿元(见图5),但低于近三年同期均值超4000亿元;各项贷款增速持平上月为7.1%,在去年同期基数大幅回落的情况下仍未回升(2024年6月信贷增速较上月回落0.5个百分点),表明本月信贷数据总体平稳主因低基数的支撑,私人部门需求仍待政策加力提振。分结构看(见图5),企业短贷是支撑信贷改善主因,企业中长贷、居民部门信贷总体平稳,票据融资减少较多:一是受银行季末冲量诉求偏强和利用短贷置换低利率票据融资(银行净息差已降至低位,票据利率下行较多无法覆盖融资成本,驱动银行减少票据投放)的影响,本月企业短贷同比多增4900亿元,是支撑信贷多增的主要力量,同期票据融资同比多减少3716亿元。二是受服务消费与养老再贷款、科技创新和技术改造再贷款等结构性政策工具扩容、降价,再融资债置换存量贷款速度放缓,以及低基数效应的影响,企业中长贷同比多增400亿元。三是受益于低基数效应、居民提前还贷减少、上半年以旧换新相关消费需求偏强等的影响,居民部门信贷总体平稳,6月居民短贷和中长贷分别同比多增150、151亿元。但1-6月份居民部门新增贷款1.17万亿元、占全部信贷比重仅9.1%,是2007年以来最低水平(见图7),加上30大中城市销售面积降幅再度扩大(由5月的-3.3%扩大至6月-8.4%),居民信贷修复或仍任重道远。

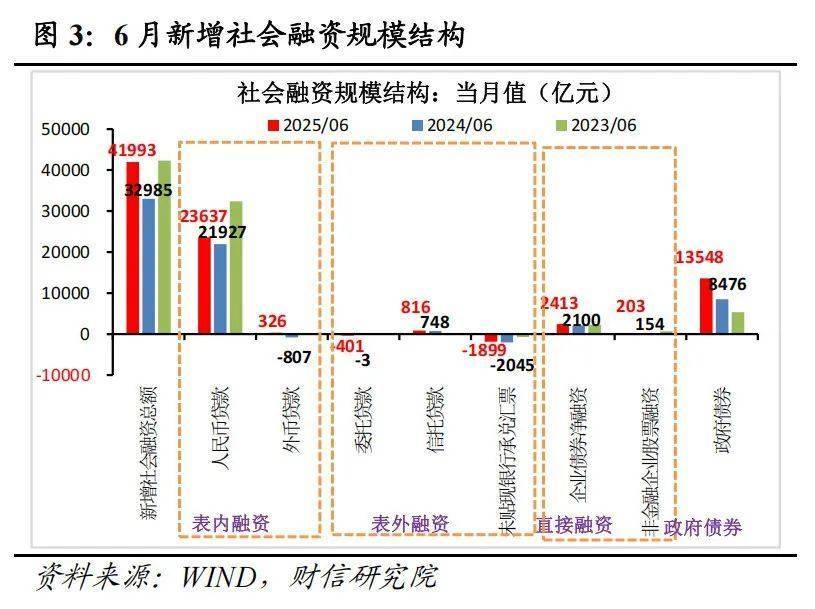

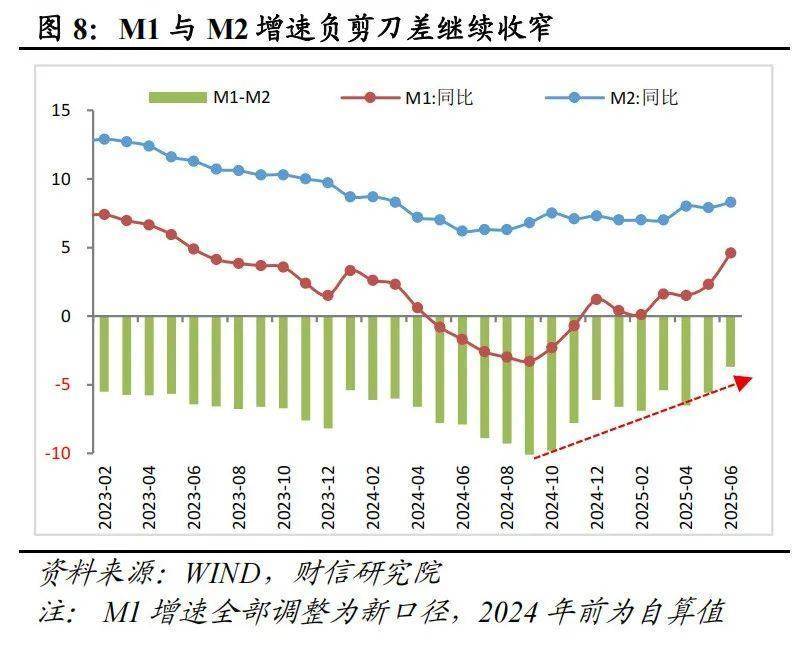

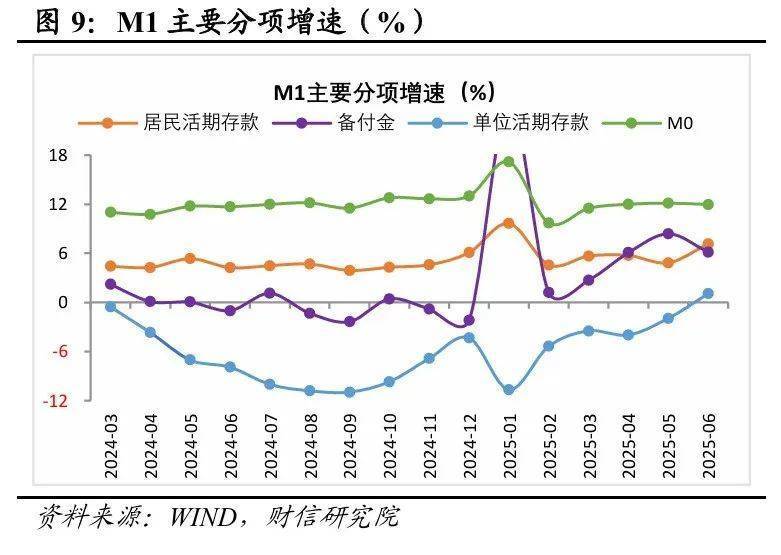

(三)低基数、预期改善、财政支持偿还拖欠款共助M1超预期回升,M1与M2增速剪刀差明显收窄。6月M2增速较上月提高0.4个百分点至8.3%(见图8),其中,去年同期整治资金空转使得基数较低(2024年6月M2增速为6.2%,较上月回落0.8个百分点),政府债券靠前发行导致金融机构债券投资增加较多,相应的货币派生增加,是驱动M2回升的主因。6月M1增速为4.6%(见图8),较上月提高2.3个百分点,大幅超出市场预期,背后驱动力量主要有三:一是低基数的支撑,如2024年6月M1增速为-1.7%,较上月回落0.9个百分点;二是受定期存款利率大幅下调、资本市场赚钱效应提升和居民预期有所改善等因素影响,占M1比重约四成的居民活期存款增速较上月提高2.3个百分点(见图9);三是受益于贷款和债券融资利率较低驱动企业融资增加,多地加快发行专项债券偿还拖欠企业账款,以及人民币汇率升值预期下结售汇顺差提升,占M1比重约五成的单位活期存款增速较上月提高3个百分点(见图9)。受益于居民、企业存款明显活化,本月M1与M2增速负剪刀差较上月收窄1.9个百分点至-3.7%,创下2022年以来最好水平,表明宽货币向宽信用传导有所改善、有利于畅通经济循环。

二、预计下半年社融增速有所回落,M1回升的持续性待观察

(一)下半年社融增速大概率有所放缓。一方面,政府债券靠前发力后,下半年对社融将由拉动转为拖累。如1-6月份政府债券累计同比多增4.3万亿元,贡献了上半年社融全部增幅的九成左右,但根据今年政府工作报告安排,全年政府债券规模仅同比多增2.9万亿元,意味着若无增量财政政策出台,下半年政府债券将同比减少约1.4万亿元,对社融转而形成拖累。另一方面,受出口放缓压力加大、房地产销售再度转差、短期逆周期政策进入观望期等因素影响,实体信贷需求对社融的支撑或仍偏弱。

(二)信贷偏弱格局短期难改,企业、居民信用扩张动能待提振。一方面,随着特朗普关税政策的负面冲击持续显现,加上国内PPI降幅扩大拖累企业盈利承压,企业投融资意愿或仍偏弱。另一方面,房地产销售再度转负,叠加居民消费恢复面临“就业-收入-消费”循环不畅制约,居民部门信贷需求恢复动能亦有限。

(三)M1增速回升持续性待观察。一方面,三季度低基数效应继续对M1形成较强支撑(2024年M1增速由6月的-1.7%降至9月的-3.3%);同时,资本市场赚钱效应提升、存款利率偏低,也有利于继续驱动居民存款活化,助力M1回升。但另一方面,随着房地产销售再度转差、出口放缓压力增加、PPI降幅扩大,企业盈利改善承压,叠加下半年财政支持力度将边际减弱,企业活期存款持续改善存疑,将制约M1回升高度。因此,下半年关税冲击大小、地产恢复和政策接力情况仍是决定M1走势的关键力量。

三、政策展望:短期观察为主,降准、降息有所延后

一是面对上半年GDP增速大概率超过5%,6月社融、M1增速大幅好于预期和5月已出台一揽子增量金融政策效果有待显现的经济金融环境,短币政策进一步宽松加力的必要性下降。

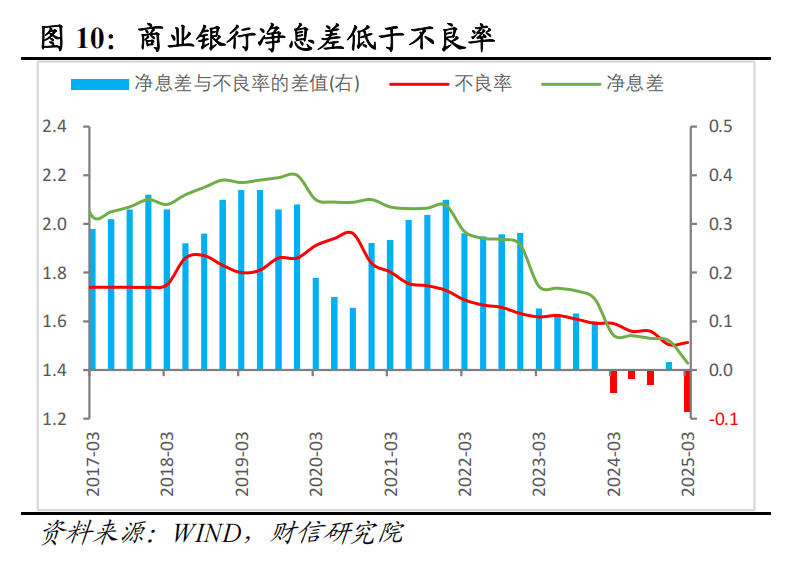

二是货币宽松仍面临较大的稳息差、政策效用下降制约。一方面,2025年一季度商业银行净息差降至1.43%,已不足以覆盖同期1.51%的不良贷款率(见图10),不仅导致银行利润承压、补充资本压力突出、增加贷款意愿不足,也驱动其加大债券配置,加剧了债市风险累积,两方面的不利影响均对降息形成钳制。另一方面,当前需求不足环境下增加货币供给,难以有力提振信贷需求、推动物价回升,还不如珍惜政策空间,将好钢用在刀刃上。

三是央行预期引导上,短期也更强调防风险和保持银行体系健康性。7月14日上半年货币信贷政策执行及金融统计数据情况发布会上,央行在展望下一阶段货币政策时,明确指出要“维护市场竞争秩序,提高资金使用效率,防范资金空转,把握好金融支持实体经济和保持自身健康性的平衡”,释放出短期更重防风险的信号。

四是预计降准、降息或有所延后但仍有必要。核心逻辑在于国内需求不足根本矛盾尚未缓解,下半年尤其是四季度经济走弱压力不容忽视;同时实际利率维持高位,也制约了需求恢复。预计年内降准、降息仍有必要,只是时间上需要等待,操作上需要跟其他政策和改革举措协同配合。

四、总结:6月社融、M1等金融数据全面好于预期,背后存在四重驱动力量:一是去年同期整治资金空转使得基数较低;二是财政继续靠前发力,既支撑社融增速走高,也通过专项债券偿还拖欠企业账款,助推M1增速跃升;三是居民预期出现些微改善迹象,居民贷款趋稳和存款活化均是重要佐证;四是降息等政策效应显现,表现为企业发债融资和使用结构性货币政策工具的意愿提升。预计在金融数据大幅好于预期,上半年GDP增速大概率高于5%的全年增速目标的背景下,短期内货币政策观望为主;但受关税冲击、地产转差和财政力度边际减弱的影响,经济恢复基础尚不稳固,降准、降息或仅是有所延后,并不会缺席。

免 责 声 明|

本微信号引用、摘录或转载来自第三方的文章时,并不表明这些内容代表本人观点,其目的只是供访问者交流与参考。

市场有风险,投资需谨慎。本微信号所载内容仅供参考,不构成对任何人的投资建议。阅读者的一切商业决策不应将本微信号内容为投资决策唯一参考因素,亦不应认为本微信号所涉内容可以取代自己的判断,在任何情况下,本人及本人所在公司不对任何人因使用本微信号中的任何内容所引致的直接或间接后果承担任何责任。

本微信号涉及的本人所有表述是基于本人的知识和经验客观中立地做出,并不含有任何偏见,投资者应从严格经济学意义上理解。本人及本人所在公司对任何基于偏见角度理解本微信号内容所可能引起的后果,不承担任何责任,并保留采取行动保护自身权益的一切权利。

本微信号内容(除引用、摘录或转载来自第三方的文章),未经书面许可,任何机构和个人不得以任何形式复制、发表、引用或传播。

本人对本免责声明条款具有修改和最终解释权。

本文首发于微信公众号:明察宏观。文章内容属作者个人观点,不代表和讯网立场。投资者据此操作,风险请自担。

【免责声明】本文仅代表作者本人观点,与和讯网无关。和讯网站对文中陈述、观点判断保持中立,不对所包含内容的准确性、可靠性或完整性提供任何明示或暗示的保证。请读者仅作参考,并请自行承担全部责任。邮箱:news_center@staff.hexun.com