华泰证券:维持此前对美国总关税水平可能落在15-20%之间

来源:华泰睿思

核心观点

概览:随着7月9日“对等”关税暂缓征收的窗口关闭,特朗普再度掀起关税风波,继上周(北京时间7月8日凌晨),特朗普宣布已经向14个国家发出“关税函”,以及此前,特朗普宣布和越南达成框架性贸易协定后(上调美国对越关税税率至20%,对转口贸易征收40%关税,具体分析参见《关税再起风波:影响与展望》,2025/7/9)。上周四-六之间(7月10-12日),特朗普继续加码“对等”关税税率,但同时提出了加征关税的理由及关税下调的条件:①提出8月1日对巴西征收50%关税;②提出将对欧盟、墨西哥和加拿大的对等/芬太尼关税税率上调至30%和35%(不含行业关税)。这与我们此前预测“关税函”影响将扩散至更多经济体的预测一致。本文分析新增关税“威胁”的潜在影响。往前看,我们维持此前判断,即①对等关税、芬太尼关税税率仍面临多重不确定性;②7月9日后全球贸易增长可能回落;③232、301调查加征关税的政策更“实”、而利用IEEPA(国际经济紧急权力法)加征关税税率“实中有虚”;④维持此前对美国总关税水平可能落在15-20%之间,但“结构”或有所改变的判断——对个别品类加征关税的持久性更强,而动用IEEPA加征关税的投机性更强。

1.特朗普新增上调对巴西、欧盟、墨西哥和加拿大的关税,原因和“解法”各异

7月9日,特朗普宣布将对巴西的对等关税税率上调至50%,8月1日起执行。如果全部执行,巴西将成为目前为止在本轮“对等关税”税率最高的国家。特朗普在致巴西总统的“关税函”中表示,大幅上调对巴西的对等关税(不含行业关税)是基于经济和非经济双重动机:一方面,特朗普表示加征关税部分原因是为“纠正(巴西)当前政权的严重不公”,尤其是巴西对前总统博索纳罗的方式,另一方面,征收较高的对等关税也作为对美国企业在巴西受到不公平待遇的反击(如巴西的关税、非关税政策及贸易壁垒所导致的不公平贸易关系)。对巴西50%的关税要价再次印证,特朗普将关税作为很多领域“谈判”的万用杠杆。

7月12日,特朗普表示将对欧盟的对等关税上调至30%。然而,特朗普同时也表示,如果欧盟在美国开放贸易市场、取消关税、非关税政策及其他贸易壁垒,美国或将考虑对关税政策作出相应调整。

7月10日和7月12日,特朗普表示分别将对加拿大和墨西哥的芬太尼关税从25%上调至35%和30%(暂不涵盖USMCA覆盖的出口产品);然而,这一税率也并非“永久性”的——如果墨西哥在打击贩毒集团、阻止芬太尼流入方面取得实质性成效,对墨的关税税率可能被下调。

2. 新增对等关税如果悉数执行,影响几何?

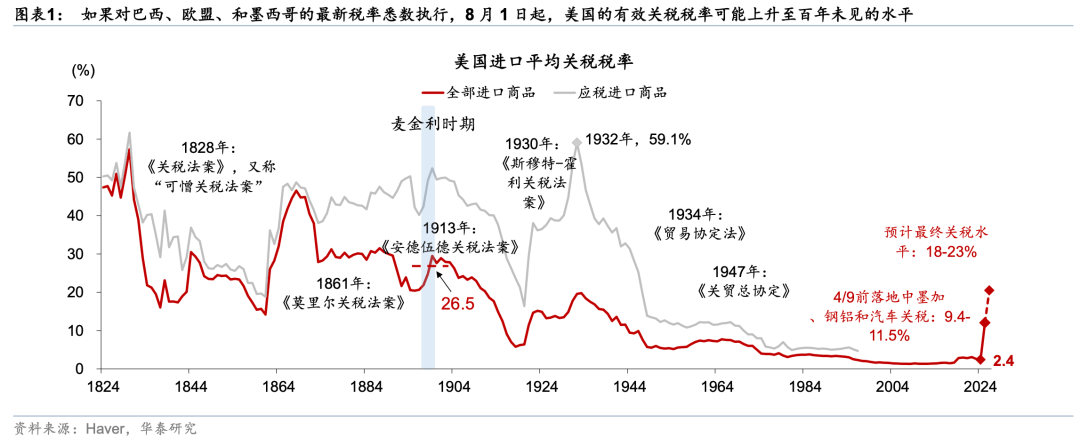

如果对巴西、欧盟、加拿大和墨西哥的最新税率悉数执行,那么8月1日起,美国的有效关税税率可能进一步上升至18-23%,为百年未见的水平(图表1)。此前,在《关税再起风波:影响与展望》(2025/7/9)中,我们总结了截至7月8日新增关税政策的影响——即如果对彼时收到关税函的15国加征对应关税、以及计划于8月底前完成232调查的商品关税全部尘埃落定,考虑到部分豁免及“改道”贸易的影响,粗略计算,可能推升美国加权平均关税水平5-6个百分点至15-16%左右的水平。而进一步计入对四国的新增关税,则将进一步抬升美国加权平均关税3.5-5个百分点。

从进口额和主要进口商品品类观察:

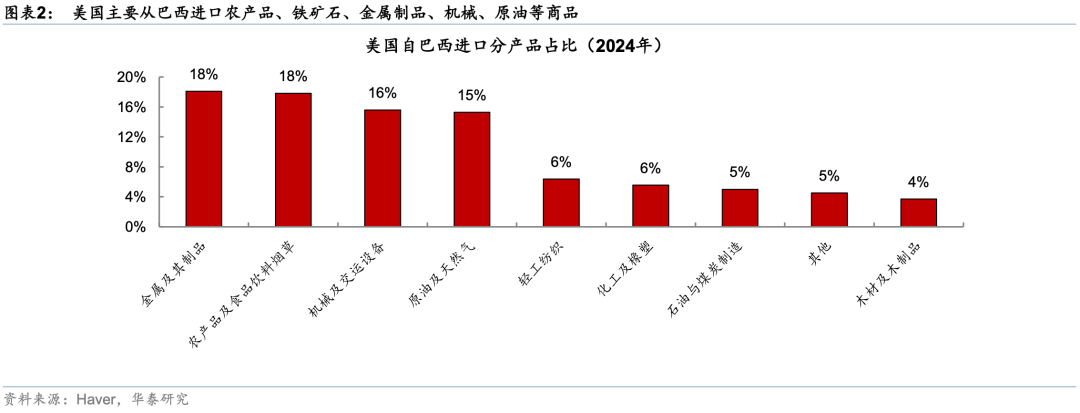

对巴西对等关税上调至50%将推升美国有效进口关税税率0.3-0.4个百分点。其中,对美国本土商品价格冲击较大的可能是农产品(尤其咖啡等),铁矿石、金属制品、等等。2024年美国从巴西进口较多的商品是农产品、铁矿石、金属制品、机械、原油等,其中咖啡、果汁、冷冻肉、原油、粗铁等商品占美国进口的比例较高(图表2)。由于农产品与能源占美国CPI的权重合计超过20%,而金属制品是工业的基础原材料,如果特朗普对巴西加征50%的关税生效,对美国CPI的影响可能较大。

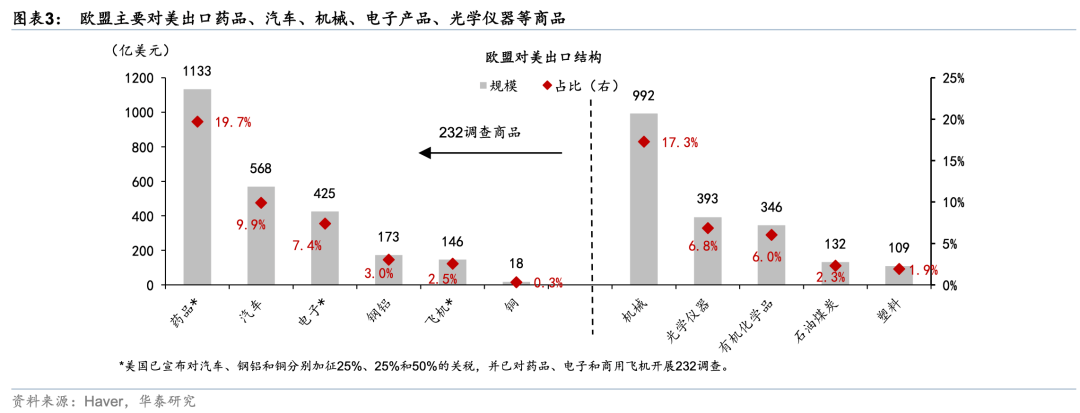

上调对欧盟对等关税税率至30%将推升美国有效进口关税税率2.6-3.5个百分点(不含行业关税),其中,除了232调查涉及的药品、汽车、电子产品外,欧洲对美出口机械、光学仪器等商品的占比也较高——美国本土可能面临通胀压力。欧盟是美国第一大进口来源地和第一大贸易伙伴,欧盟主要对美出口药品、汽车、机械、电子产品、光学仪器等商品,从美进口石油、煤炭、机械、药品和光学仪器等商品(图表3)。如果美国对欧盟加征30%的对等关税、同时通过232调查对药品、电子产品加征关税,如果欧盟采取反制措施的话,对美欧经济可能形成“两败俱伤”的不利局面(参见《如何看待特朗普对欧盟50%的关税威胁?》,2025/5/25)。

将针对墨西哥和加拿大的芬太尼关税从25%上调至30%及35%(不含USMCA涵盖品类)税率调整不多,可能威慑成分更高。但这也将推升美国有效进口关税0.7-1.0个百分点,其中,美国本土汽车、电子计算机、电气设备等商品可能面临更大通胀压力。如我们在《美国对墨加加征关税的宏观影响》(2025/2/3) 中分析,墨西哥主要对美国出口汽车、计算机电子设备、电气设备等商品,加拿大主要对美国出口石油天然气、汽车、金属板材等商品。同时,美、墨、加产业链高度融合,对加拿大、墨西哥加征关税可能对美国跨国企业的盈利影响较为明显。

3. 有关关税风波的几点分析和预判

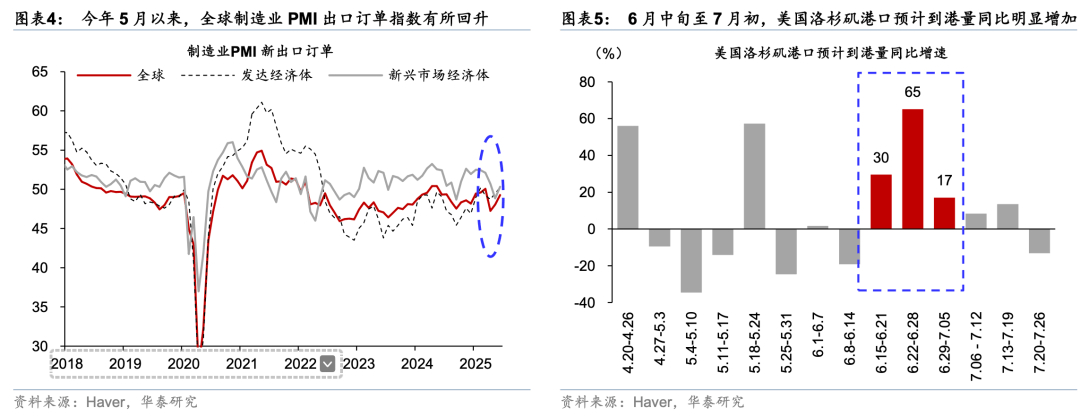

7月9日后,即使没有新增关税,全球贸易量也会在抢出口退潮后减速,在“关税函”和新增4国关税的影响下效果可能更为显著。4月9日-7月9日间,全球普遍经历了关税暂缓窗口期的抢出口热潮(图表4和5)。随着抢出口告一段落,美国加征关税的效应可能在7月9日后日益显现。除了即将被232调查影响的品类可能继续抢出口之外,全球贸易可能减速。如果美国新一轮“对等关税”威胁悉数兑现,全球贸易量甚至可能萎缩。

关税进一步上升加剧美国通胀风险,尤其是本轮新增加征关税经济体对美出口的基础消费品和生活必需品的比例上升,通胀“体感”可能更强。7月以来,美国已累计上调24国对等关税税率,这些国家合计占美国2024年总进口的39%,且被加征关税商品中基础消费品和必需品比例上升,对美国通胀的传导以及“体感”可能更为明显,也会成为继续执行关税的制约。但短期,可能需要看到美国通胀上升对加征关税的执行形成制约。

特朗普加征的对等关税、以及芬太尼关税仍将面临多重不确定性。在关税函中,特朗普明确表示,如果巴西纠正当前政权导致的严重不公,欧盟对美开放市场、取消关税及非关税贸易壁垒,加拿大与美国合作解决芬太尼问题,以及墨西哥在禁毒方面取得实效性成效,均可以下调对等关税税率。此前,特朗普发出的“关税函”明确表示,如果相关国家对美国开放国内市场、消除关税和非关税贸易壁垒,美国还可以对对等关税税率进行调整,如与美国达成贸易协议的越南对等关税税率从4月初公布的46%降至20%。同时,值得注意的是,美国最高法院仍有可能在7-8月判定特朗普基于IEEPA加征的对等关税及芬太尼关税“不合规”,不排除特朗普在判决落定前战术上更为频繁地使用关税杠杆。

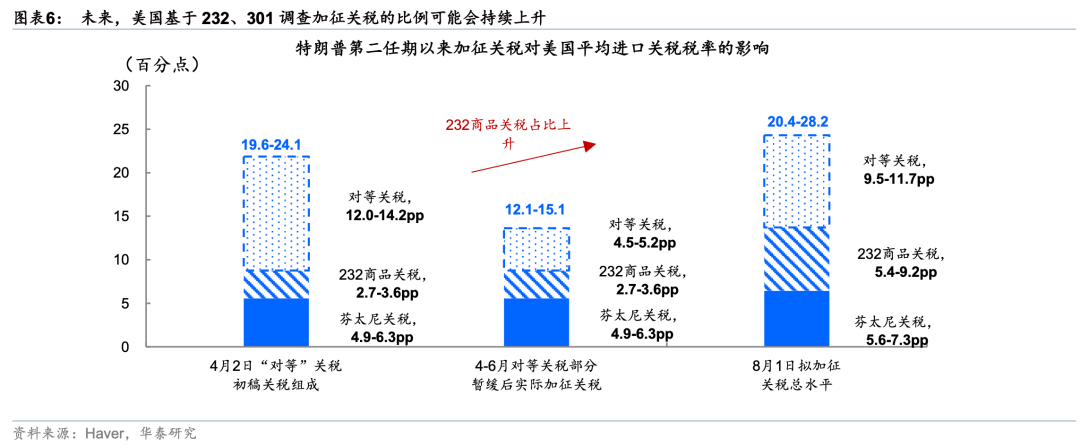

重申特朗普基于232、301调查加征关税的政策更“实”,而利用IEEPA加征关税(对等关税、芬太尼关税)的税率则“实中有虚”。一方面,基于232、301调查加征关税的法律依据更为夯实,且从经验判断,特朗普对已征收的232调查相关关税调整更少,显示投机成分较低。未来,美国基于这些调查加征关税的比例可能会持续上升(图表6)。

虽然对等关税可能会被反复调整,但我们重申,美国的关税水平最终可能落在15-20%之间的判断。①如果美国持续维持明显高于20%的关税水平,对美国增长、通胀、资本市场等各方面的影响可能高于特朗普政府愿意承受的水平。同时,美国关税政策反复可能会加剧资本流出美国,并推升美债风险溢价,进而对特朗普使用高关税作为谈判杠杆形成更强制约(参见《论美债利率无序上升的必然性》,2025/4/10)。此外,②从平衡未来十年财政预算的角度考虑,目前隐含的预算关税收入中只计入了10-15%的有效关税税率上升,显示长期特朗普政府未必寄希望于20%以上的关税水平。值得重申的是,随着特朗普基于232、301调查加征关税的比例上升,最终有效关税构成可能会发生变化。

鉴于今年下半年,全球主要经济体、尤其是美国都将进行财政和货币政策双扩张,全球增长可能从外需向内需转换,利率和汇率的不确定性可能会高于风险资产和大宗商品。今年下半年,美国、欧盟(尤其德国)、日本、韩国、英国等其他主要经济体都有望推出财政刺激计划(参见《美国“大而美”法案的近忧与远虑》,2025/7/7)。同时,美联储或将进行预防式降息,且美国可能会通过银行去监管(如调低SLR要求)、甚至改变国债发行久期以压低利率等宽松货币政策。

美国上调欧盟和墨西哥关税后,在美国主要进口国中国的相对优势反而上升(或相对劣势下降)。短期中国出口压力大体可控,更大的风险来自全球贸易量下降。值得注意的是,美国本次上调了其前20大进口国中9个经济体的关税,而对中国的对等+芬太尼关税总水平维持在30%不变。如果对欧盟、巴西、加拿大、墨西哥的关税悉数执行,而对中国关税保持现状,则特朗普2.0以来对中国加征的关税水平和欧盟大体持平,考虑到人民币对欧元自特朗普2.0以来贬值10%,中国出口相对竞争力不降反升。诚然,中国于欧盟、东盟、南美国家的双边贸易政策不确定性也可能因此上升。然而,即使份额得以维持甚至边际扩张,仍需高度警惕全球贸易逆风、通胀上升对货币政策的影响等对中国外需的间接冲击。

风险提示

关税升级超预期;全球贸易量下降超预期。

文章来源

本文摘自2025年7月13日发布的《关税再调整:虚虚实实的“对等”关税 》

来源:券商研报精选