泽景港股IPO,业绩持续亏损,面临客户集中风险

智能汽车产业链又跑出一家IPO公司。

格隆汇获悉,近日,江苏泽景汽车电子股份有限公司(简称“泽景”)向港交所递交招股书,拟在香港主板上市,海通国际、中信证券为其联席保荐人。

泽景提供全系列智能座舱视觉、交互平台化解决方案,2024年为中国第二大车载HUD解决方案供应商,客户包括蔚来、奇瑞、北汽、小米汽车等车企。

近几年,尽管泽景的营收呈增长趋势,且在国内车载HUD解决方案市场拥有一定地位,但其依然深陷亏损,且面临客户集中风险。

01

兄弟联手创业,江苏扬州仪征市冲出一家IPO

泽景成立于2015年,总部位于江苏省扬州市仪征市,其拥有泽景重庆、泽景西安、泽景宁波、上海思瑞斯、泽景吉林等7家附属公司。

前阵子发哥写过的天富龙也来自扬州仪征。目前,扬州市(包括代管的高邮市和仪征市)共拥有16家A股上市公司。

股权结构方面,截至2025年5月4日,控股股东集团(包括张涛、张波、王正刚、吕涛、叶静、郭慧、吕湘连、扬州泽盈及扬州泽芜)合计持有泽景约44.66%的权益。其中,张波为张涛的胞弟,二人均为公司创始人。

此外,金色成长叁、前瞻远至、啃哥资本、苏州苏商、嘉兴凯联、一汽投资、长江投资均为公司股东。

泽景的董事会主席兼执行董事张涛今年49岁,他1998年取得西安交通大学工业自动化学士学位,并于2006年取得上海国家会计学院高级管理人员工商管理硕士学位。张涛曾在上汽大众汽车有限公司先后担任电子工程师及设备经理,还担任过仪征大众联合发展有限公司总经理、执行董事及董事,在汽车电子行业拥有逾20年经验。

张波今年47岁,2001年7月毕业于西安邮电学院计算机软件专业。张波曾在西安长远电子工程有限责任公司担任系统设计师兼项目经理,还担任过微软(中国)有限公司的技术支持工程师,如今是泽景的执行董事兼副总经理。

公司总经理范鑫今年51岁,2021年5月加入泽景。范鑫分别在1994年及1997年取得浙江大学电机工程及其控制学士学位及电机工程硕士学位,并于2003年5月在美国取得杜兰大学工商管理硕士学位。范鑫曾陆续在旭电(上海)科技有限公司、林德(中国)投资有限公司、采埃孚亚太集团有限公司任职。

02

聚焦智能座舱视觉、交互解决方案,业绩持续亏损

泽景专注于智能座舱视觉、交互解决方案,包括HUD解决方案、测试解决方案及其他创新业务解决方案。

作为智能座舱与智能驾驶技术融合的重要交互终端,车载HUD解决方案正逐步成为智能汽车的核心配置之一。

车载HUD解决方案是指车载抬头显示解决方案,是一种通过光学投影技术,将如车速、导航和ADAS预警等关键驾驶信息投射到驾驶员前方视野中的显示解决方案,以减少驾驶员低头查看仪表盘的频率,提高驾驶安全性和行车便利性。

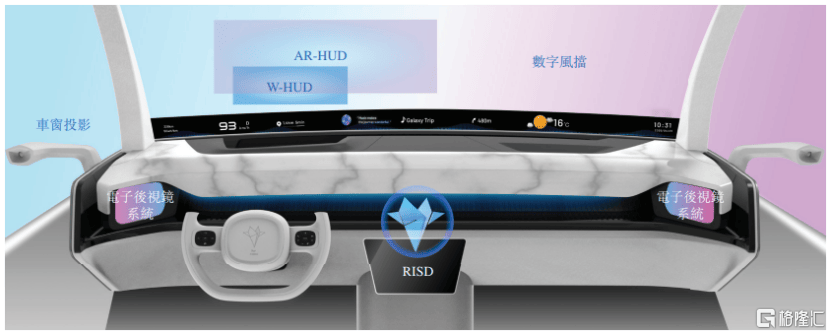

根据成像方式分类,车载HUD解决方案通常包括C-HUD、W-HUD和AR-HUD三类产品。

其中,由于技术局限性和智能化程度不足,C-HUD已经逐渐被淘汰;目前主流解决方案W-HUD通过光学投影单元将影像投射至前挡风玻璃上,使驾驶员能够在前方视野中看到关键驾驶信息;AR-HUD作为最新一代HUD解决方案,支持更远投影距离和更大视场角,并且融合车辆环境感知(如摄像头、雷达)等信息,通过软件算法,实现虚实融合的增强现实显示,为消费者带来更优的体验。

报告期内,泽景向汽车主机厂销售的HUD解决方案包括W-HUD解决方案CyberLens及AR-HUD解决方案CyberVision。

图片来源于招股书

泽景提供的主要测试解决方案包括HUD测试、整车及车规级光电设备测试;同时其还有小部分收益来自为客户提供研发服务及工具开发服务,以及销售若干组件。

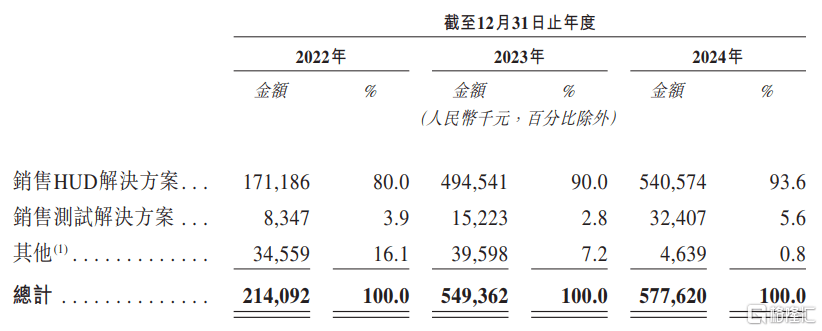

具体来看,2022年、2023年及2024年(简称“报告期”),销售HUD解决方案分别为泽景带来80%、90%、93.6%的收入,占比较大;销售测试解决方案及其他创新业务解决方案营收占比很小。

按解决方案类型划分的收益明细,图片来源于招股书

近三年,尽管泽景的营收呈增长趋势,但依然深陷亏损。

招股书显示,2022年、2023年、2024年,泽景的营业收入分别约2.14亿元、5.49亿元、5.78亿元,毛利率分别约22.6%、25.6%、27.3%,对应的净利润分别约-2.56亿元、-1.75亿元、-1.38亿元,三年累计亏损超5亿元。

经调整,报告期内,公司净利润分别为-7913.2万元、1331.3万元、-713.1万元。

泽景所处的行业技术日新月异,研发能力对公司而言至关重要。近年来,公司在研发上砸了不少钱,未来还可能会继续投入大量资源搞研发。报告期内,泽景的研发费用分别为8340万元、5450万元、6210万元,分别占同期总收入的39%、9.9%及10.7%。

值得注意的是,报告期内,泽景分别录得负债净额约4.87亿元、6.44亿元、8.97亿元,录得流动负债净额5.52亿元、7.4亿元、9.66亿元,流动性堪忧。

03

行业竞争激烈,面临客户集中风险

泽景的大部分解决方案均销售给汽车主机厂,以部署在特定车型中,其客户主要为国内汽车主机厂,几乎所有收入都来自中国大陆。

截至2024年末,公司有22家汽车主机厂客户,但较为依赖前五大客户。报告期内,泽景来自五大客户的收入分别占总收入的93%、93.8%及80.9%,其中来自最大客户的收入分别占总收入的47.6%、26.1%及23.2%,占比较大,面临客户集中风险。

此外,泽景开发的产品及解决方案技术性强且复杂,需要严格的标准,这些产品及解决方案可能存在难以检测及修正的故障、缺陷、安全漏洞或软件问题,尤其是在首次推出或发布新版本的时候。如果公司的解决方案存在缺陷、故障或漏洞,则可能面临产品责任索偿,甚至影响公司声誉及市场份额。

由于泽景的解决方案主要应用于智能汽车,因此智能汽车的市场需求及销量变化会影响公司业务。而汽车生产和销售具有很强的周期性,受经济环境、消费者信心及偏好、监管政策、贸易协定等因素影响。

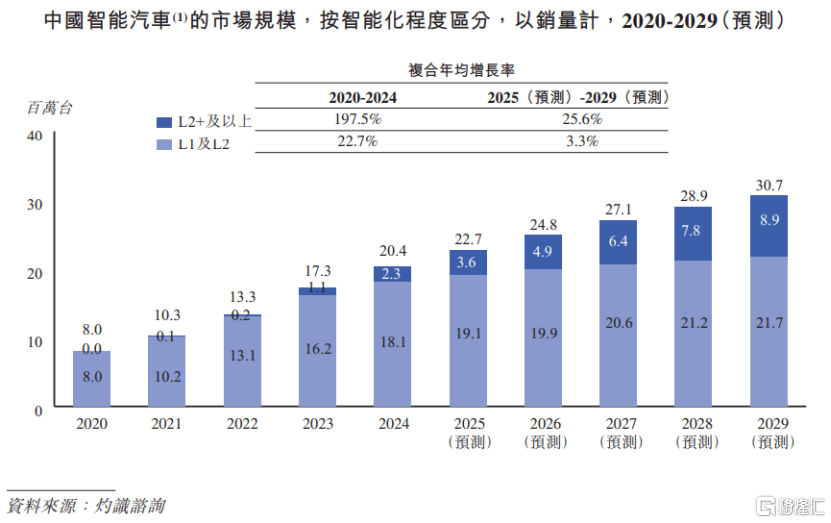

智能汽车指搭载先进传感器、控制器、执行器等装置,运用AI等新技术并具备自动驾驶功能的汽车。据智能汽车搭载的自动驾驶解决方案程度,智能汽车被分为L1至L5。

随着智能汽车技术不断迭代更新,以及利好政策的推动,中国智能汽车行业发展很快,并预计将持续增长。2020年至2024年,我国智能汽车的销量从800万台增加至2040万台,预计到2029年将达到3070万台。

其中,L2+车型能实现自动变道、智能领航等更高级别的驾驶辅助,显著减轻驾驶负担,预计2025年至2029年,L2+及以上智能汽车销量的复合年均增长率将达到25.6%。

图片来源于招股书

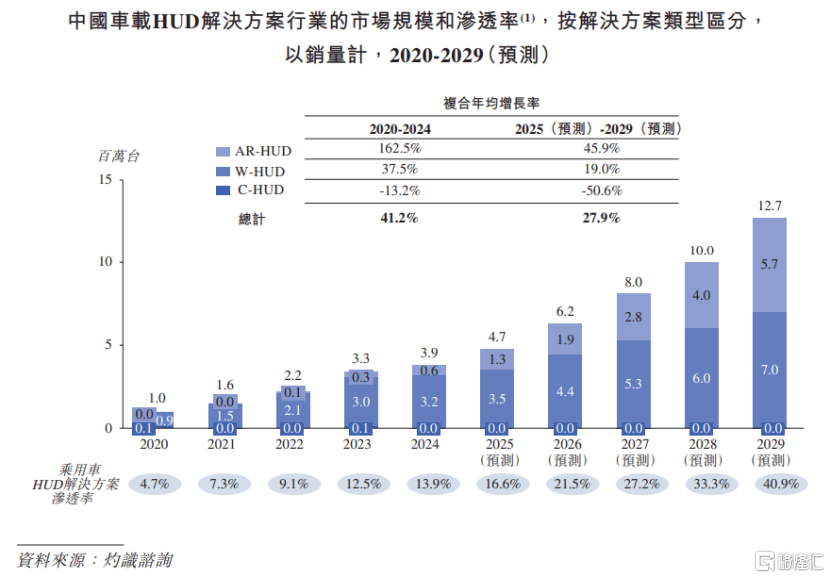

随着智能汽车行业的快速发展,中国车载 HUD解决方案渗透率不断提升,市场规模不断扩大。

按销量来算,2020年至2024年,我国车载HUD解决方案市场规模从100万台增加至390万台,复合年均增长率为41.2%;伴随座舱全面智能化和车载HUD解决方案渗透率的提升,预计到2029年我国车载HUD解决方案将增加至1270万台,2025年至2029年的复合年均增长率为27.9%。

在全球市场,W-HUD仍是主流HUD解决方案,预计市场规模将由2024年的1070万台增加至2029年的2090万台;AR-HUD将成为未来的增长动力,预计到2029年市场规模将达到760万台。

图片来源于招股书

竞争格局方面,泽景所处的行业竞争激烈。我国车载HUD解决方案市场的参与者不仅有日本、欧洲的国际厂商,还有本土厂商,包括日本精机、电装、松下、大陆集团、华为、德赛西威、华阳集团等。日趋激烈的竞争可能加剧定价挑战,从而影响公司的利润空间及经营业绩。

近年来,本土厂商凭借技术创新突破、快速响应能力与定制化服务,逐步取代传统国际头部厂商,2020年至2024年,本土厂商市场份额已由约16.7%增长至79.2%。

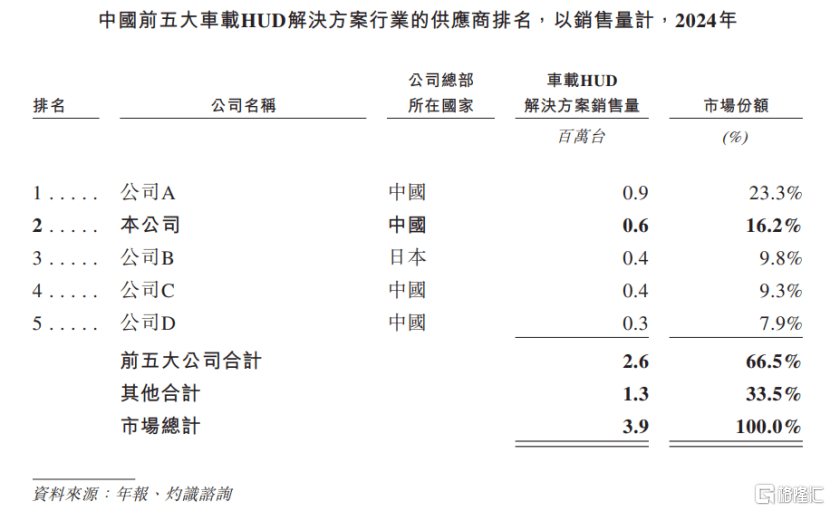

以销售量来算,2024年中国前五大车载HUD解决方案供应商的市场份额为66.5%,其中,泽景以约16.2%的市场份额在所有中国市场车载HUD解决方案供应商中排名第二,排在首位的公司A推测为华阳集团。

图片来源于招股书

本次港股IPO,泽景拟募集资金用于生产线扩展及自动化、智能化升级;提升研发及技术能力,以及升级公司现有解决方案及开发基于同源技术的新产品;用于与专注于光学成像、近眼显示、可穿戴产品等其他相关领域的产业价值链参与者的潜在战略合作;用于营运资金及一般公司用途。