【原创】IPO雷达|业绩“断崖式”暴跌!IPO前分红占净利润近五成!德芯科技二次闯关转战北交所

深圳商报·读创客户端记者 李耿光

曾被市场质疑证监系统离职人员IPO“突击”入股而备受争议的成都德芯数字科技股份有限公司(以下简称德芯科技),在上会前夜“临门”撤单,2022年9月28日终止深交所创业板上市进程。创业板IPO“折戟”后一年多,德芯科技今年6月28日再度闯关北交所IPO获受理。两次保荐机构均为广发证券。

2024年7月26日,德芯科技更新审核动态,公司已收到北交所首轮问询函,其中监管层对公司的业绩增长稳定性,集成商销售真实性,以及长账龄应收账款可回收性等问题重点关注并进行问询。

值得一的是,德芯科技此次拟募投的项目依旧沿用创业板IPO的规划,包括总部生产基地技改建设项目、营销网络建设项目以及技术研发中心升级建设项目,但是此次北交所IPO融资金额却大幅加码,比上次多了5400多万元,拟募资增至3.31亿元。

▎今年首季营收净利“断崖式”暴跌,业绩成长性存疑

德芯科技成立于2008年4月21日,主要为广电部门等企事业单位提供数字电视、应急广播等音视频信号处理软硬件设备与系统集成服务,实际控制人为孙宇,持有公司34.23%的股份。

业绩方面,整体上来看德芯科技近年来营收规模和净利润呈持续增长趋势,但是今年一季度却突然出现“断崖式”大幅下滑。

据招股书,2021年至2023年(下称报告期内),德芯科技分别实现营业收入2.63亿元、3.35亿元、4.11亿元,归母净利润分别为8144.96万元、1.02亿元、1.28亿元,主营业务毛利率分别为54.74%、53.05%、53.20%。不难看出,公司在2022年和2023年业绩连续两年实现了快速增长。

德芯科技称,2023年营业收入超4.11亿元,业绩创历史新高,主要受“地面数字电视700兆赫频率迁移项目”结转收入影响较大,随着该项目完成,公司未来几年经营业绩可能将有所波动。

果不其然,2024年伊始德芯科技突然表现低迷,业绩呈现颓势。今年1-3月,公司实现营业收入3375.08万元,较上年同期下降47.81%,归属于母公司所有者的净利润为1086.96万元,较上年同期下降40.74%,归属于母公司所有者的扣除非经常性损益后的净利润为1068.71万元,较上年同期下降41.26%。

对此,德芯科技解释称,主要原因系受公司终端客户财政预算、招标及投资时间安排等因素影响,2024年一季度收入相较于全年整体收入而言属于业务淡季,且公司系统集成项目受不同地区项目实施进度、终端客户验收进度影响亦存在季节性波动,2024年一季度系统集成项目经客户验收并结转收入金额较少,进而导致一季度收入同期对比存在一定幅度下滑。

德芯科技还同时提示风险称,报告期内公司国内数字电视和应急广播产品收入占比较高,该等产品主要应用于国家广播电视相关政府部门与事业单位,因此受国家产业政策和财政预算等影响较大,未来如果国家产业政策发生不利变化、财政预算与招标安排时间滞后、市场竞争格局变化、市场需求主体和应用场景变化等,将导致公司经营业绩存在较大幅度波动的风险。

德芯科技2024年业绩能否继续保持增长,目前仍是未知数,这或许也是其上市要面临的潜在考验。

▎高度依赖集成商模式,销售收入占比达八成,存在不确定风险

据招股书,德芯科技销售模式主要包括直接销售、集成商销售、经销商销售。其中,报告期内,公司销售模式为“集成商销售为主,直接销售为辅”,通过集成商销售收入分别为1.79亿元、2.52亿元、3.52亿元,占比分别为68.12%、75.20%和85.63%;直接销售模式收入分别为8146.86万元、8040.69万元和5744.62万元,占比分别为30.96%、24.03%和13.98%。

显而易见,从德芯科技北交所上市申报材料的情况来看,集成商仍然是重要客户,且毛利率依旧高于直销客户。以2023年为例,德芯科技集成商销售方式毛利率为54.59%,高出直接销售10.47个百分点。

德芯科技坦言,公司集成商模式虽然能够有效提升市场占有率和品牌影响力,但由于集成商是独立经营主体,公司无法直接对其实施有效的控制和管理,若其产品集成和售后服务能力无法满足终端客户或其出现产品质量问题、管理混乱、违规经营以及自身经营不善等情形,将对公司在当地市场拓展、品牌声誉等构成不利影响。并且,若公司不能保持与集成商的稳定合作关系,可能导致公司产品在当地市场的销售出现下滑,从而对公司经营业绩造成不利影响。

首轮问询中,集成商销售收入真实性也受到重点关注。

北交所要求公司说明通过集成商销售的必要性,集成商销售收入占比大幅提高的背景及合理性,是否符合行业惯例;说明集成商客户中是否存在成立时间较短即与公司合作的情况;公司控股股东、实际控制人、董监高及其关联方、公司员工(含已离职)是否在集成商中持股或担任董监高的情形。并结合报告期各期均有交易的集成商用户销售收入,分析集成商客户的稳定性,说明同类产品直销和集成商销售价格是否存在差异,以及集成商毛利率高于直销客户的原因及合理性,是否同业可比。

▎应收账款逐年增大,资产减值损失金额较大受到重点关注

招股书显示,2021年至2023年,德芯科技应收账款账面价值分别为2081.92万元、1836.62万元、9290.76万元,占当期期末流动资产的比例分别为6.26%、3.81%、16.99%。

其中,2023年末公司应收账款账面余额明显大幅增加。德芯科技称主要为公司向中广电设计研究院提供的“地面数字电视700兆赫频率迁移”系统集成项目产生的应收账款。报告期内单独进行减值测试的应收款项减值准备转回53.55万元。

在首轮问询中,北交所对公司长账龄应收账款可回收性重点关注。

北交所要求公司说明合作方广电研究院股权结构、经营情况、业务开展情况、与公司合作背景,并说明地面数字电视700兆赫频率迁移项目销售回款是否正常。说明单项计提坏账的应收账款的背景,结合各类客户销售政策、结算周期、经营财务状况是否恶化等因素,进一步分析长账龄应收账款及长期应收款的可回收性及回收计划,是否存在其他应单项计提减值准备的情况,报告期内应收账款减值准备计提是否充分。还要求公司提供长账龄应收账款及长期应收款的交易对方名称、交易内容、账龄、减值准备计提情况及是否为关联交易。

此外,2021年至2023年,德芯科技存货账面价值分别为1.04亿元、1.70亿元、1.01亿元,占当期流动资产的比例分别为31.42%、35.35%、18.48%。

报告期内各期,德芯科技资产减值损失分别为-41.00万元、-108.52万元和-92.59万元,主要由存货跌价损失构成。2022年及2023年,公司资产减值损失金额较大,主要系部分产品存在版本更新、客户需求变化等情形,公司计提了较多存货跌价损失所致。

值得一提的是,虽然近年来德芯科技研发投入持续增长,2021-2023年累计研发投入占同期公司营业收入比例分别为8.14%、7.37%及7.06%,均超过7%,但是占比却在逐年下降。

▎近年来累计分红超3亿元,IPO前分红金额占净利润近五成

德芯科技此次启动北交所上市计划前进行大额分红,也备受投资者关注。

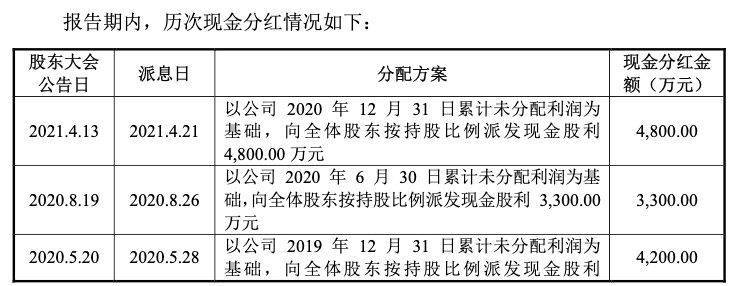

据德芯科技创业板招股书披露,公司在2018年至2021年每年都进行至少一笔现金分红,累计分红金额达到约3.03亿元,而同期公司分别实现净利润5053.25万元、6487.28万元、8529.65万元、8144.96万元,净利润总额累计2.82亿元。这意味着,2018年至2021年的4年间,公司累计分红金额远超其净利润总和。

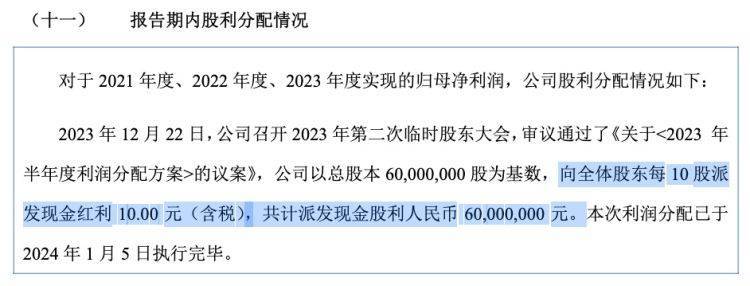

值得关注的是,在2024年1月启动北交所上市辅导前,德芯科技还实施了2023年度6000万元的现金分红,占当期归母净利润的比例达到46.88%。这意味着,该公司分红与上市辅导之间仅相隔1个月左右。

对此,德芯科技称其审议分红议案时并未决定启动北交所上市的事项。

持续的大额分红,引来监管质疑,在此前的问询函中深交所也要求公司说明大额分红的必要性和恰当性,以及每年分红金额均超过前一年度归属于母公司股东的净利润的原因,公司则只是解释为“分红方案综合考虑了公司的持续发展和对投资者尤其是中小股东的合理投资回报,有利于全体股东分享公司的经经营成果,具有必要性”。

上一篇:港交所IPO修例