原创 从国际清算银行统计数据视角观察货币全球化程度

内容提要

美元、欧元、英镑及日元等主要货币在全球金融体系中广泛使用,很大程度上决定了全球资本流动格局,并对各国政策决策产生溢出效应。BIS从20世纪60年代起跟踪统计货币在国际银行、债券、外汇及衍生品等市场的使用情况,相关数据可用以评估金融稳定风险以及货币的全球影响力。

一、国际金融中的货币

研究表明,一国货币在国际金融领域广泛使用主要得益于以下因素:一是发行国在全球贸易与金融体系中所占份额;二是非居民能够获得以该货币计价发行的安全资产,该货币具有活跃且高流动性的交易市场;三是发行国具备稳健的财政与货币政策;四是发行国实行弹性汇率制度,且其资本账户可兑换。美元、欧元、英镑及日元等主要货币均满足这些条件。

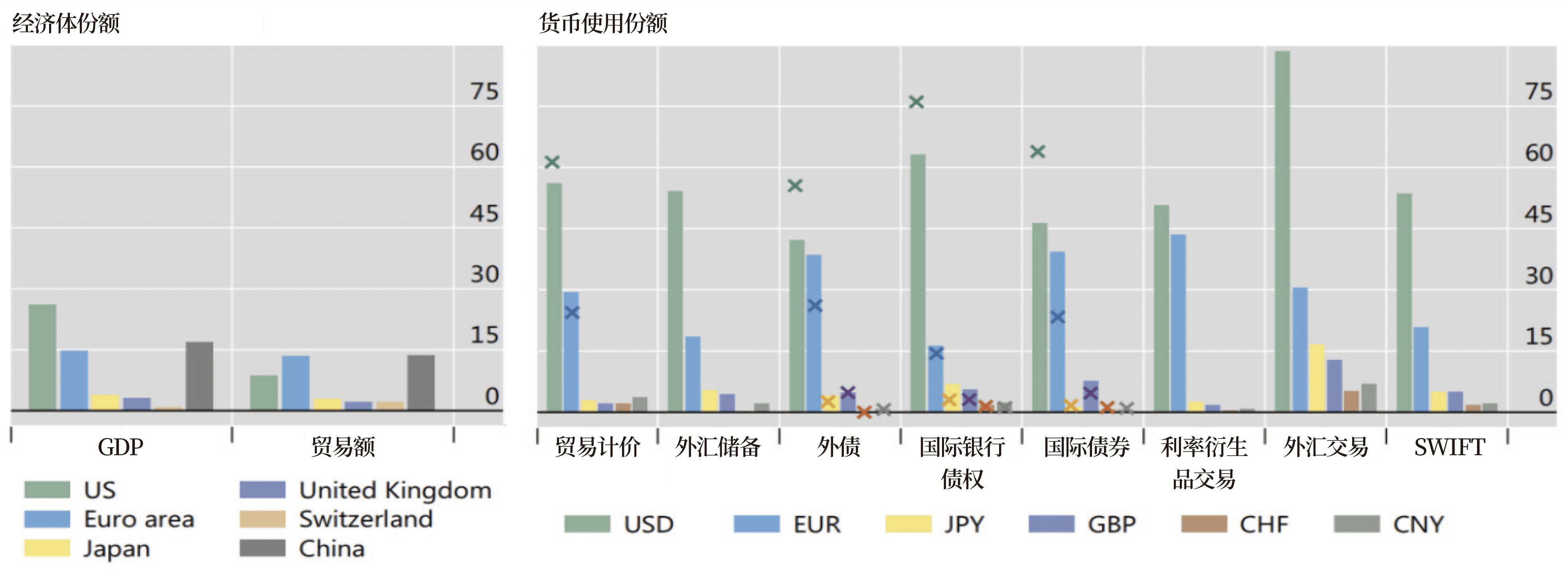

主要货币具有全球影响力。主要货币影响全球资本流动,并通过发行国的财政和货币政策对其他国家产生溢出效应。其中,美元在国际金融市场中占据绝对主导地位,这种主导地位在国际贸易、外汇储备、国际债务和银行业务中表现尤为明显。美元资本市场的深度发展创造了巨大的市场外部性,吸引了大量投资者与发行者。相较之下,英镑、欧元、日元及瑞郎等主要货币只在部分国际金融市场中占据重要地位。由于人民币尚未完全可兑换,其在全球经济活动中的重要性暂未能与中国在全球经济中的比重匹配(图1)。

图1 国际金融中货币的使用情况示意图(%)

数据来源:Allen et al (2023);Boz et al (2022);IMF;Bloomberg;SWIFT;BIS国际债务证券统计数据;BIS本地银行业统计数据;BIS三年一度银行调查数据(2022年数据);作者计算数据

(一)国际银行业统计

BIS很早就开展银行业数据统计工作。20世纪50年代后期,非美国银行的美元存款逐渐增长。当时各国普遍采取总量型货币政策,担心美国货币政策通过境外美元存款的累积传导影响国内经济。鉴于此,自20世纪60年代起,BIS启动了本地银行业统计(location banking statistic, LBS),统计主要货币跨境和跨部门的使用情况,以此作为国内货币总量数据的补充。

国际银行业债权受危机、国内经济、新货币诞生等因素影响,但相关变动主要反映了美元资金的流动。在国际金融危机爆发前30多年内,国际银行债权以年均10%的增速增长,美元债权在国际银行业债权中的份额占比一度在20世纪80年代中期达到80%峰值。2008年国际金融危机爆发后,银行机构收缩资产负债表,而非银行金融机构开始在国际金融市场中扩展业务,因此国际银行业的美元债权增速骤降,此后一直维持低速增长。

20世纪80年代末,日本国内银行业较为繁荣,并积极在全球范围内扩展业务,因此日元计价的国际银行业债权的市场份额有所增加。1999年欧元诞生,欧元计价的国际银行业债权此后逐渐增长,并在2000年代中期创下25%份额的历史峰值。然而,2010—2012年欧洲主权债务危机爆发后,欧元计价的国际银行业债权逐渐回落。总之,国际银行业债权的增长与回落很大程度上反映了美元资金的流动,就占比而言,美元债权始终占据着国际银行业外币债权的主导地位。

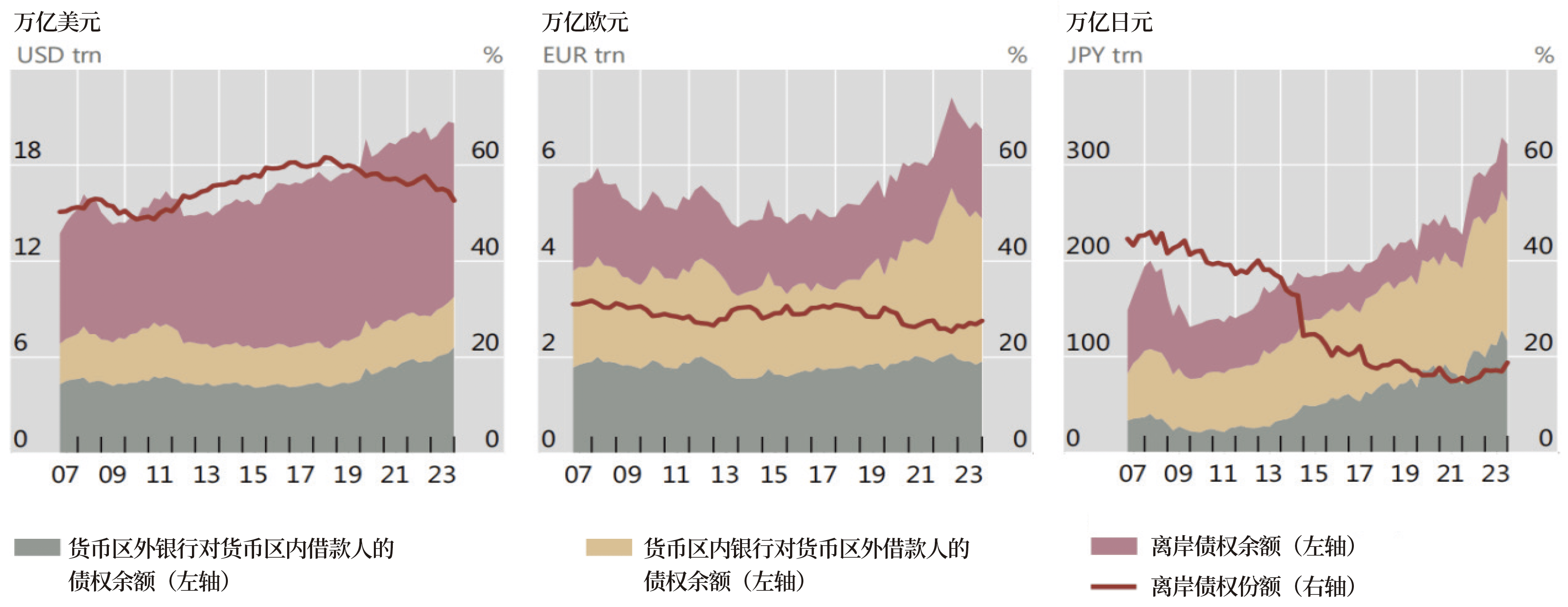

离岸美元的广泛使用是美元在国际金融市场中占据主导地位的关键因素。离岸美元债权(即不涉及美国居民的美元头寸)在2018年达到峰值,占据全部美元债权的三分之二。这主要是由于美元利率上升推动了非居民对美元证券的投资,使得美元跨境债权增长。相较而言,欧元和日元的离岸债权量和占比则要小得多(图2)。

图2 国际银行离岸债权分币种统计情况

数据来源:BIS本地银行业统计数据

欧元离岸债权头寸仅占总头寸的四分之一,其中,伦敦地区银行与欧元区交易量占大头。日元离岸债权占比则更小,国际金融危机后离岸日元债权在国际日元债权中的份额有所下降,一定程度上反映了自2008年以来离岸日元债权绝对值的收缩。

(二)外币信贷统计

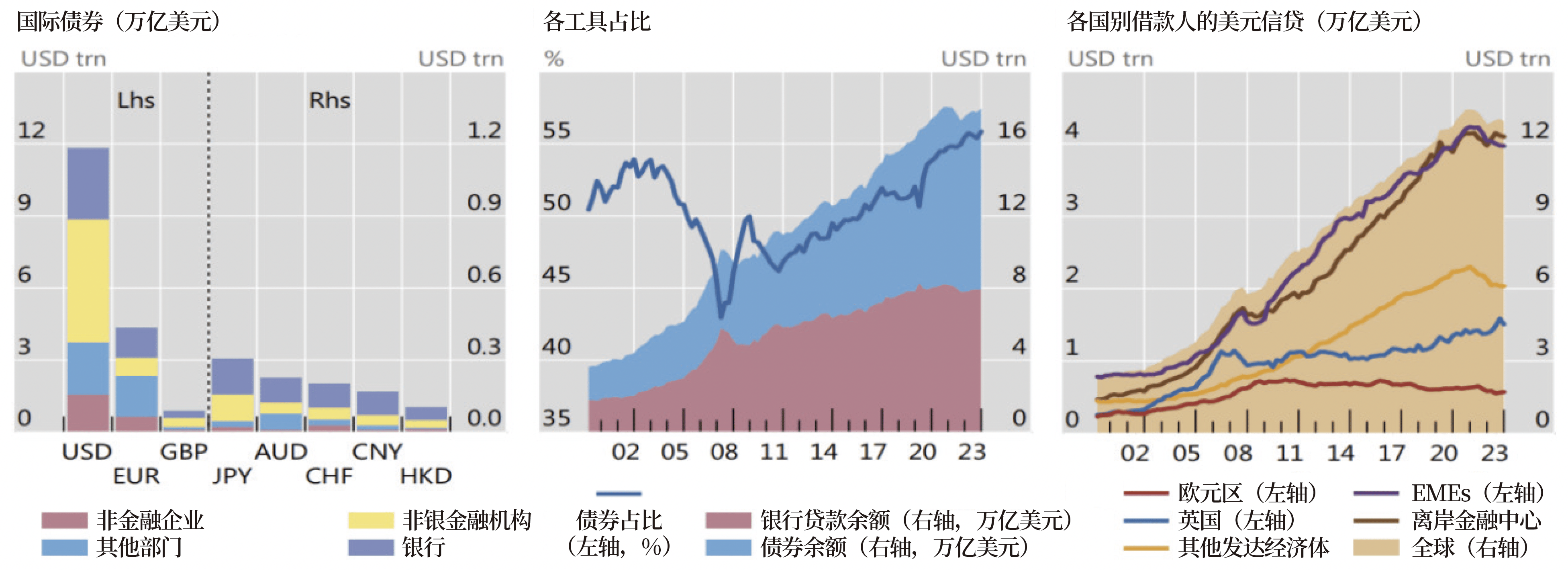

BIS提出外币信贷概念和全球流动性指标。除向银行申请外币贷款外,借款人还可以通过发行国际债务证券(International debt securities, IDS)等方式融资。BIS使用外币信贷(credit)衡量境外非银行部门获得的以美元、欧元及日元计价的银行贷款及其发行的IDS总额。在此基础上,BIS提出了全球流动性指标(global liquidity indicators),以反映外币信贷的变动情况,以及借款人如何根据国际市场情况来组合银行贷款及债券发行。

后金融危机时期,债券市场逐渐成为外币融资的主要来源。国际金融危机前,对银行杠杆率的监管较少,货币政策较为宽松,外币信贷主要集中在发达经济体并迅猛发展,且以美元和欧元计价的贷款为主。国际金融危机爆发后,受银行收紧信贷以及完善和加强银行业监管等因素影响,债券市场融资迅速增长,并逐渐超过银行贷款(图3)。

图3 非银行机构外币信贷发展情况

数据来源:Dealogic;欧洲银行票据交换所;伦敦证券交易所;Xtrakter;BIS全球流动性指标数据;BIS本地银行业统计数据

2010年以来,美元信贷的增长主要集中在新兴市场经济体和金融中心。受美联储宽松货币政策及投资者寻求高收益的影响,新兴经济体和金融中心的美元计价信贷增加,导致其经济活动对美元汇率和美国货币政策高度敏感。数据显示,自2016年以来,美国以外借款人的美元信贷在联邦基金利率上升1%时下降0.8%,或在广义美元指数升值1%时下降0.5%,这些关联波动使得新兴经济体对美元汇率变得更加敏感。

2021年以来,全球通胀激增引发全球性货币政策紧缩。高通胀宣告长期低利率环境结束,美国较其他主要货币发行国更早加息,加息幅度更大也更频繁,因而美元汇率也达到了新高。欧央行随之进入紧缩周期,欧元有所升值。相比之下,日本银行维持宽松货币政策,日元持续贬值,因此日元成为更多投资者青睐的融资货币。

(三)外汇市场统计

美元在全球外汇和衍生品市场中占据绝对主导地位。外汇衍生工具市场是最大的美元拆借市场,美元在该市场中占据主导地位,主要是因为美元是国际贸易主要货币和全球资本市场的主要融资货币。未偿付外汇衍生品主要包含外汇掉期交易、货币互换及直接远期外汇交易,在2023年底总价值超过100万亿美元,与当年全球GDP(105万亿美元)大致相当,是全球贸易总额(24万亿美元)的四倍。2022年每日新增交易量超过5万亿美元,其中美元参与了90%的外汇衍生品交易,是金融机构和非金融机构管理资产组合和对冲国际贸易收支风险的主要货币。这种普遍的美元拆借活动带来了大量的表外美元支付义务,增加了全球金融体系的潜在风险。

美元在外汇市场中的主导地位也体现在美元与其他货币的组合交易中。在主要的外汇交易组合中,仅美元/欧元货币对交易就占全球交易量的23%。与此同时,美元与欧元区周边国家货币(如瑞典克朗、英镑、瑞士法郎等)的交易量也非常大。在与欧元区周边国家货币的交易中,美元在现货市场和外汇掉期/远期交易中均占据主导地位。

二、货币国际使用程度及其影响

一国外部头寸的货币构成可通过汇率渠道影响资产负债表估值,并增加对外头寸脆弱性。宏观经济方面,当一国的国际贸易以美元计价时,美元汇率会传导(pass-through)至国内通胀,与此同时贸易计价还影响外汇储备构成。金融方面,如果一国的债务以主要货币计价,债务人和债权人双方都会受到主要经济体相关政策及汇率波动的影响。多数国家境外资产及负债的货币构成不同,影响也就不同。例如美国持有外币资产,但主要以美元借入资金,在美元贬值的情况下,其净外部头寸反而增加。但若一国为美元净持有国,情况则相反,即当美元贬值时,其外部头寸恶化。

近几十年来,外币债务在新兴市场经济体多次引发危机。对于借入外币债务的国家,其借贷成本不仅取决于发行国的利率水平,还受汇率波动的影响。20世纪80年代,拉美国家大量借入美元借款,引发拉美债务危机。亚洲金融危机发生前,泰国、印度尼西亚、菲律宾等外币债务约占GDP的50%,相关脆弱性不断累积,最终引发危机。

新兴市场经济体的非银行机构转向债券市场进行本币融资。20世纪90年代以后,许多国家努力减少对外币的依赖,大量新兴市场经济体更多发行本币债券,同时吸引外国投资者进入本国债券市场。然而仍有许多新兴市场国家大量依赖外币债务。为摆脱这种依赖现状,它们需要采取更稳健有效的政策、不断深化国内债务市场,完善制度安排并增加基础设施支持。

全球性银行通过外币负债或外汇衍生品来为外币资产提供资金并管理汇率风险,也因此承担外币偿付义务。LBS有许多细分项目数据可用以监测银行表内的外币资产负债情况,并分为币种、银行所属国籍及贷款登记地点等细分项目。通过母行并表数据可评估单家银行的外汇需求,即根据其总部所在国对其业务进行统计。

非美国银行的美元头寸受国际金融危机影响发生变动。国际金融危机前,非美国银行的表内美元债务迅速增长,在2008年达到峰值后下降,下降的主要原因是欧洲银行减持美元债务,2007年底欧洲银行持有近三分之二的美元债务,而在2023年底仅持有不到一半。银行表内美元债务规模此后保持稳定,直至2016年。截至2023年底,非美国银行持有美元债务总额达21万亿美元。非美国银行通过其全球网点来获取美元,并按需在分支机构间转移美元。国际金融危机和2020年3月美元短期融资市场流动性危机期间,非美国银行美元融资成本大幅上升。为恢复市场功能,美联储与多国央行建立美元互换机制,向市场投放美元流动性。

大量美元计价的外汇衍生品交易导致美元隐性债务不断累积。美元在外汇衍生品市场的大量使用导致美元表外偿付义务增加,从而可能导致期限错配并带来流动性压力。与回购等其它衍生品不同,外汇远期和掉期交易涉及大额支付,且交易双方交易的都是全部本金(名义)价值,这些偿付义务不反映在资产负债表内。截至2023年底,从事外汇交易的银行持有91万亿美元的未清偿外汇衍生品头寸,据估计约为其表内美元债务的两倍,大多数为美国以外的非银行机构持有。由于各国对债务统计的标准并不完整,因而无法准确了解其持有人的所在地及身份数据。

三、国际清算银行数据统计发展方向

几种主要货币在国际金融中的使用都远超其发行国在全球经济活动中的份额。其中,美元因其广泛的离岸使用规模,更是在绝大部分国际金融市场中占据主导地位,欧元、日元和英镑影响范围则相对较小。主要货币发行国的经济金融政策在世界范围内产生溢出效应,影响新兴市场外币债务的可持续性、全球主要货币融资市场的稳定性及表外外币偿付义务等

为识别和应对这些挑战需要货币维度的全球数据,包括表内和表外头寸。BIS统计数据覆盖了国际金融的部分领域,可以跟踪关键货币在国际银行间市场、债券市场、外汇市场及衍生品市场的使用情况,分析其如何影响世界范围内货币、服务和资本的流动,并评估汇率风险、债券市场的压力及外汇市场的脆弱性。然而,这些数据仍存在一些缺口,主要是缺少表外非银行机构相关数据及偿付义务(off-balance sheet payment obligations)的地理分布和计价货币信息等。当前,BIS正在与各央行及其他货币当局合作,以弥补这些缺口。

*本文为国际清算银行(BIS)发布的2024年二季报专栏文章,原作者为Patrick McGuire(BIS国际银行统计部主管), Goetz von Peter(BIS国际银行统计部副主管)和Sonya Zhu。原文见https://www.bis.org/publ/qtrpdf/r_qt2406b.htm。本刊获BIS授权许可编译刊发,中文译稿非BIS官方译稿。

作者:益言 编译