地平线冲刺港股IPO:三年半亏超220亿元,高研发投入下何时止损?

央广网北京10月10日消息(记者 齐智颖)10月8日晚间,港交所官网信息显示,地平线(Horizon Robotics)通过港交所聆讯。

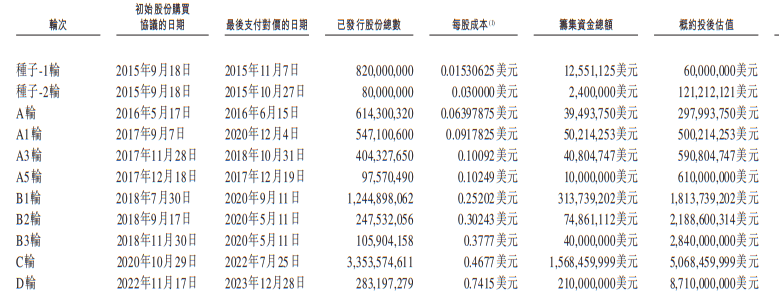

招股书信息显示,地平线自成立以来先后获得11轮融资,投资者阵容豪华,涵盖汽车行业上下游以及多家知名投资机构,IPO前估值超过600亿元。不仅如此,该公司在招股书记录期内实现了营收高增长。

然而,地平线在过往招股书记录期内并未实现盈利,一直处于巨亏状态,2021年以来的三年半时间里累计亏损净额超过220亿元,何时盈利未知。

智驾市场前景可观,但在高研发投入之下,地平线何时才能止损?在巨亏之下,地平线此次冲刺港股IPO又能否掀起资本市场的狂欢?

估值超600亿元,地平线冲刺港股IPO

公开信息显示,地平线成立于2015年,其将自己定位为乘用车高级辅助驾驶(ADAS)和高阶自动驾驶(AD)解决方案供应商,收入主要来自汽车解决方案,包括产品解决方案、授权及服务业务。

值得注意的是,该公司的三名创始人皆有百度任职经历。招股书载明,地平线创始人、董事会主席、执行董事兼CEO余凯为国际著名科学家,在创立地平线之前,余凯于2012年4月-2015年6月担任百度研究院副院长。在2013年百度发起中国首个自动驾驶项目之一的过程中,余凯发挥了重要作用。

另外两名联合创始人(地平线执行董事兼CTO黄畅、执行董事兼COO陶斐雯)也曾在百度任职,其中黄畅曾于2014年11月-2015年8月担任百度主任研发架构师。

在产品方面,2017年,地平线发布了第一代处理硬件“征程”,2024年,其处理硬件交付量达到500万。今年4月,该公司又推出基于其最新的BPU Nash架构的下一代征程6处理硬件。

随着公司的不断发展,地平线在业内崭露头角,不断获得资本青睐。招股书显示,2015年9月至2022年11月期间,该公司累计获得11轮融资,累计融资金额高达23.6亿美元,折合人民币超160亿元。在2023年12月完成D轮融资后,该公司估值达87.1亿美元,折合人民币超610亿元。

图片来源:招股书截图

该公司的投资者阵营相当豪华,包括上汽集团、广汽集团、宁德时代、比亚迪、舜宇光学、高瓴资本、红杉资本、云峰基金、五源资本等,涵盖了汽车行业上下游。

“对于承销商来说,给企业的估值越高,承销商的收入越高,但是有可能出售新股换来的资金链相对较少,比如估值600亿元,或只能卖出60亿元的股票。”香颂资本执行董事沈萌认为。

沈萌进一步分析,一些承销商在企业上市前期会做一些保价措施,保证企业股价在上市之后的一个月或者几个月内不会低于约定下限,在前期流通股相对较少的情况下,券商会将企业股价维持在约定的水平之上,但一旦保价期结束完全交给市场操作后,上市前的高估值就有可能随波逐流。

知名财税审计专家刘志耕表示,地平线上市前受到资本追捧,完成多轮融资,投资者是为了在该公司上市后尽快获得资本收益,这体现了投资者对该公司未来发展和盈利的信心。

然而,地平线近年来的业绩并没有呈现出盈利的局面。

三年半亏超220亿元,研发投入高

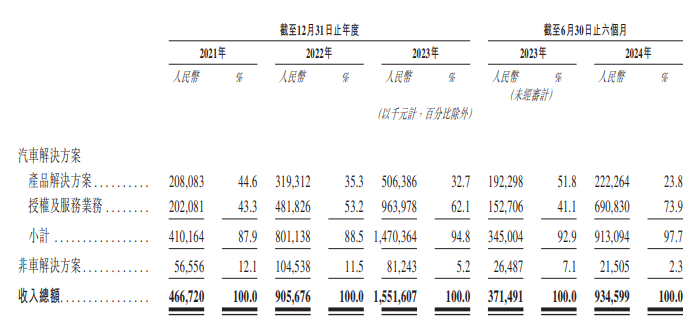

招股书显示,地平线2021-2023年以及2024年上半年(以下简称“报告期内”)收入分别为4.67亿元、9.06亿元、15.52亿元、9.35亿元,2022年、2023年、2024年上半年的同比增幅分别为94.1%、71.3%、151.6%。

不仅如此,该公司的毛利与毛利率也分别实现了高增长,报告期内毛利分别为3.31亿元、6.28亿元、10.94亿元、7.39亿元;毛利率分别为70.9%、69.3%、70.5%、79%。

然而值得注意的是,在地平线营收高增长的背后却是业绩的巨额亏损。报告期内,地平线经营亏损分别为13.35亿元、21.32亿元、20.3亿元、11.05亿元,亏损净额分别为20.64亿元、87.2亿元、67.39亿元、50.98亿元,三年半累计亏损净额超过226亿元。

地平线在招股书中解释称,其亏损净额状况主要是由于其于报告期内为增强核心关键技术而产生的大额研发开支以及优先股及其他金融负债的公允价值变动。

诚如其所言,该公司一直在研发上投入大量资源,报告期内研发开支分别为11.44亿元、18.8亿元、23.66亿元、14.2亿元,分别占各期收入的245%、207.6%、152.5%、151.9%。地平线预计,未来其研发费用将保持在较高水平。

地平线预期,2024年的亏损将大幅增加,主要是由于三方面因素影响。其一,其对研发的持续投资;其二,估值变动导致优先股及可转换借款的公允价值变动;其三,其与酷睿程(大众汽车集团的合营企业计划)的预期亏损净额所推动的按权益法入账的投资亏损净额。

“若上市以后仍长时间不能盈利,投资者获得资本收益就变得遥遥无期,这种情况将会严重挫伤投资者的信心,自然会影响到企业上市以后的再融资和上市之后的市值。”刘志耕认为,持续巨亏的状况或会对上市融资和上市之后的市值产生一定影响。

沈萌认为,企业上市后(保价期过后)的市值,取决于投资者对于企业未来业务和业绩前景的预期。

对此,深度科技研究院院长张孝荣进一步分析,在实际的市场反馈中,还要考虑到市场情绪、环境以及大盘的喜好。

五大客户收入总额占总收入78%,与大众汽车的合营企业仍在亏损

地平线作为产业链中的二级供应商,绝大部分收入来自向OEM及一级汽车供应商销售高级辅助驾驶和高阶自动驾驶解决方案以及相应的授权及服务业务。

“在可预见的未来,我们的经营业绩将继续取决于与有限数量的OEM和一级供应商的合同,以及该等客户销售采用我们解决方案的产品的能力。”地平线表示,目前其从有限数量的客户中获得大部分收入,仍存在客户集中的风险。

报告期内,地平线的大部分收入来自于汽车解决方案,其五大客户产生的收入总额分别占收入的60.7%、53.2%、68.8%及77.9%,来自最大客户的收入分别占收入的24.7%、16%、40.4%及37.6%。

2023年、2024年上半年,酷睿程(北京)科技有限公司(简称“酷睿程”)是地平线的最大客户,地平线自酷睿程产生可观金额收入6.27亿元及3.52亿元。

据介绍,地平线通过于2023年11月成立的合营企业酷睿程与大众汽车集团(简称“大众汽车”)的联属公司进行战略合作,以把握未来在中国定制高阶自动驾驶解决方案的机会。大众汽车和地平线分别持有酷睿程60%及40%的股权。

从业务来看,酷睿程从事研发、制造高阶自动驾驶应用软件及高阶自动驾驶系统,并提供产品的售后服务、培训、咨询、测试及技术服务。在短期内,酷睿程的主要客户将为大众汽车集团,其产品将应用于在中国销售的大众汽车。

值得注意的是,招股书披露,酷睿程目前仍处于起步阶段,截至2024年上半年,酷睿程在其八个月的经营期间并无录得任何收入,净亏损分别约为2亿元-2.5亿元及4亿元-4.5亿元(基于其管理层账目的未经审核数字)。

自酷睿程成立以来,地平线一直承担其亏损,分占使用权益法入账的投资亏损。地平线坦承,由于酷睿程仍在不断发展,地平线预期将继续承担有关亏损份额。

地平线表示,受益于与大众汽车集团的协同效应,酷睿程拥有明确的市场化策略,为大众汽车集团在中国销售的汽车提供量身定制的产品及服务,并可通过完成大众汽车集团的订单有效推动收入增长。

而酷睿程何时止亏是摆在地平线面前亟待解决的问题。

“我们相信酷睿程将能持续将其产品部署至量产汽车,尤其是大众汽车集团的汽车。此外,我们作为酷睿程的股东,亦将提供敏捷的研发流程及本土经验,积极参与其业务运营。”地平线强调,其将进一步采取措施提升酷睿程的经营业绩及效率,以尽量减少酷睿程分占亏损对地平线业务的影响。

智驾解决方案市场潜力几何?

汽车解决方案产生的收入占地平线总收入的绝大部分,报告期内,该业务收入大幅增长,分别占该公司当期总收入的87.9%、88.5%、94.8%、97.7%。

对此,地平线招股书主要归因于四个方面:下游智能汽车市场的快速发展及强劲增长,推动了对地平线汽车解决方案的需求;该公司客户群的增加以及现有客户对产品解决方案业务的支出增加;高阶自动驾驶解决方案渗透率提高,促进单车价值量提升;OEM及一级供应商对设计及定制高级辅助驾驶及高阶自动驾驶解决方案的算法、各种开发工具及技术服务的授权需求不断增加。

其中,地平线报告期内来自授权及服务业务的收入显著增加,主要是由于ADAS和AD解决方案及相关服务的各种算法、开发工具和软件的授权需求强劲增长所致。

图片来源:招股书截图

地平线业务收入增长和IPO的底气或在于,其身处风口前端的智能驾驶产业。

中商产业研究院发布的报告显示,我国自动驾驶市场规模由2018年的893亿元增至2023年的3301亿元。中商产业研究院分析师预测,2024年我国自动驾驶市场规模将达3832亿元。

招股书引用的灼识咨询的资料显示,自地平线2021年大规模量产解决方案起,按解决方案总装机量计算,该公司是首家且每年均为最大的提供前装量产的高级辅助驾驶和高阶自动驾驶解决方案的中国公司。

招股书披露,按2023年及2024年上半年解决方案总装机量计算,地平线在中国所有全球高级辅助驾驶和高阶自动驾驶解决方案提供商中排名第四,市场份额分别为9.3%及15.4%。

该公司作为二级供应商,直接与OEM合作,也通过一级供应商与OEM合作,以将其软硬一体的高级辅助驾驶和高阶自动驾驶解决方案安装到量产的车辆中。截至最后实际可行日期,该公司的软硬一体的解决方案已获得27家OEM(42个OEM品牌)采用,装备于超过285款车型,价格介乎约8.68万元-42.98万元。所有十大中国OEM均已选择其解决方案用于彼等乘用车型的量产。报告期内,该公司已分别累计获得44款、101款、210款及275款车型定点(不包括终止项目)。

张孝荣认为,尽管地平线定位较为前沿与先进,但与英伟达、高通等行业巨头相比,其在技术、资金、影响力等多方面仍无法比拟。

“我们所寻求的市场机会处于早期发展阶段,因此很难预测客户对我们解决方案的需求或渗透率。”地平线也坦言,在此全球竞争环境下,中国的乘用车市场竞争尤为激烈,对配备高级辅助驾驶和高阶自动驾驶解决方案的车辆的需求可能会出现波动。

招股书提到,未来影响行业竞争的因素包括技术创新、产品质量及安全、产品定价、销售效率、制造效率、服务质量以及品牌。竞争加剧可能导致汽车销量下滑及汽车销售价格下降。