东莞银行携5186户股东IPO“长跑”16年!

作者 | 姚悦

编辑| 付影

来源 | 独角金融

16年IPO“长跑”,东莞银行(A18140.SZ)何时冲线?

东莞银行3月一度因财务资料过期被中止IPO,而近期其更新了《招股书》,更新内容包括2023年全年财务数据等,当前IPO审核状态也显示为“已受理”。也就意味着,在年内已有3家银行撤回A股IPO申请的情况下,东莞银行仍坚守在IPO的“跑道”上。

图源:深交所官网

自2008年首次递交上市材料算起,东莞银行IPO“长跑”已达16年之久。其中,首次IPO申请因未完成预披露,于2014年被终止审查。2019年,东莞银行二度发起A股IPO,途经2023年注册制“平移”,目标深交所主板上市,并很快“获受理”,但截至目前尚无实质性进展。

事实上,自2022年1月起,整个银行IPO已“哑火”两年半。2024年,银行IPO能否有所收获?东莞银行又能否成为冲线成功的一员?

1

核心一级资本充足率7.5%,

拟募资84亿元“补血”

据深交所官网显示,东莞银行此次IPO计划融资金额84亿元——约东莞银行2023年归母净利润的两倍。东莞银行在《招股书》中表示,募集资金在扣除发行费用后,全部用于补充资本金,以提高该行资本充足水平。

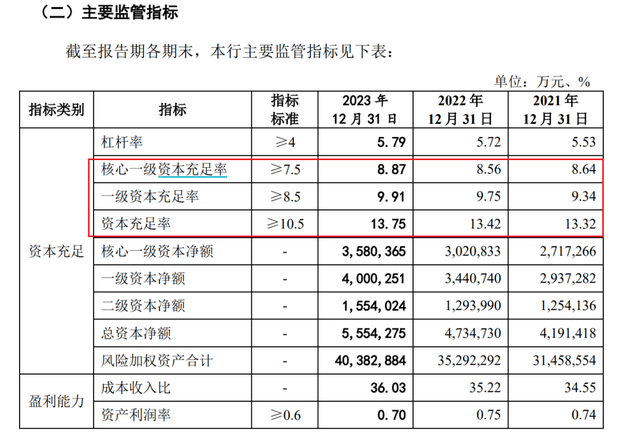

东莞银行的资本充足水平究竟如何?

据《招股书》显示,截至2023年底,东莞银行核心一级资本充足率为8.87%,一级资本充足率为9.91%,资本充足率为13.75%。

图源:东莞银行《招股书》

虽然上述三项指标均高于监管要求,但值得注意的是,据《招股书》显示,2023年,东莞银行的核心一级资本充足率8.87%、一级资本充足率9.91%,均低于可比上市银行的平均数——9.41%、10.58%。

东莞银行尤其强调,随着业务规模的持续增长,该行核心一级资本充足率与监管底线的缓冲空间偏小,面临较大的资本补充压力。

据国家金融监督管理总局2023年发布的《商业银行资本管理办法》显示,商业银行需要达到的核心一级资本充足率为7.5%。东莞银行核心一级资本充足率8.87%,高于监管红线1.37个百分点。

另据Wind数据显示,近10年,东莞银行的核心一级资本充足率整体呈下降趋势,2014年为11.86%,2018年以来均低于10%,2021年以来则均低于9%。

图源:Wind金融终端

东莞银行表示,相对于上市银行,该行的资本工具补充渠道受限,核心一级资本主要来源于留存收益,风险资产的快速增长加大对资本的消耗。

2023年,东莞银行实现归母净利润40.67亿元,同比增长6.06%。但拉长时间看,该行近5年利润增速却存在不小波动,据Wind数据显示,2019-2023年,东莞银行的归母净利润分别同比增长15.04%、1.75%、15.33%、15.62%,以及6.06%。

另外,虽然2021-2023年,东莞银行的不良贷款率分别为0.96%、0.93%、0.93%,较为稳定。但据Wind数据显示,同期,东莞银行不良贷款余额分别为25.94亿元、27.15亿元、30.46亿元,呈增长态势。

图源:罐头图库

而与不良贷款余额增长相反,东莞银行的拨备覆盖率却呈下降态势。2021-2023年,东莞银行的拨备覆盖率分别为259.48%、254.3%、252.86%。据《招股书》显示,2023年,可比上市银行拨备覆盖率平均值为317.47%。

据《东莞银行股份有限公司资本管理规划(2022年-2024年)》显示,东莞银行通过内生性补充与外源性补充相结合的方式提升资本充足率。其中,内生性补充方面,包括提高盈利回报能力、确定合理的分红比例等;外源性补充方面则包括实施定向增资、发行二级资本债和无固定期限资本债券,以及IPO募资。

据《招股书》显示,2023年,东莞银行已定向增发募集资本金21.35亿元,发行二级资本债券募集资金20亿元。

东莞银行的体量已经超过6000亿元。截至2023年底,东莞银行总资产为6289.25亿元。据《招股书》显示,在27家已披露的A股上市城农商行中,该行总资产排在14位。

2

16年IPO“长跑”,

股权分散问题受关注

东莞银行前身为成立于1999年的东莞市商业银行股份有限公司(下称:东莞市商业银行)。

2007年,A股掀起银行IPO上市潮,据Wind数据显示,当年,北京银行(601169.SH)、宁波银行(002142.SZ)、南京银行(601009.SH)等7家银行纷纷成功登陆A股,作为对比,2006年上市成功的仅为2家,这也让城商行上市冲动愈发高涨。2007年底,东莞市商业银行召开临时股东大会,确定筹备IPO上市,2008年3月正式更名东莞银行,并向证监会递交上市申请材料。

据证监会官网披露,2012年东莞银行已进入IPO“落实反馈意见”阶段,这一度被外界解读为该行IPO曙光初现。

然而,2014年6月,因未完成预披露,东莞银行IPO被终止审查。据《中国基金报》报道,当年还传出过东莞银行赴港上市消息,但之后无疾而终。

彼时,距东莞银行2008年3月第一次递交上市申请材料已过去6年。

2016年,A股又掀起一次银行IPO上市潮,据Wind数据显示,当年,江苏银行(600919.SH)、贵阳银行(601997.SH)、江阴银行(002807.SZ)等8家银行成功登陆A股。不过,彼时东莞银行并无动静。

图源:罐头图库

距离首次IPO被终止约4年半,2019年2月,东莞银行终于二度向证监会递交IPO申请材料,并于当年3月获银保监局批复。2019年,又是银行IPO上市大年,据Wind数据显示,当年,青岛银行(002948.SZ)、浙商银行(601916.SH)、西安银行(600928.SH)等8家银行实现上市。但东莞银行IPO进度迟迟未推进。

此后,2023年3月,随着全面注册制正式落地,东莞银行“平移”至深交所,目标主板上市,并很快“获受理”。但截至目前,东莞银行IPO尚无实质性进展,最新动作就是此次更新《招股书》。

截至目前,距东莞银行2008年3月第一次递交上市申请材料,已过去16年。

针对第一次IPO被终止审查的原因,东莞银行并没有对外界回应。据《21世纪经济报道》报道,不少业内人士认为,该原因就包括股权分散。

当前,东莞银行的股权分散问题仍是外界关注的焦点。

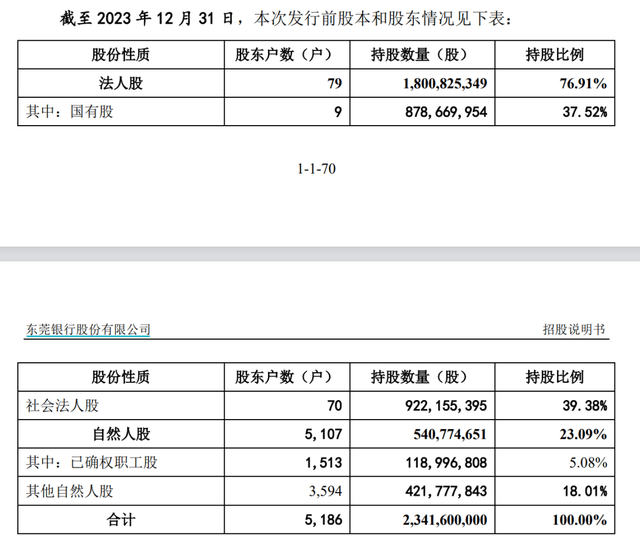

据《招股书》显示,东莞银行不存在控股股东及实际控制人。截至《招股书》签署日(2024年6月27日,下同),直接持有5%以上股份的股东只有东莞市财政局一家。此外,东莞金融控股集团有限公司、东莞市兆业贸易有限公司、东莞市中鹏贸易有限公司,以及东莞市银达贸易有限公司合计持有该行10.2%的股份。

截至2023年底,该行股东总数达5186户。其中,法人股东79户,合计持股占比76.91%;自然人股东5107户,合计持股占比23.09%。

图源:东莞银行《招股书》

该行至设立起至2023年底,共发生3700笔股份转让。其中,2021-2023年,东莞银行存在77笔股权转让,主要包括协议转让、公证继承、离婚财产分割、司法拍卖等方式进行的转让。

据《21世纪经济报道》报道,有分析指出,“尽管股权分散可以让管理层决策更加自由,但不利于该行股权结构的稳定,银行重大经营决策的效率有可能被降低,也有可能出现管理层‘监守自盗’,股东难以约束现象。”

博通咨询金融行业首席分析师王蓬博表示,有实际控制人的公司的好处在于决策更加高效,在创业初期更能把握市场机会,而无实控人的机构则更适合稳定市场,在决策上会相对民主,决策客观性较大。无实控人公司由于股权分散,更容易保护中小股东的权利,但同时也可能增加运营和决策成本。

此外,东莞银行历史上还存在5家法人股东代持情形。不过,东莞银行表示,该行代持股东存在代持的情形并不符合银行业监督管理机构的相关要求,该行已在得知代持股东存在代持情形后第一时间要求相关的代持股东按照法律法规的规定进行解除代持。

3

A股银行IPO“哑火”两年半,

东莞银行新任“将帅”肩负重任

IPO途中,近一年左右,东莞银行先后完成了董事长和行长的人事变动。

2023年,前任董事长卢国锋调任掌舵东莞农商银行,程劲松获选东莞银行董事长;当年11月,东莞银行公告称,程劲松的任职资格获核准。

资料显示,2014年底,程劲松加入东莞银行,随后出任该行副董事长、行长,主持日常经营管理工作。

2月,东莞银行董事会选举谢勇维为该行副董事长,并同意聘任谢勇维为该行行长,不再任该行副行长。4月,东莞银行公告称,谢勇维任职资格获核准。

资料显示,谢勇维现年51岁,在东莞银行工作20余年。据《招股书》显示,截至签署日,谢勇维持有该行30.31万股,2023年薪酬121.63万元。

新任董事长程劲松和新任行长谢勇维共同掌舵东莞银行后,带领东莞银行完成A股IPO上市,无疑是摆在两人面前的一项重任。

图源:罐头图库

自2022年1月兰州银行上市以来,银行A股IPO已“哑火”两年半。

2023年初,同东莞银行一起注册制“平移”的有10家银行。而2024年以来,已有马鞍山农商银行、海安农商银行、药都农商银行3家银行撤回IPO申请。当前,剩7家银行在排队A股IPO,仅一家“已问询”,其余均为“已受理”。

当前IPO排队银行中,深交所主板4家,除了东莞银行,还有广州银行、顺德农商银行、南海农商银行,截至7月23日,审核状态均为“已受理”;上交所主板3家,分别为湖州银行、湖北银行、昆山农商银行,截至7月23日,仅湖州银行审核状态为“已问询”,湖北银行、昆山农商银行为“已受理”。

中国企业资本联盟副理事长柏文喜认为,对于2024年银行IPO能否“破冰”,虽然中小银行上市热情仍存,但考虑到目前的市场和监管环境,以及银行自身的经营状况和合规问题,预计短期内银行IPO过会仍然较为不易。

金乐函数分析师廖鹤凯表示,现在银行IPO的难点主要在于,目前还未上市的除了个别资产规模较大的股份制银行,主要都是中小城农商行,监管部门对于中小银行IPO审核更为严格,这部分银行普遍存在股权结构结构稳定性不佳、监管指标不达标、高管团队大幅变动、近年来的经营稳定性和发展情况不佳、内部治理存在多项问题、不良率得不到有效控制、受到的监管处罚整改尚未完成等。

据Wind数据显示,2024年一季度,东莞银行业绩仍保持正增长——实现营业总收入27.09亿元,同比增长3.74%;归母净利润14.15亿元,同比增长0.96%。

你认为东莞银行IPO“长跑”16年的主要原因是什么?2024年A股银行IPO能“破冰”吗?欢迎留言评论。