深度剖析币股:看清股权稀释逻辑与每股加密货币持有量

来源:市场资讯

(来源:吴说)

作者:@agintender

原文链接:https://x.com/agintender/status/1963168013256942078 & https://x.com/agintender/status/1963837253794587135

声明:本文为转载内容,读者可通过原文链接获得更多信息。如作者对转载形式有任何异议,请联系我们,我们将按照作者要求进行修改。转载仅用于信息分享,不构成任何投资建议,不代表吴说观点与立场。

古有妖刀村正Muramasa,今有腰刀币股DAT——为什么币股DAT已经演变为了“官宣即腰斩”?!(腰斩?还是妖斩?)是早期投资人砸盘?是市场不买单了吗?这并非市场失灵或偶然的恐慌,而是一个可预测的、理性的市场重定价过程。它标志着市场情绪从对一个新颖故事的狂热追捧,转变为对公司融资机制、股权稀释和真实每股价值的冷静审视。

第一部分:“币股” DAT 模式解构

1.1. 定义与核心逻辑:连接传统金融与加密世界的桥梁

近年来,一类新型上市公司在加密货币与传统金融的交汇处悄然兴起,投资者通常称之为“币股”或“数字资产财政概念股”。在专业金融领域,这类公司被定义为“数字资产财政(财库)公司”(Digital Asset Treasury Companies, DAT)。其核心商业模式在于,这些公司将战略性地在其资产负债表上积累加密货币资产(通常是 BTC/ETH/BNB/SOL 等主流)作为其核心业务功能之一。

与传统企业持有加密货币不同,DATs 的运营宗旨就是主动且明确地增持加密(数字)资产。它们通过这种方式,为传统资本市场的投资者提供了一种受监管的、基于股权的工具,以获得对加密资产的敞口。这一模式服务于一个特定的市场需求:许多大型机构投资者,如养老基金、主权财富基金和捐赠基金,由于内部合规、托管复杂性或监管限制,无法直接购买和持有加密货币。DATs 的股票在纽交所或纳斯克等主流交易所交易,为这些受限资本进入加密领域提供了一座合规的桥梁。

这一模式的先驱是 Michael Saylor 领导下的 Strategy Inc.(前身为 MicroStrategy)。自 2020 年起,该公司开始将大量现金储备转换为 BTC,开创了将上市公司转变为 BTC 持有工具的先河。此举不仅重塑了市场对企业如何看待 BTC 的认知——从纯粹的投机资产转变为一种能够抵御法定货币贬值的战略储备资产——也为后续公司提供了可复制的模板。

此后,这一趋势逐渐向全球蔓延。例如,日本上市公司 Metaplanet 也采纳了类似的策略,反映出不同地区的资本市场对此类投资工具同样存在需求。这些公司的出现,标志着加密资产正从边缘走向主流,日益融入全球宏观金融体系。

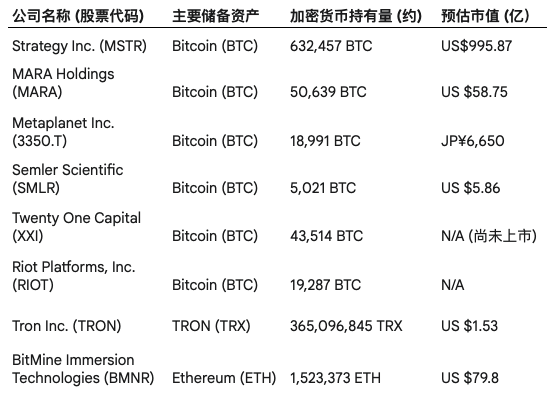

表1:主要加密货币资产财政公司概览

注:数据截至2025年8月,市值和加密资产持有量会随市场波动。

1.2. 关键概念与价值主张:投资者的专业词典

要准确评估“币股”,投资者必须超越传统的市盈率或市净率等指标,掌握一套专为该模式设计的分析词汇。这些概念是理解其价值主张和内在风险的关键。

- 资产净值 (Net Asset Value, NAV): 这是评估 DAT 的基石,指公司持有的数字资产按当前市场价格计算的总价值。它代表了公司资产负债表上加密资产的“真实”内在价值。

- 股权相对资产净值的溢价 (Equity Premium to NAV 或 mNAV): 这是理解“币股”估值的核心概念。它量化了公司的股票市值相对于其每股所含数字资产净值的溢价程度。该指标通常以倍数(mNAV,即 multiple of NAV)表示。例如,如果一家公司的 mNAV 为 2.0x,意味着其股价是其每股所含BTC价值的两倍。高 mNAV 反映了市场的乐观情绪、对公司未来增持资产的预期、股票的稀缺性以及作为合规投资工具的便利性溢价。反之,mNAV 的收缩则预示着市场信心的减弱。

- BTC收益率 (Bitcoin Yield 或 Crypto Yield): 这是 DATs 管理层提出并积极推广的一个关键绩效指标(KPI)。它衡量的是在特定时期内,公司每股(完全稀释后)所代表的 BTC(或其他加密资产)数量的增长率。正的“ BTC 收益率”意味着公司通过融资购买新资产的速度超过了股权稀释的速度,使得每位股东名义上拥有的 BTC 份额在增加。然而,对这一指标需要进行批判性审视。如果股价在同一时期内大幅下跌,即使“ BTC 收益率”为正,股东的实际财富也可能遭受损失。因此,该指标必须与股价表现和 mNAV 趋势结合分析,才能全面评估其对股东的真实价值。

1.3. 一种带杠杆的代理工具:与 BTC ETF 的比较

随着 2024 年美国现货 BTC ETF 的批准,投资者获得了直接、低成本追踪 BTC 价格的工具。这使得 DATs 与 ETF 之间的差异变得尤为重要,因为它们为投资者提供了截然不同的风险收益体验。

- 主动管理 vs. 被动追踪: ETF 的设计宗旨是尽可能精确地复制其标的资产(即 BTC)的价格表现,是一种被动型投资工具。相比之下,DATs 是主动管理型实体。其管理层需要就资本配置、融资时机、融资工具选择(股权或债务)以及资产购买策略做出关键决策。投资 DAT 不仅是投资BTC,也是投资其管理团队的资本运作能力。

- 内嵌杠杆效应: 投资 DAT 的股票,在本质上是一种对 BTC 的杠杆化押注。这种杠杆源于两个方面:首先,公司可能通过发行债券等债务工具来融资购买 BTC,这构成了财务杠杆。其次,mNAV 溢价本身就具有杠杆效应。当市场情绪高涨时,BTC 价格上涨 1%,可能会驱动 DAT 股价上涨 2% 或更多,反之亦然。

- 独特的风险敞口: ETF 的风险主要集中于BTC自身的价格波动。而 DATs 在此基础上叠加了公司层面的特定风险,这些风层执行风险、上市公司面临的特定监管挑战,以及最为核心的——融资风险,即股权稀释和债务再融资的风险。

综上所述,DATs 并非简单的“加密货币持有公司”,而应被视为一种复杂的金融工具。它们通过主动的资本市场运作,为投资者提供了对 BTC 等加密货币的杠杆化敞口,但这同时也引入了传统股权投资和金融工程所固有的多重风险。

第二部分:资本飞轮——融资、反身性与市场影响

DAT 模式的核心驱动力在于其独特的融资机制,这种机制在有利的市场环境下能够形成一个强大的、自我强化的正反馈循环,即“资本飞轮”。然而,这个飞轮同样具有双向性,其运转方向完全依赖于市场情绪和资本市场的流动性。

2.1. 融资引擎:资本如何被创造

DATs 主要通过两种复杂的金融工具来筹集用于购买数字资产的资金。这些工具的设计精妙之处在于,它们能够最大限度地利用公司高企的股价和市场对其未来增长的预期。

- 市场化股票发行计划 (At-the-Market Equity Programs, ATM): 这是 DATs 最常用且最高效的融资手段。ATM 计划(也很形象,直接跟市场“取款”)允许公司根据市场状况,直接在公开市场上以当前市价,分批、小额地出售新发行的股票。这种方式极其灵活,避免了传统大规模增发所需的路演和折价发行,但它也是导致现有股东持股比例被稀释的主要原因。

可转换债券 (Convertible Notes): 这是一种混合型融资工具,本质上是公司发行的低息或零息债券,但附带一个期权:在特定条件下,债券持有人有权将债券转换为公司股票。对公司而言,这是一种极具吸引力的融资方式,因为它能以远低于市场水平的利率借入大量资金。例如,MicroStrategy 曾多次发行利率低至 0% 或 0.625% 的可转换债券,筹集数十亿美元。对投资者而言,这种债券提供了“下行有保底(至少能收回本金),上行有空间(股价上涨时可转股获利)”的非对称收益。然而,这种工具也为公司埋下了未来的“稀释地雷”:一旦股价大幅上涨并超过转换价格,大量债券被转换为股票,将导致总股本急剧扩张。

2.2. “飞轮效应”:收益与亏损的放大器

DAT 模式的运作完美诠释了“反身性”(Reflexivity)理论,即市场参与者的预期与市场基本面之间存在一个相互影响、相互加强的动态反馈循环。

上行螺旋(牛市中的正反馈): 在牛市中,飞轮会产生强大的正向驱动力。其运作逻辑如下:

- BTC价格上涨,引发市场对 DAT 的乐观预期。

- 乐观预期推动 DAT 股价以更高的beta系数(即更大的涨幅)上涨,从而扩大其 mNAV 溢价。

- 高企的 mNAV 溢价使得公司的融资活动具有“增值性”。例如,公司可以用价值 1.5 美元的股票,在市场上筹集到 1.5 美元现金,然后用这笔钱购买价值 1 美元的BTC,并将剩余的 0.5 美元作为公司的增值。

- 通过 ATM 或发行新债筹集的大量资金被用于购买更多BTC,这进一步增加了公司的资产净值(NAV)。

- 公司资产的增长和持续购买的动作,反过来又强化了其作为“BTC增长引擎”的市场叙事,吸引更多投资者,进一步推高股价和 mNAV 溢价,从而完成一轮正反馈循环。

下行螺旋(熊市中的负反馈): 这个飞轮的脆弱性在于其对市场情绪的高度依赖。一旦市场转熊,飞轮将迅速反向旋转,形成“死亡螺旋”:

- BTC价格下跌,引发市场悲观情绪。

- DAT 股价因其高beta和杠杆效应而跌幅更甚,导致 mNAV 溢价迅速收缩甚至变为折价。

- 此时,任何通过发行新股的融资行为都将是“减值性”的(Dilutive),即出售股票换来的现金还不足以弥补对现有股东的稀释,这使得通过 ATM 融资变得不切实际或极具破坏性。

- 融资渠道的枯竭打破了公司持续增持BTC的增长叙事,导致投资者信心崩溃,抛售股票。

- 股价的进一步下跌使得公司市值远低于其持有的BTC价值,陷入严重折价,从而引发更猛烈的抛售,形成恶性循环

第三部分:DAT “官宣即腰斩”之谜:多因素风险分析

大部分“币股”在官宣后股价暴跌的现象,并非偶然的市场情绪波动,而是其商业模式内在风险的集中体现。这一现象的背后,是股权稀释、市场心理、杠杆机制和估值逻辑等多重因素交织作用的结果。股价的崩盘,可以被理解为市场从最初的“叙事驱动估值”向更为严苛的“基本面驱动估值”的剧烈转变过程。

3.1. 稀释引擎:对 MicroStrategy 的量化分析

股权稀释是 DAT 模式与生俱来的“原罪”,也是理解其股价长期表现的关键。虽然公司管理层倾向于宣传其总资产的增长,但对于股票投资者而言,唯一有意义的指标是其每股所拥有的资产价值。

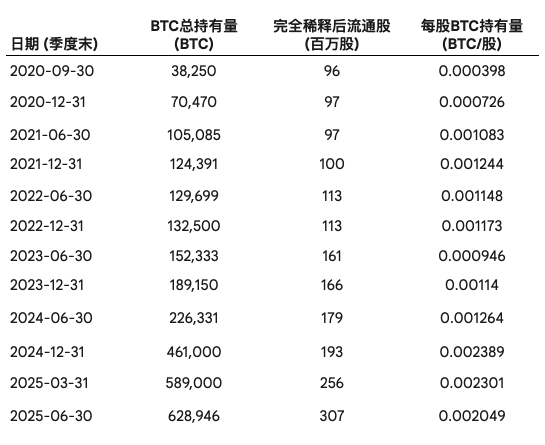

以该模式的开创者和最大实践者 Strategy (MSTR) 为例,自 2020 年开始实施 BTC 战略以来,该公司的总股本经历了爆炸性增长。数据显示,其完全稀释后的流通股数量从 2020 年中期的约 9700 万股,激增至 2025 年中期的超过 3 亿股,增幅超过 200%。这意味着,为了筹集购买 BTC 的资金,公司的股权蛋糕被切成了比原来多三倍的份数。

与此同时,公司的 BTC 持有量也从零增长到了超过 63 万枚。那么,这场 “增持” 与 “稀释” 的赛跑,最终对股东的每股 BTC 敞口造成了怎样的影响?通过下表的数据分析,我们可以清晰地看到答案。

表 2:Strategy Inc. (MSTR) 的股权稀释与每股 BTC 持有量分析 (2020–2025)

上表清晰地揭示了一个关键趋势:尽管 Strategy Inc. 的 BTC 总持有量在持续增长,但其 “每股 BTC 持有量” 却经历了剧烈波动,并在近期呈现出明显的下降趋势。在策略初期,公司的 BTC 增持速度超过了股权稀释速度,导致每股 BTC 含量上升。然而,随着融资规模的扩大和股价的波动,特别是进入 2025 年后,大规模的股权融资导致分母(流通股数量)的增长速度超过了分子(BTC 持有量)的增长速度,使得每股 BTC 的实际含量开始被摊薄。

这一量化结果:持续的股权融资,即使是为了购买被看好的资产,也可能对现有股东造成实际的价值稀释。当市场从对 “总持有量” 的狂热崇拜,转向对 “每股价值” 的理性审视时,股价的向下修正便不可避免。

3.2. 崩盘的心理学:拥挤交易与叙事破产

“币股” 的暴跌也是一场典型的市场心理学案例,其核心是 “拥挤交易”(Crowded Trade)和随之而来的 “叙事破产”。

拥挤交易是指大量投资者基于相似的逻辑和策略,集中持有同一项资产,从而产生内生性风险——即风险并非来自资产基本面,而是源于市场结构本身。DATs 完美符合拥挤交易的特征:一个简单、诱人的叙事(“下一个 MicroStrategy”、“带杠杆的 BTC 股票”)吸引了大量观点趋同的投机性资本涌入。

这种拥挤的结构为价格的剧烈波动埋下了伏笔。用户的另一个猜想——“前期的投资又要套现”——点出了拥挤交易瓦解的导火索。早期投资者,尤其是通过私募投资(PIPE)等方式以较低估值进入的机构,有强烈的动机在公司官宣战略、市场情绪达到顶峰时抛售股票以锁定利润。他们的卖出行为构成了第一波抛压。

当最初的炒作热潮退去,市场参与者的注意力会从宏大叙事转向枯燥的财务报表和 SEC 文件。此时,投资者会发现,伴随每一次 “成功” 融资和 BTC 增持公告的,是持续增长的流通股本和不断被稀释的每股价值。这种从 “故事” 到 “数字” 的认知转变,构成了 “叙事破产” 的核心。一旦市场意识到支撑高溢价的增长故事存在瑕疵,拥挤的交易会迅速逆转,形成 “踩踏式” 出逃,导致股价断崖式下跌。

3.3. 波动的力学:杠杆与强制性抛售

DAT 模式的内在结构和投资者的交易行为,共同放大了股价的波动性。

首先,公司层面的财务杠杆是波动性的主要来源。通过发行债券来购买 BTC,公司的资产负债表被杠杆化,这意味着其股东权益对标的资产价格的变动更为敏感。

其次,虽然 DATs 不会像加密货币衍生品那样面临 “爆仓清算”,但一种类似的 “强制性去杠杆” 风险依然存在。当股价暴跌,mNAV 溢价大幅收缩时,公司通过 ATM 计划发行新股的能力会受到严重削弱,甚至完全丧失。因为此时增发股票将是高度稀释性的,无异于 “饮鸩止渴”。融资渠道的中断,意味着资本飞轮的停转,这对于一个依赖持续融资来维持增长叙事的公司而言是致命的打击。市场会将此解读为重大利空,从而引发更猛烈的抛售,形成一个自我强化的负反馈。

此外,持有 DAT 股票的投资者自身也可能使用杠杆(例如通过券商的保证金账户)。当股价下跌时,这些投资者可能会面临追加保证金的要求,如果无法满足,其持仓将被强制平仓,从而对股价造成额外的下行压力。

3.4. 溢价的蒸发:竞争与市场成熟

DATs 股票早期能够享有极高的 mNAV 溢价,主要源于其稀缺性。在现货 BTC ETF 问世之前,像 MicroStrategy 这样的公司是为数不多的、能让大量受监管资金合规持有 BTC 敞口的渠道之一。这种独特的市场地位为其带来了显著的 “稀缺性溢价”。

然而,这种溢价是不可持续的,除了是因为 ETF 的出现提供了一种成本更低、结构更简单、风险更纯粹的数字货币投资方式之外,市场的成熟因也将让投资者超越 “增持数字货币” 的表层叙事,转而深入分析其融资机制、稀释效应和杠杆风险

综合以上分析,我们可以得出:币股 DAT 是一种高度创新但风险极高的金融工具。它们成功地在传统资本市场和新兴的加密世界之间架起了一座桥梁,但这座桥梁的结构却充满了内在的矛盾和不稳定性。

假设前期的崩盘是不可避免的,那么对投资者来说,我们应该如何应对?应当采取什么策略?有什么算法和标准?市场上是否有成功的案例? 它们的核心竞争优势是什么?

第四部分:“护城河” 的真相与 DAT 模式的未来

在理解了 “币股” 的运作机制和风险之后,一个核心问题浮出水面:DAT 类公司的长期竞争力及其 “护城河” 究竟是什么?它们的未来又将走向何方?

4.1. 护城河的真相:一个依赖市场情绪的 “资本飞轮”

DATs 真正的 “护城河” 并非源于其业务本身,而是一种高度情景化且脆弱的融资优势。其核心竞争力,正是流动性-融资成本强大的循环:“融资能力 → 购买更多币 → 提升投资者回报预期 → 吸引更多流动性 → 降低融资成本 → 进一步增强融资能力”。这个机制,即 “资本飞轮”,是理解其商业模式的本质。

正向循环(牛市中):

这个飞轮在牛市中能产生强大的正向驱动力。

- 高溢价是燃料: 公司股价以高于其持有的数字资产净值(NAV)的价格交易,形成 “股权溢价”(mNAV Premium)。这个溢价是整个飞轮启动的关键燃料。

- 融资能力被激活: 凭借高溢价,公司可以通过发行新股或低息可转换债券进行 “增值性”(Accretive)融资,即用高估值的股票换取资金,购买更多数字资产,从而在不稀释甚至增加每股含币量的情况下扩大资产负债表。

- 流动性与低成本: 当市场情绪高涨,股票流动性极佳时,公司可以轻松地在公开市场上出售大量新股而不会对价格造成太大冲击,这极大地降低了融资的摩擦成本。

- “买买买” 强化叙事: 公司将筹集到的资金持续不断地买入更多数字资产,这不仅增加了公司的资产净值,更强化了其作为 “增长引擎” 的市场叙事,吸引更多投资者,进一步推高股价和溢价,形成了一个强大的正反馈循环。

反向毁灭(熊市中):

然而,这个强大的引擎有一个致命的弱点:它完全依赖于持续的牛市情绪和高企的股票溢价。一旦市场转向,飞轮会迅速反向旋转,变成 “死亡螺旋”:

- 溢价消失,燃料耗尽: 当底层币价下跌时,“币股” 的股价会跌得更猛,导致其 mNAV 溢价迅速收缩,甚至变为折价。

- 融资能力被冻结: 一旦溢价消失,任何通过增发股票的融资行为都将是 “减值性” 的(Dilutive)。此时,公司无法再进行增值性融资,其核心的增长故事就此破产。融资能力——这条唯一的护城河——瞬间干涸。

- 负反馈循环: 融资渠道的枯竭和增长叙事的破灭,会引发投资者的恐慌性抛售,进一步打压股价,形成恶性循环,最终可能导致股价的崩溃。

因此,DATs 的护城河极其狭窄且不稳定,因为它完全依赖于善变的资本市场情绪。一旦市场情绪逆转,溢价消失,这条护城河便会瞬间干涸,公司将失去其唯一的竞争优势。

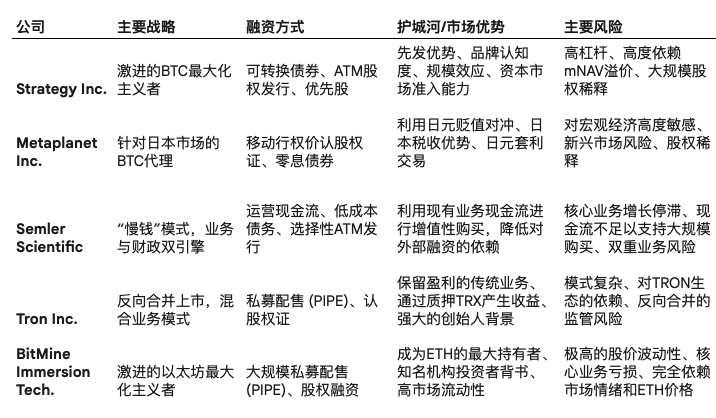

4.2. 比较案例研究:战略的实践与变异

尽管基本模式相似,但不同的 DATs 在具体战略执行上展现出显著差异,这些差异反映了它们对自身定位、市场环境和监管约束的不同理解。

Strategy Inc. (MSTR) - 激进的先行者

作为模式的开创者,MicroStrategy 的策略最为激进。它不仅大量使用各类债务工具(如可转换债券)来最大化杠杆,其创始人 Michael Saylor 还通过其强大的个人品牌和持续的布道,为公司塑造了一种 “软性护城河”。他成功地将 MicroStrategy 与 BTC 深度绑定,使其成为全球投资者心中最知名的 BTC 代理股票,这种品牌认知度在一定程度上巩固了其 mNAV 溢价。

Metaplanet Inc. (3350.T) - 灵活的国际适应者

Metaplanet 的案例展示了 DAT 模式如何根据特定国家或地区的市场环境进行创新和调整。其策略巧妙地利用了日本独特的宏观和监管环境:

- 日元套利交易 (Yen Carry Trade): 在日本央行长期维持超低利率的背景下,Metaplanet 以接近零的成本借入日元,并将其转换为预期将长期升值的 BTC,从而进行宏观套利。

- “移动行权价认股权证” (Moving Strike Warrants): 由于日本监管不允许美股市场中常见的 ATM 增发机制,Metaplanet 创新地使用了一种行权价与前一日收盘价挂钩的认股权证。这种设计确保了只有在股价上涨时,权证才会被行使,从而实现了类似 ATM 的、在股价高位进行稀释性融资的效果。

- 税收优势: 日本对个人直接持有加密货币的收益征收高额的累进税,而投资股票的资本利得税率则低得多(约 20%)。这一税收差异使得日本投资者通过购买 Metaplanet 股票来间接持有 BTC,比直接购买 BTC 在税务上更具吸引力,为其股票创造了本土化的需求。

Semler Scientific (SMLR) - 谨慎的业务整合者:

Semler Scientific 代表了另一种更为保守的策略——“慢钱”(Slow Money)模式。该公司计划利用其核心医疗保健业务产生的稳定现金流,来逐步、审慎地购买 BTC,旨在实现对股东更具 “增值性” 的资产积累。这种模式理论上更为可持续,因为它不完全依赖于外部融资。然而,其挑战在于,公司的核心业务正面临增长瓶颈和监管压力,这使得其产生足够现金流来支持大规模 BTC 购买的叙事变得复杂化。

Tron Inc. (TRON) - 反向合并与混合模式:

Tron Inc. 的案例展示了一种非传统的上市路径和业务结构。该公司前身为 SRM Entertainment,通过与 TRON DAO 的反向合并进入公开市场,并更名为 Tron Inc.。这种策略使其能够快速成为一家纳斯达克上市公司,并专注于建立 TRX 代币的财政储备。其独特之处在于混合业务模式:它保留了原有的为大型娱乐场所(如迪士尼和环球影城)设计和制造定制商品的业务,同时开拓了区块链财政战略。此外,该公司积极利用其 TRX 储备进行质押,通过 JustLend 等平台产生高达 10% 的年化收益,这为其运营提供了非稀释性的现金流。(从鸟瞰的角度,$TRX token 并没有离开 Tron network)

BitMine Immersion Technologies (BMNR) - 激进的以太坊巨鲸

BitMine (BTMR) 代表了 DAT 模式向 BTC 以外资产的激进扩张。该公司从 BTC 挖矿业务转型,专注于成为全球最大的以太坊(ETH)企业级持有者,并设定了持有流通中 ETH 总量 5% 的宏大目标。其策略以惊人的融资速度为特点,通过大规模的私募配售(PIPEs)和股权融资,在短时间内积累了价值数十亿美元的 ETH 储备。这种激进的积累策略吸引了包括 Peter Thiel 的 Founders Fund 和 Stanley Druckenmiller 在内的高规格投资者,并由 Fundstrat 的 Tom Lee 担任董事长。

然而,BMNR 的股价表现极其不稳定,经历了数千个百分点的暴涨后又大幅回调,凸显了其高风险、高回报的特性。由于其核心业务(挖矿)收入微薄且处于亏损状态,其估值几乎完全由市场对 ETH 价格的预期和对其融资能力的信心所驱动。

主要 DATs 战略对比分析

4.3. 下一次进化:“生产性财政”

面对被动持有策略的内在脆弱性,DAT 模式正迎来一次重要的进化,即从 “被动财政”(Passive Treasury)转向 “生产性财政”(Productive Treasury)。

传统的 BTC 财政策略,本质上是一种被动的 “数字黄金” 策略,资产本身不产生任何现金流。而 “生产性财政” 模式则专注于持有那些能够通过网络原生机制产生收益的数字资产,主要是采用 POS 共识机制的公链代币,如以 ETH 和 SOL。

通过将持有的 ETH 或 SOL 进行 Staking,公司可以直接从协议中获得以代币计价的奖励。这种质押收益是一种内生的、加密原生的 “利息”,它不依赖于传统信贷市场,为公司提供了稳定的、非稀释性的现金流来源。这种模式的出现,标志着 DATs 可能从纯粹的金融工程载体,转变为拥有真实加密原生业务的运营公司。例如,DeFi Development Corp. (DFDV) 等公司正专注于积累 SOL 并通过运营验证节点来产生质押收益。(TRON Inc 也算是走在时代的前沿)

这种向 “生产性财政” 的演变,是对被动持有模式护城河过于脆弱这一现实的战略回应。通过创造内生的、与资本市场情绪脱钩的现金流,这些公司正在尝试构建一条更宽、更深的经济护城河,从而降低其对牛市中融资能力的极端依赖,并为其长期生存和发展提供更坚实的基础。

第五部分:总结——穿越迷雾看本质

对于希望投资此类公司的投资者,必须摒弃将其视为简单 “加密资产股票” 的看法,而是应将其作为一种高度投机性的、主动管理的杠杆基金来评估。其最终的投资表现,取决于以下四个核心变量的复杂互动:

- 底层加密资产的价格表现: 这是决定公司资产净值(NAV)的基础。

- 管理层的金融工程能力: 即公司以多快的速度、多低的成本、以及多小的稀释代价来筹集资金并转换为资产。

- 股票市场的市场情绪: 这是决定公司 mNAV 溢价水平的关键,直接影响其融资能力和 “飞轮效应” 的强度。

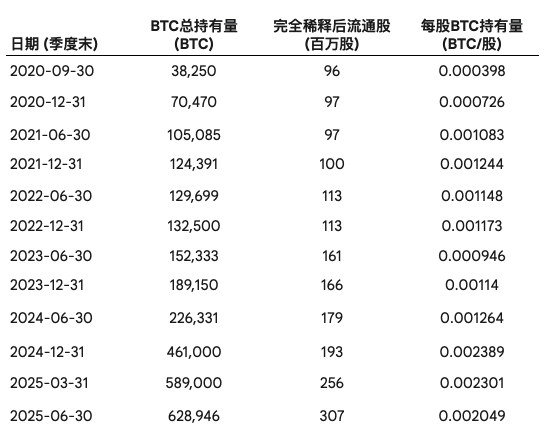

- 每股的净加密资产持有含量:这决定了均摊到每股里的加密资产水平。

- 每股(完全稀释后)加密资产含量: 这是衡量股东真实敞口的最重要指标。投资者应密切跟踪其历史变化趋势,以判断公司的融资活动在长期来看是增值性还是减值性的。

Strategy Inc. (MSTR) 的股权稀释与每股 BTC 持有量分析

- mNAV 溢价的趋势: 溢价是在扩大还是在收缩?溢价的持续收缩是市场信心减弱、风险加剧的明确信号。将其与同类公司及相关 ETF 进行对比,可以更好地评估其估值是否合理。

- 融资 / 增发条款: 仔细研究公司每一次发债或增发的具体条款,包括可转换债券的转换价格、利率,以及 ATM 计划的执行规模和价格。这些细节揭示了公司未来的稀释风险和财务压力。

知其然,且知其所以然。

驱动 DAT 在牛市中股价飙升的 “资本飞轮”,恰恰也是导致它们在熊市中加速下跌的根本原因。其核心商业模式——通过利用高企的股价溢价来融资购买更多资产——本身就是一把双刃剑。这种对资本市场情绪的极端依赖,决定了它们的命运必然与市场的周期性波动紧密相连。