ETF市场日报 | 红利板块轮动上行!港股医药相关ETF市场交投活跃

2025年7月30日,Wind数据显示,A股三大指数今日涨跌不一,沪指再创今年以来新高。截止收盘,沪指涨0.17%;深证成指跌0.77%;创业板指跌1.62%。沪深两市成交额达到18443亿。

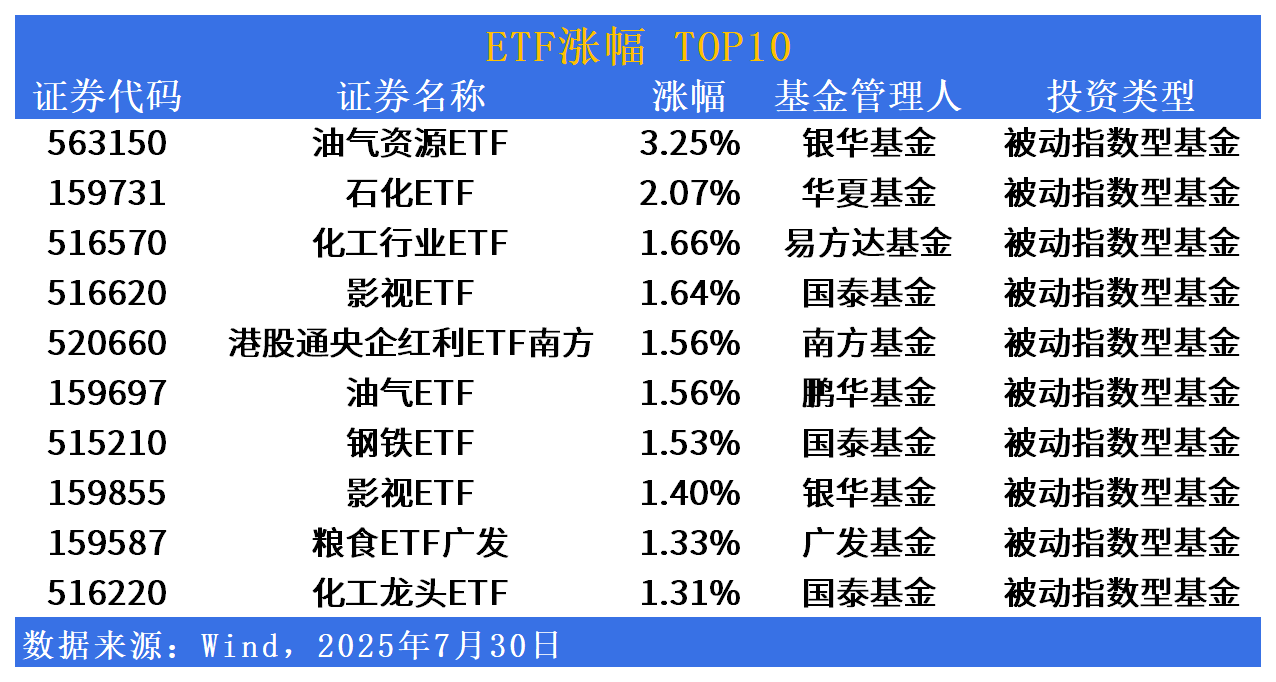

涨幅方面,红利板块轮动上行

具体来看,油气资源ETF(563150)领涨超3%,石化ETF(159731)涨超2%;化工行业ETF(516570)、影视ETF(516620)、港股通央企红利ETF南方(520660)、油气ETF(159697)、钢铁ETF(515210)、影视ETF(159855)、粮食ETF广发(159587)、化工龙头ETF(516220)涨幅居前。

在当前寻求稳健投资回报的背景下,油气资源、粮食、钢铁、化工等基础性板块正日益被视为“红利板块”的重要组成部分。它们的核心价值在于满足了社会运转与经济发展中不可或缺的基本需求。

油气资源是国家能源安全的基石,是全球工业和交通体系的命脉。粮食作为民生根本,其刚性需求在人口增长和地缘不确定性下更为凸显。钢铁是工业化和基础设施建设的核心材料,是经济发展的晴雨表,尤其在战略工程与产业升级中扮演关键角色。化工则是现代产业链的关键枢纽,从基础原料到高端新材料,广泛渗透于农业、医药、制造、消费等各个领域。

这些板块的共同特质在于其服务的需求基础稳固、难以替代,且拥有持续的现金流生成能力。虽然它们也可能面临周期性波动,但长期来看,其作为国民经济的支柱和“压舱石”,赋予了相关龙头企业强大的营收支撑和持续提供可观现金回报(分红)的潜力。尤其是在经济结构优化和高质量发展的过程中,具备规模优势、成本竞争力及资源禀赋(如油气开采权、矿产资源、农垦资源)的公司,更能穿越周期,成为为投资者提供稳定红利流的可靠选择。它们是稳健型资产配置中重要的“红利源”。

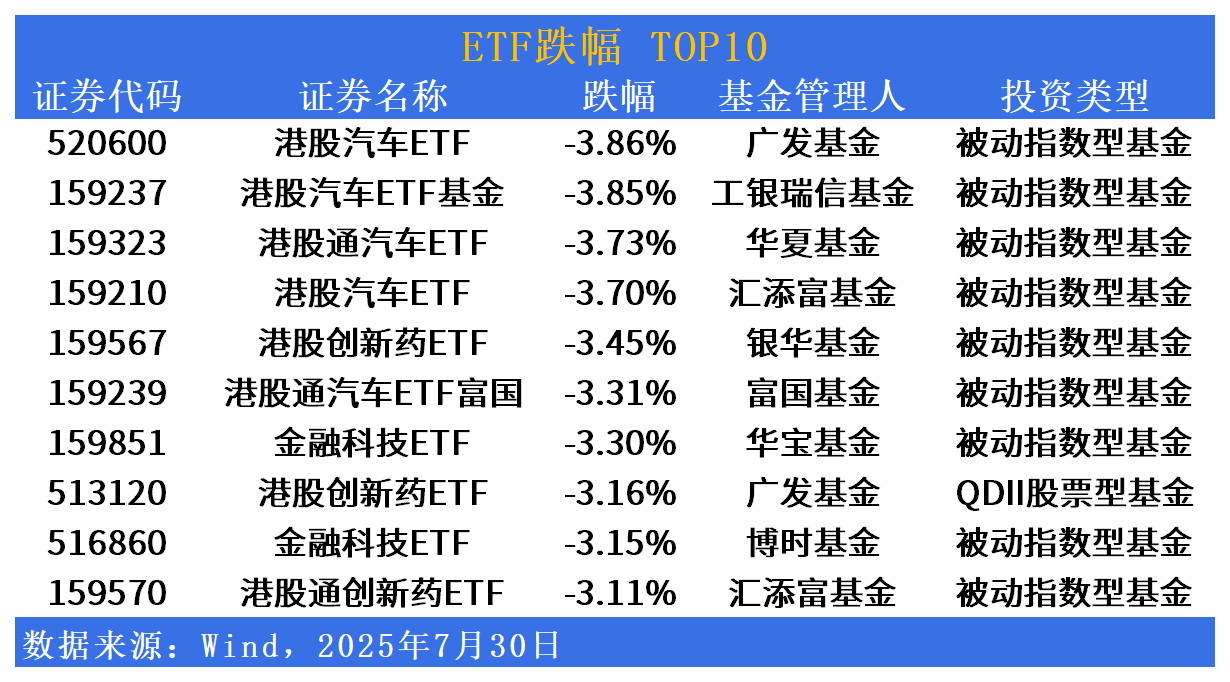

跌幅方面,港股汽车板块回调居前

国泰期货指数,中国新能源车6月销量133万辆,累计同比/环比变化+40%/+2%。其中,内销112万辆,累计同比/环比变化+36%/+3%,整体表现较为良好,主要增量在于下沉市场的发力,以及以旧换新对汽车换购需求的支撑。

其一,车企产品密集上新,且积极开发下沉市场,为新能源车需求提供结构性增量。2025年6月,10万元以下、10-20万元、20-30万元和30万元以下的新能源车市场渗透率分别由1月的38%、38%、57%和49%提高至46%、45%、60%和52%的水平,其中中低价位渗透率的增速最为明显。其次,以旧换新政策效果明显。截至5月31日,以旧换新补贴申请量达到412万份,日均申请量2.75万份,而去年全年日均申请量为1.67万份,效果比去年好65%。新能源车库存压力由整车厂转向渠道环节。按照前12个月均值销量测算,新能源车厂库库销比环比减少0.06至0.27个月,历史同期偏低位置边际下滑,而新能源车经销商库存仍然偏高。总体汽车经销商库存6月环比增加0.04个月至1.42个月。

活跃度方面,港股医药相关ETF市场交投活跃

成交额方面,香港证券ETF(513090)成交额居首,达207亿元。短融ETF(511360)、港股创新药ETF(513120)、银华日利ETF(511880)、30年国债ETF(511090)超百亿元。

换手率方面,港股医疗ETF(159366)换手率居首,达678%。港股通创新药ETF(520880)、港股通医药ETF(159776)、恒生创新药ETF(520500)、恒生医疗ETF基金(159303)换手率居前。

ETF发行市场方面,明日暂无最新动态

以上内容与数据,与有连云立场无关,不构成投资建议。据此操作,风险自担。