IPO雷达|新恒汇新老业务挑战多,一季度净利预计下滑,实控人需减持还债

深圳商报·读创客户端记者 宁可坚

排队近三年时间,新恒汇终于闯进“注册关”。

3月11日晚间,深交所官网信息显示,新恒汇电子股份有限公司(简称“新恒汇”)已于当日正式向证监会提交注册申请并获得受理,向IPO发行上市前最后一道关卡冲击。

据了解,新恒汇创业板IPO在2022年6月21日获得受理,当年7月16日进入问询阶段,2023年3月22日上会获得通过。

新恒汇是一家集芯片封装材料的研发、生产、销售与封装测试服务于一体的集成电路企业。公司的主要业务包括智能卡业务、蚀刻引线框架业务以及物联网eSIM芯片封测业务。

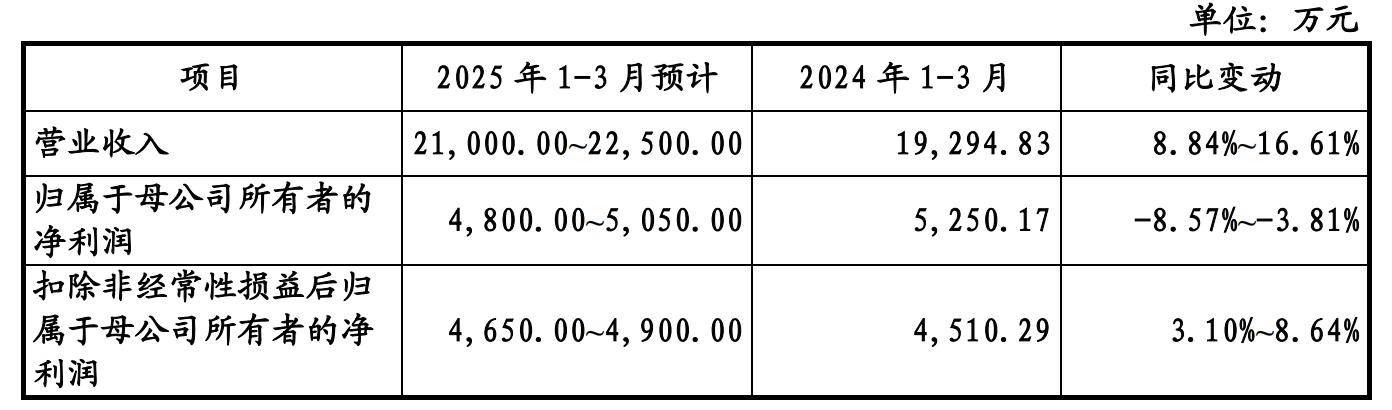

近几年,新恒汇业绩保持增长,而今年一季度,公司则预计净利出现3.81%~8.57%的下滑,具体原因公司在最新一版的招股书中未有表述。

新老业务挑战多

智能卡业务是新恒汇的传统核心业务,也是公司收入与利润的主要来源。

不过,新恒汇表示,智能卡市场需求相对稳定,存在增长空间有限的风险。

报告期各期(2021年~2024上半年),公司智能卡业务实现的销售收入分别为4.12亿元、5.62亿元、5.83亿元和2.83亿元,占主营业务收入的比重分别为77.44%、84.45%、78.35%和70.72%。

据测算,截至2024年6月末,公司智能卡业务核心封装材料柔性引线框架的市场占有率达到36%,智能卡模块产品的市场占有率12%左右。

若未来公司智能卡业务海外市场开拓不及预期或行业竞争继续加剧,在全球智能卡的市场需求相对稳定的情况下,公司智能卡业务增长空间有限,这不利于公司经营业绩的持续增长。

同时,新恒汇的新业务拓展也存在不及预期的风险。

据了解,蚀刻引线框架是公司近年来重点投入的新业务之一。公司于2019年1月开始投入研发蚀刻引线框架产品,2020年9月开始小批量出货。

报告期各期,公司蚀刻引线框架产品的销售收入分别为9240.69万元、7741.01万元、1.27亿元和9178.13万元。

鉴于公司蚀刻引线框架业务尚处于发展早期,产销规模相对较小,管理水平尚需进一步提升,存在大尺寸、多引脚技术突破难点等问题,若未来公司不能解决技术难点导致产品良率下降、市场开拓不及预期或市场竞争加剧等,将不利于公司经营业绩的增长。

另外,公司于2019年开始投入到物联网eSIM芯片封测业务领域。报告期内,公司物联网eSIM芯片封测业务处于投产期,产生的销售收入占主营业务收入比例分别为3.43%、3.07%、4.04%和5.80%,占比较低,尚处于市场开拓阶段。

实控人有大额负债

上市后需减持还债

新恒汇共同实际控制人为虞仁荣、任志军,两人直接和间接持有公司股份比例合计为51.25%。值得一提的是,虞仁荣还是上市公司韦尔股份的实控人。

为筹集收购新恒汇有限的股权转让款,公司共同实际控制人之一任志军以向虞仁荣借款方式筹集相关资金导致负有大额债务。

截至最新招股说明书签署日,负债本金余额为1.16亿元,借款最晚还款日为2029年1月25日。

经协商一致,公司上市后,任志军计划利用上市公司分红款优先偿还上述借款本息,并在符合上市公司监管规则及相关承诺的前提下通过大宗交易的方式将部分公司股份转让给虞仁荣以归还剩余借款本息,交易价格由双方参照大宗交易前一日股票收盘价格协商确定。

截至招股说明书签署日,任志军直接和间接持有公司股份3468.86万股,占发行后公司总股本的14.48%(假设公司发行新股5988.8867万股)。

以公司同类上市公司市盈率为基础静态测算发行人市值并结合公司未来几年的分红计划测算,任志军执行上述还款计划后,其持股比例预计将由14.48%下降至11.80%。

新恒汇提到,公司上市后,为满足债务清偿需求,任志军股票减持比例较高,且任志军所持公司股票的市场价值受到二级市场价格波动等影响,存在较大的不确定性,如公司上市后股票市场价格大幅下跌,可能会导致任志军需要向虞仁荣转让更多股票来偿还债务,同时也存在还款计划无法有效执行的风险。这将对任志军的持股和实际控制人地位产生不利影响。

绕不开的“紫光系”

在新恒汇的主要大客户名单中,紫光同芯是难以绕开的一员。

报告期内,紫光同芯均为新恒汇第一大客户。各期,公司对主要客户紫光同芯的销售收入分别为8047.72万元、1.49亿元、1.36亿元和5584.98万元,占营业收入的比重分别为14.68%、21.72%、17.67%和13.48%,保持在较高水平。

新恒汇在招股书中提到,公司控股股东、实际控制人之一任志军曾担任紫光同芯母公司紫光国微副董事长、总裁,并于2018年1月15日离职,根据相关规则,2019年1月1日-31日紫光同芯认定为公司关联方。

从两轮问询函以及下发的反馈意见中均能看出,新恒汇与紫光系之间存在的诸多关联。

在审核中心意见落实函中,监管层要求新恒汇说明公司对紫光同芯订单的获取是否高度依赖任志军的任职经历,未来对其是否存在销售收入大幅下滑的风险,各期销售给紫光同芯主要产品销售价格的公允性。

新恒汇在落实函的回复中表示,任志军在紫光国微任职期间未在紫光同芯任职,未实际参与紫光同芯的具体生产经营决策。任职期间,任志军除曾主导紫光国微拟收购恒汇电子,但由于恒汇电子资不抵债,在紫光集团内部决策过程中,该收购议案未通过外,与公司重组前身恒汇电子和凯胜电子不存在其他关系。

在第二轮审核问询函中,监管层要求新恒汇说明紫光同芯2022年向公司预付3600万元保证金的背景及原因,其他客户是否有类似情况,是否存在特殊利益安排。

新恒汇解释称,主要系预定新恒汇的智能卡模块封测产能,体现长期业务合作的诚意。同时,新恒汇也强调紫光同芯预付保证金是基于其销售策略和采购需求规划所作的安排,预定产能预付保证金具有一定的商业合理性,不存在特殊利益安排。公司已于2022年12月5日完成上述保证金的退还。