IPO雷达 | 周六福IPO之路一波三折!高增长难阻毛利下滑,加盟模式隐忧如何破解?

深圳商报·读创客户端记者 李耿光

自2019年5月首次递表深交所主板IPO,知名珠宝连锁品牌周六福曾多次冲击A股资本市场折戟。2024年6月27日,周六福转战港交所提交IPO申请,开启第四次上市冲刺,5年多的IPO之路可谓一波三折。

2025年2月28日,周六福更新招股书,继续推进港交所主板上市进程,中金公司和中信建投国际担任联席保荐人。

天眼查信息显示,周六福珠宝股份有限公司成立于2004年,位于深圳市罗湖区东晓街道。公司集珠宝首饰研发设计、生产加工、连锁销售、品牌运营为一体,主要运营“周六福”珠宝品牌,主要产品包括钻石镶嵌首饰、素金首饰和其他首饰。

据招股书,截至2024年12月31日,周六福线下销售网络门店总数已达到4129家(包括加盟店和自营店),其中4125家店位于中国,并有4家加盟店位于海外。

根据弗若斯特沙利文的资料,截至2023年12月31日,以中国门店数目计,周六福在中国珠宝品牌中排名第四。2022年至2024年间,周六福线上销售收入的复合年增长率达到46.1%。就2021年至2023年线上销售收入的复合年增长率与2023年线上销售收入占总收入的比例计,周六福在中国全国性珠宝公司中排名第一。

周六福在招股书中表示,IPO募集所得资金净额将主要用于扩大和加强销售网络;加强品牌以提高品牌市场知名度;提升产品供应并加强产品设计与开发能力;以及用作运营资金及一般企业用途。

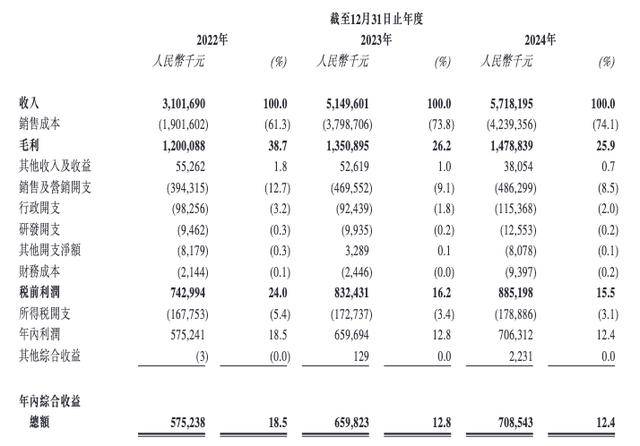

财务数据方面,报告期内(2022年~2024年),周六福实现收入分别为31.02亿元、51.50亿元、57.18亿元,复合年增长率为35.8% ;同期公司的利润为5.75亿元、6.60亿元、7.06亿元,复合年增长率为10.8%。报告期内,公司的收入和利润均逐年递增。

周六福的近年来业绩增长和快速扩张,高度倚赖加盟模式。

周六福的销售网络包括加盟店、自营店及线上销售渠道。2022年~2024年,周六福来自加盟模式的收入分别为16.41亿元、28.53亿元及28.90亿元,分别占同期总收入的52.9%、55.4%及50.5%。自营店分别占收入的11.7%、9.5%及8.0%,而线上销售渠道则分别占收入的34.6%、33.9%及40.0%。

根据招股书披露的产品销售数据不难发现,公司业务高度依赖黄金产品,钻石镶嵌珠宝类收入持续下滑,2024年占比骤降至仅2.8%。

记者留意到,周六福的大部分收入来自加盟模式,占整体收入的“半壁江山”,包括向加盟店销售产品及向加盟商收取服务费。

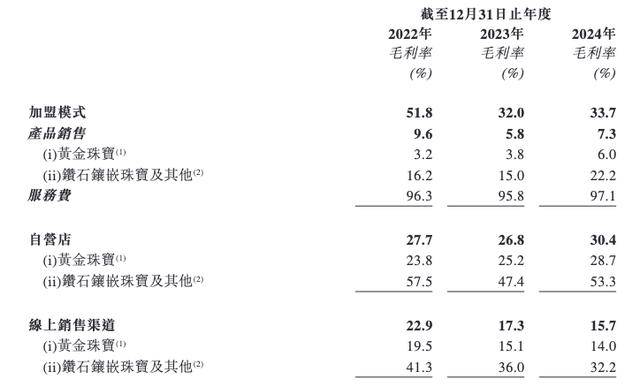

值得注意的是,虽然周六福在报告期内加盟模式和线上销售收入在稳步增长,但是这两大销售渠道的毛利率却呈现大幅下滑态势。

具体来看,周六福加盟模式的毛利率由2022年的51.8%降至2024年的33.7%,其中2023年营收大幅增长66.13%时,毛利率反而下滑近20个百分点。2022年~2024年,周六福向加盟店销售的毛利率分別为9.6%、5.8%、7.3%。同期线上销售渠道的毛利率则由2022年的22.9%降至2024年的15.7%。而同期自营店的毛利率有所提高。

周六福强调,公司收入受销售网络的规模所影响,未来的收入增长取决于吸引更多加盟商加入销售网络及开设新加盟店和更多自营店,并扩大线上销售渠道,从而扩大销售网络覆盖范围的能力。

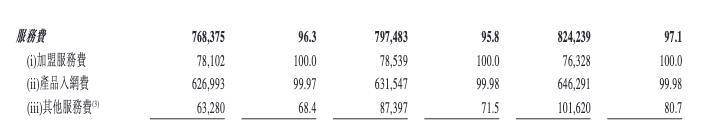

值得一提的是,周六福向加盟商收取的服务费,算得上是一笔“暴利”收入。

2022年~2024年,服务费收入分别为7.97元、8.33亿元、8.49亿元,分别占同期总收入的25.7%、16.2%、14.8%。其中,向加盟商收取的产品入网费尤为可观,2022年~2024年分别为6.27亿元、6.32亿元和6.46亿元,金额逐年增加,分别占同期总收入的20.2%、12.3%和11.3%。

而周六福服务费的毛利率更是高得惊人。报告期内该项毛利率分别为96.3%、95.8%、97.1%,其中特许经营费的毛利率均为100%。同期产品入网费毛利率分别为99.97%、99.98%及99.98%。这意味着,周六福基本上没有任何成本支出,2022年~2024年三年内就可收获近25亿元收入。

然而,高度依赖加盟模式被视为“双刃剑”:一方面加速渠道下沉,另一方面导致品控难题。

据悉,2019年以来,公司多次因产品质量问题被监管部门点名,涉及足金掺假等争议。此外,商标纠纷频发,2023年深交所问询中要求公司说明“周六福”商标被无效宣告的风险。加盟商管理松散还引发消费者投诉激增,2022年~2024年相关诉讼案件达465起。

招股书还提到,周六福或其加盟商可能会涉及知识产权侵权索赔或纠纷,其可能导致产生高昂的辩护费用,并可能扰乱公司的业务。

另外引人关注的是,周六福港股招股书与早年A股申报稿的财务数据存在矛盾。例如,2022年营收在两地文件中相差0.58亿元,净利润偏差达0.08亿元。此类信披差异恐削弱投资者信心,亦暴露内控漏洞。

记者梳理发现,周六福此前三次A股IPO折戟,主因包括加盟商依赖症、商标纠纷及保荐机构暴雷。转战港股后,虽声称“过往问题无重大影响”,但招股书仍坦承多重风险:存货余额占总资产超40%,若金价下跌将面临巨额减值;实控人李伟柱兄弟持股超90%,存在“一股独大”下的治理隐患;2020年~2023年突击分红13.95亿元,而此次IPO拟募资补流,被质疑“上市补窟窿”。

综合而言,尽管周六福近年营收与净利润呈现双位数增长,但其背后潜藏的加盟模式风险等问题,仍为此次IPO蒙上阴影。