融资画像 |2024年A股IPO减速!募资额创近十年新低,最赚钱新股出炉

2024年,在新“国九条”强调严把发行上市准入关、进一步完善发行制度、严格再融资审核把关的背景下,A股上市公司IPO和再融资均有明显收紧。严格监管下,上市公司审核标准得到全面升级,优化了资本市场的资源配置,有助于建设高质量资本市场。

IPO画像

A股篇

1. 募资总额跌破千亿元大关

按上市日期统计,2024年内(含12月30日上市的国货航),共有100家公司在A股完成首发上市,合计募资673.53亿元。IPO家数及募资总额均创2014年以来新低,同比下降68.05%和81.11%,募资总额为近10年来首次跌破千亿元大关。

2. 创业板IPO数量及募资额双双领先

从上市板块来看,创业板上市公司数量、募资总额均居于首位,共有38家公司上市,募资总额达到225.81亿元,占比分别为38%、33.53%。截至最新,创业板上市公司已达到1365家,持续逼近深证主板公司数量。

3. IPO公司质量提高

新“国九条”发布后,沪深交易所修订了相关配套业务规则,完善主板、创业板、科创板上市条件,适度提升了净利润、现金流、营业收入和市值等指标。对于科创板而言,着重强调了科创板“硬科技”属性,强化科创属性要求,提升了研发投入、成长能力、发明专利等标准。

在此背景下,今年以来IPO公司质量有明显提升,33家公司近三年营收复合增速在30%以上,46家归母净利润复合增速超30%。科创板IPO公司研发投入增加,近三年研发投入占比均值超过10%,最高的联芸科技达到36%以上。

4. IPO公司集中在三大领域

从行业分布来看,2024年IPO公司主要集中新能源、工业、半导体等三大领域,电子、电力设备、机械设备、基础化工、计算机五大行业IPO数量和募资总额领先,数量合计67家,占比超三分之二;募资总额合计470.35亿元,占比接近七成。

其中,电子行业拔得头筹,IPO数量达到20家,同时是唯一募资总额超百亿元的行业。随着人工智能、云计算市场快速发展,2024年半导体市场明显回暖,电子行业充分受益。

5. 长三角、珠三角IPO继续领跑

从所属省份来看,长三角、珠三角IPO募资持续领跑,广东省、浙江省、江苏省、上海市募资总额居前,分别为115.56亿元、110.99亿元、94.63亿元、80.1亿元。从单家公司募资金额均值来看,北京市、上海市单家公司募资最多,均值分别达到11.62亿元、10.01亿元。

6. 投资者打新热情回升

2024年以来,股民“打新”热情持续回升。国货航网上有效申购户数达到1322.52万户,创年内最高纪录。2024年网上申购户数超千万的共有14家公司,上市日期均在第四季度。

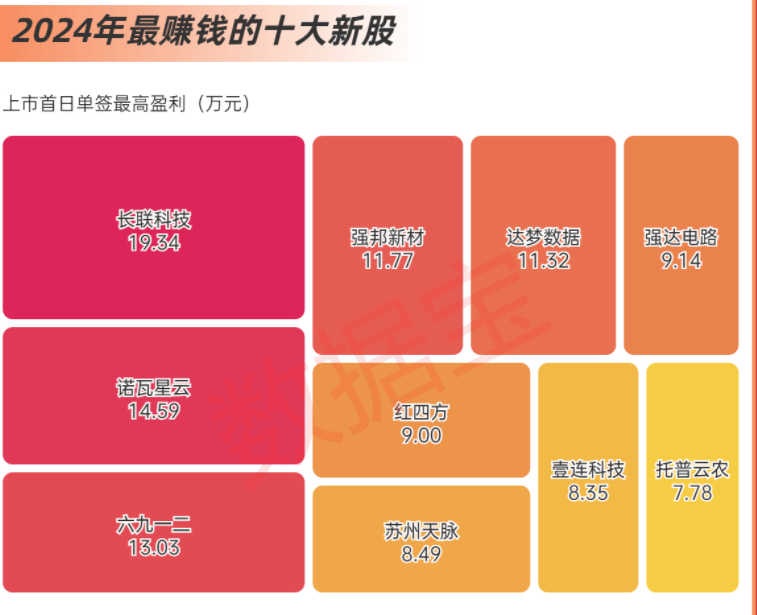

自9月开始,“中签”收益明显提高,激发了投资者“打新”热情。按上市首日最高价计算,2024年1~8月,新股单签收益均值为1.85万元,9月则提升到3.11万元,其中长联科技创下年内新股单签收益纪录(19.34万元),10月继续升温,单签收益均值为6.11万元。

值得注意的是,2024年以来新股首日“破发”现象明显减少,仅1股首日收盘价破发。破发率下降与更加合理的定价有关,按发行价格计算,85只新股发行市盈率低于所在行业市盈率。

7. 子公司分拆上市步伐暂停

2024年,A股仅有中科星图分拆子公司星图测控在北交所上市的成功案例,较往年大幅减少。此前,新“国九条”强调从严监管分拆上市,分拆上市的审核环境整体遇冷。2024年以来发布分拆上市相关公告的33家公司中,有20家选择终止分拆上市进程。

值得注意的是,多家上市公司在终止筹划分拆上市后,继续寻找新的融资渠道。如歌尔股份2024年5月公告终止分拆子公司歌尔微至创业板上市后,9月发布公告拟分拆歌尔微至港交所主板上市。另外,万润股份在终止筹划子公司九目化学分拆上市的同时,还公告申请九目化学在新三板挂牌。

港股篇

1. 港股IPO募资总额增长超80%

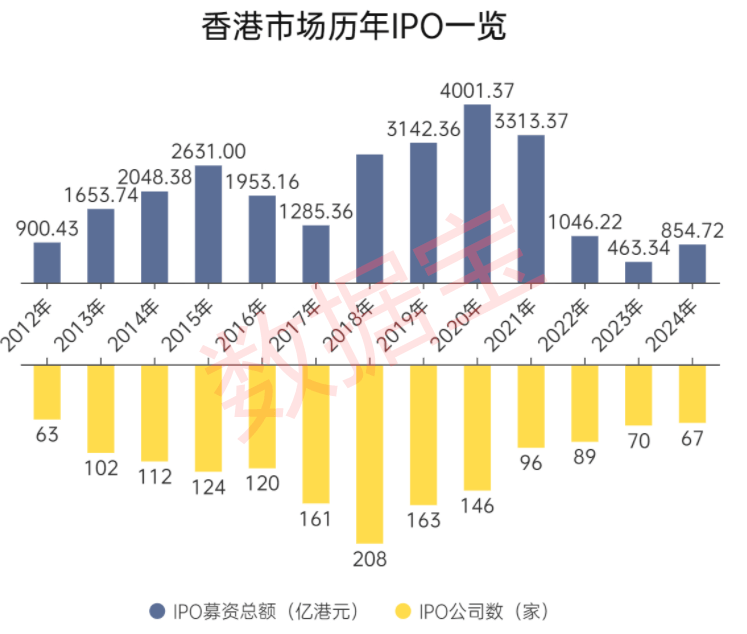

在内地IPO节奏放缓的同时,港股IPO市场显著回暖。根据港交所及Wind数据,2024年港股IPO募资总额已经达到854.72亿港元,较2023年上升84.47%。毕马威预计,港股2024年全球IPO集资额排名第四,重返全球市场前五名。

从数量来看,2024年港股IPO公司数量为67家,为2013年以来新低。募资总额回升主要由于多只超大型新股上市,美的集团、地平线机器人-W、顺丰控股、华润饮料募资总额均超50亿港元。其中美的集团首发募资总额达到356.67亿港元,为2021年3月以来最高。

2. 港股破发率超三分之一

截至12月27日,2024年港交所上市的67只新股中,24股收盘跌破发行价,占比超过35.82%。与此相比,2023年上市的新股中,上市首日收盘价破发的比例为34.29%,破发率小幅增长。

值得注意的是,尽管港交所新股破发率仍处于高位,但投资者认购情绪不减,2024年有64只港交所新股获得超额认购(网上发行有效认购倍数大于1),占比超过95%,比2023年高出约5个百分点,其中草姬集团、晶科电子股份、优博控股等5股有效认购倍数在1000倍以上。

再融资画像

A股篇

1. 再融资额创18年新低

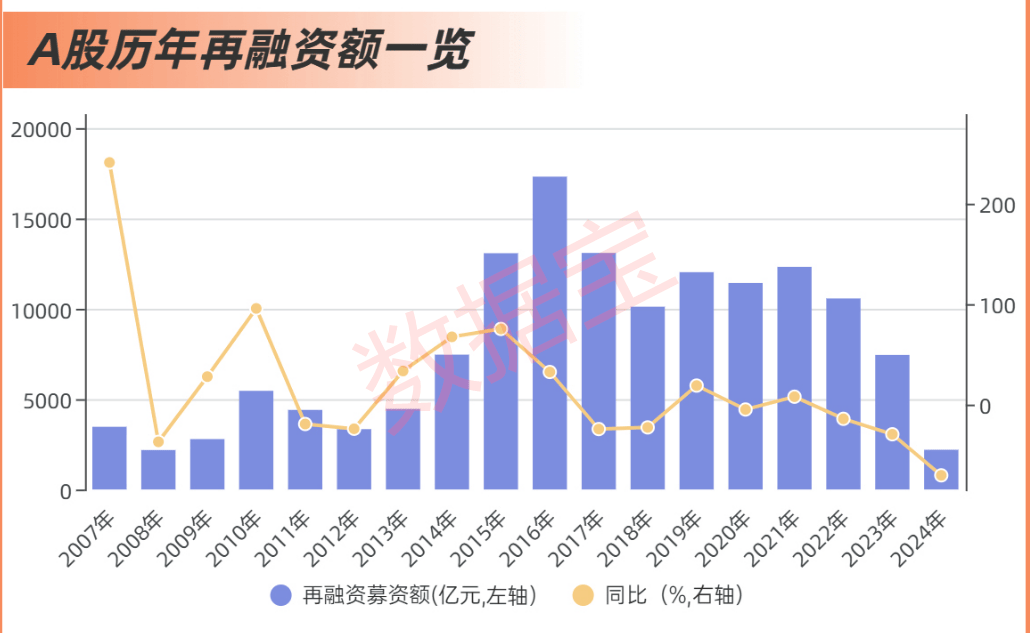

2024年,A股再融资审核加严,募集资金显著下滑。按上市日统计,全年共178家(剔除重复值)上市公司进行再融资(包括定增、优先股、可转债),合计募资总额2198.86亿元,创2007年以来新低。

定增仍为再融资最主要的渠道,上市公司2024年定增募资总额达到1698.18亿元,占再融资总额比重达到77.23%;可转债次之,募资总额为482.78亿元,占比21.96%,发行优先股仅1家公司,募资占比0.81%。

2. 3个行业再融资总额超200亿元

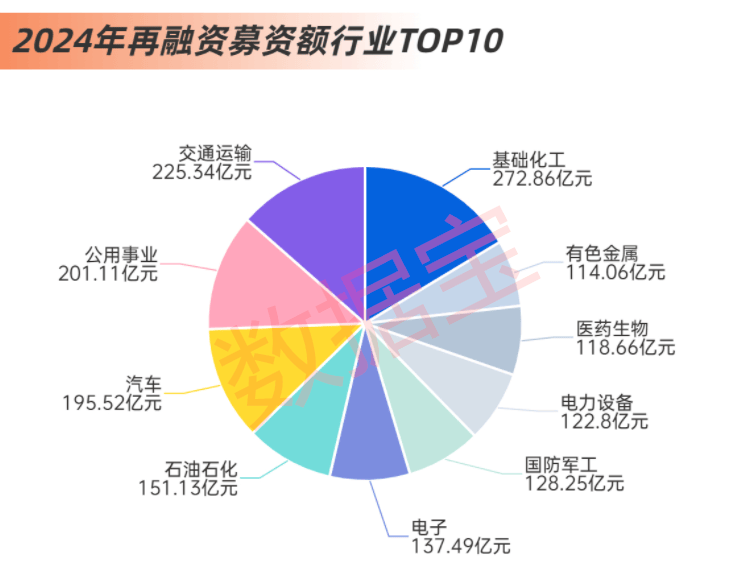

分行业来看,10个行业2024年再融资募集资金总额超百亿元,其中基础化工、交通运输、公用事业居前,分别达到272.86亿元、225.34亿元、201.11亿元。

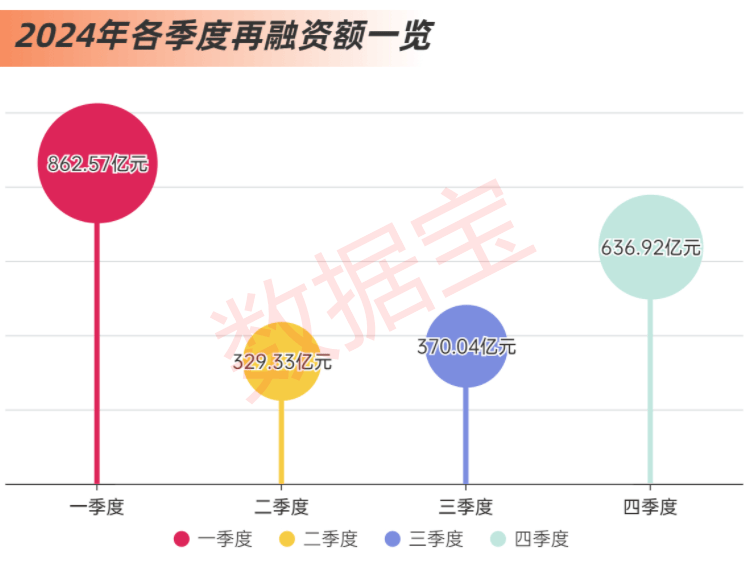

3. 四季度再融资市场回暖

2024年第四季度,再融资募资总额达到636.92亿元,比第三季度增长72.12%,出现回暖迹象。另外,第四季度共有141家上市公司发布定增预案,占全年比例达到43.93%,也显示出再融资活跃度明显提升。

港股篇

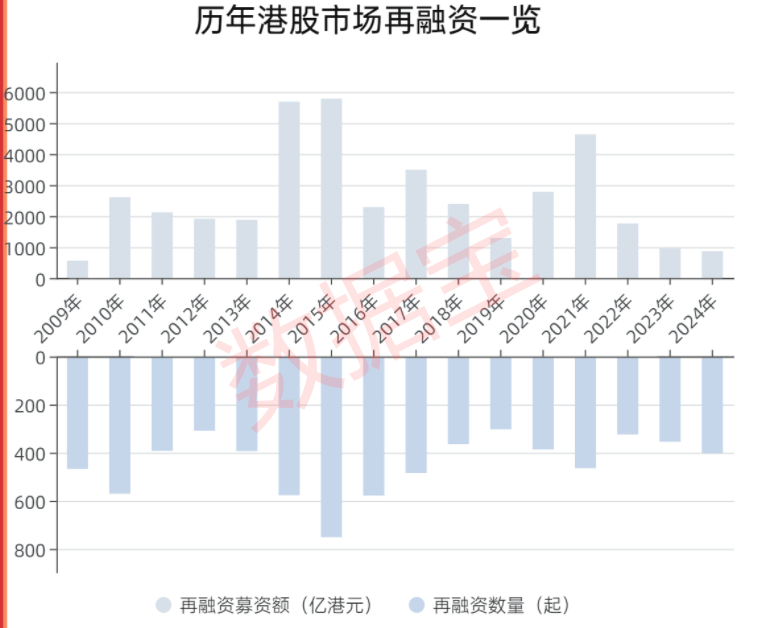

1. 再融资规模连续四年超过IPO

2024年,港股再融资募资总额为866.93亿港元,与2023年相比下降9.79%,已连续三年下降,为2010年以来最低,较2015年的最高值下降85%以上。

尽管港股再融资募资总额有所缩水,但仍连续四年超过IPO募资额,表现出再融资在港股市场的重要性。

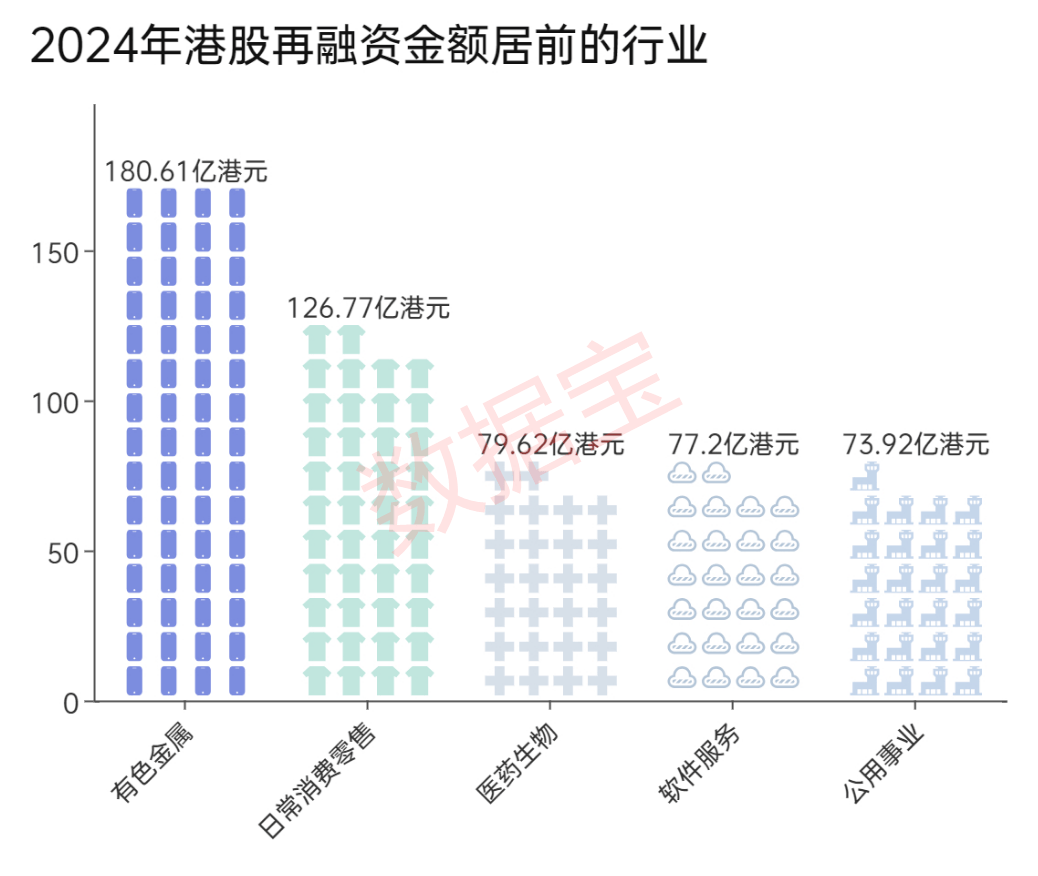

2024年以来,港股再融资规模前五的行业分别是有色金属、日常消费零售、医药生物、软件服务、公用事业,募资总额均超过70亿港元,其中有色金属、公用事业2024年未有IPO发行,但再融资金额名列前茅。

声明:数据宝所有资讯内容不构成投资建议,股市有风险,投资需谨慎。

责编:林丽峰

美编:赵发新

校对:杨舒欣

数据宝

数据宝(shujubao2015):证券时报智能原创新媒体。