ETF新时代,沪深300指数仍是市场焦点

导读:在中国ETF发展的历史上,有两个标志性的事件。一个是2004年成立的华夏上证50ETF,实现了ETF产品零的突破,为指数基金之后的发展播下了“种子”。另一个是2012年成立的华泰柏瑞沪深300ETF和嘉实沪深300ETF。这两只跨市场ETF在当年不怎么景气的行情下,合计募集了超过500亿资金,开创了跨市场ETF的先河。(数据来源:交易所)

沪深300ETF的推出,不仅打造出了契合时代特征的跨市场宽基产品,还为社保等长线投资者提供了降低组合波动率的工具。之后,在社保经典的资产配置框架中,多是以沪深300指数作为权益配置比例的基准。

更低费率下的普惠金融

这是A股历史上首次迎来规模居首的权益ETF产品降费,也体现了我国普惠金融发展迈入了新时代。(数据来源:交易所,截至24/11/19)

公募基金作为普惠金融的典型代表,是大量普通老百姓最重要的理财方式。特别是像沪深300ETF这样的核心宽基产品,是大部分没有专业金融知识、初入A股市场的投资新人刚开始会接触到的投资选择之一。通过综合费率的大幅降低,公募基金让利给普通投资者,实现了重要的社会价值创造。

成立至今,华泰柏瑞沪深300ETF始终展现着强大的生命力,不仅规模不断壮大成长, 还在ETF的大时代中扮演着重要的角色,甚至影响了历史发展的进程。

更科学的表征市场

早期的A股市场投资者,都会把上证指数作为股票市场的晴雨表。记得2006年刚回国的时候,我眼睁睁看着上证指数从1000多点涨到了6124点。那时候坐公交车,大家总是在讨论最近上证指数涨了多少点,下一个阻力位在哪里。后来,也看着上证指数从6124点一路跌到了1664点,再后来又是2008年10月开始的四万亿大反弹。(数据来源:Wind)

但是,随着2012年沪深300ETF的推出,越来越多机构投资者开始用沪深300指数来表征A股市场。相比于上证指数,沪深300指数包含了上交所和深交所两地上市的龙头股票,行业分布相对更均衡,历史长期的收益表现也相对更好。下面这张图罗列了2005到2024年三季度末两个指数的表现对比,我们看到沪深300指数在其中的10年中表现比上证指数更好。

数据来源:Wind;数据截止:2024年9月30日

今天,我们做主动权益基金经理研究的时候,也把跑赢沪深300指数作为主要的业绩基准。这也说明,绝大多数专业投资者都认为沪深300指数是更具代表性的宽基指数。 这个指数的出现,对资产配置、财富管理、基金考核等多个方面起到了关键的作用。

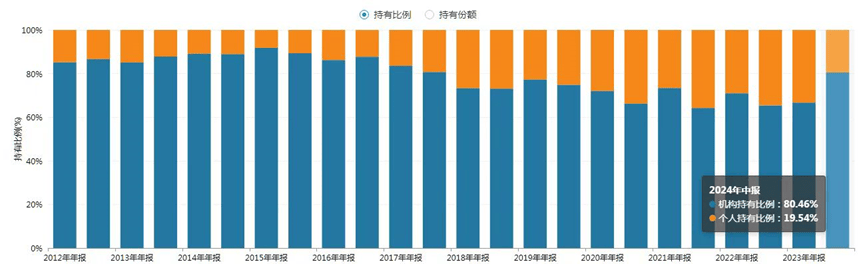

沪深300ETF的出现,帮助投资者找到了一个更值得长期投资的核心宽基指数ETF。截至今年二季度,我们看到华泰柏瑞沪深300ETF的持有人结构中,机构投资者长期占到了60%以上的份额。这也说明,沪深300ETF为机构投资者的资产配置做出了很大的贡献。

数据来源:华泰柏瑞沪深300ETF定期报告;数据截止:2024年6月30日

更好的投资者回馈

虽然说中国股市过去多是“熊长牛短”,但沪深300指数超过连续两年下跌的次数只发生过一次:2021年到2023年。(数据来源:Wind)

比如说2006到2007年是沪深300指数连续两年的大牛市,在2008年出现历史最大年度跌幅后,到了2009年几乎又涨了一倍。在2010和2011连续两年调整后,2012年又出现了7.55%的涨幅。2013年虽然又小幅调整,但是2014年实现了50%以上的涨幅。2015年上半年大涨,下半年回落,最终全年还是上涨的。到了2016年回调后,2017年又实现了20%以上的涨幅。2018年是历史第二大跌幅,不过之后2019和2020年连续大涨两年。这个规律,一直到2021年才开始被打破,出现了连续三年的下跌。

数据来源:Wind

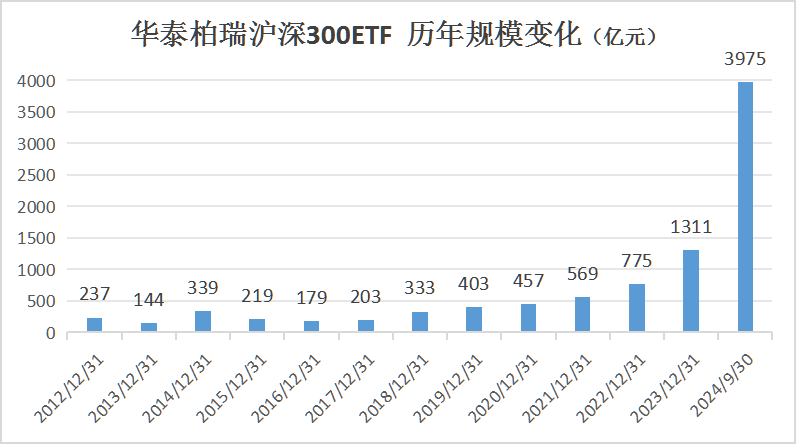

我们以华泰柏瑞沪深300ETF的规模变化来看,产品规模并没有出现很明显的周期波动。在2015年沪深300阶段性高点出现后,规模并没有出现明显增长。倒是连续两年下跌就会反弹的规律被打破后,在2023和2024前三季度出现了明显的规模增长。从规模的逆势变化中来看,这只产品中绝大多数的资金流入或是在低位区间布局的。

数据来源:Wind,基金定期报告;数据截止:2024年9月30日

基金利润的数据或许也佐证了这一点。成立以来截至2024年三季度末,华泰柏瑞沪深300ETF累计盈利高达732亿元,是A股市场中仅有的累计盈利超过700亿元的非货ETF 。(数据来源:基金定期报告,2012/5/4-2024/9/30)

除了投资收益的回报外,华泰柏瑞沪深300ETF自2012年成立至今每年都进行了分红,累计分红达到了81.82亿,也是市场上少数连续12年都有分红的宽基ETF 。(数据来源:Wind、基金公告;数据截止:2024年10月31日)

加速了投资者对阿尔法和贝塔的区分

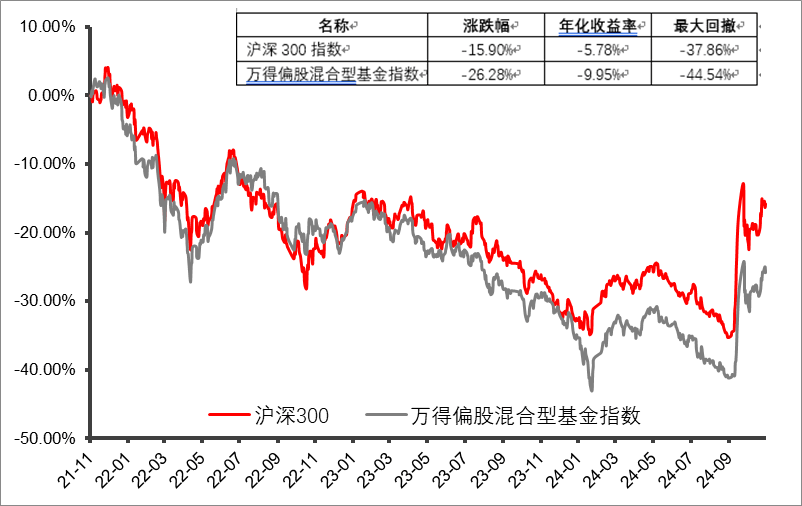

过去几年大家有一个普遍的感受:跑赢沪深300指数变得越来越困难。从2022年开始,代表主动权益基金整体表现的万得偏股混合型基金指数持续跑输沪深300指数,也或许体现出资管行业正在进行时的深层次变革。

数据来源:Wind;数据区间:2021年11月13日—2024年11月13日

过去一个多月的市场反弹过程中,引起热议的一个新现象是,许多新入场的投资者选择了通过指数基金,尤其是代表性宽基ETF入市。随着投资者认可度的提升,加速了指数化投资时代的到来。

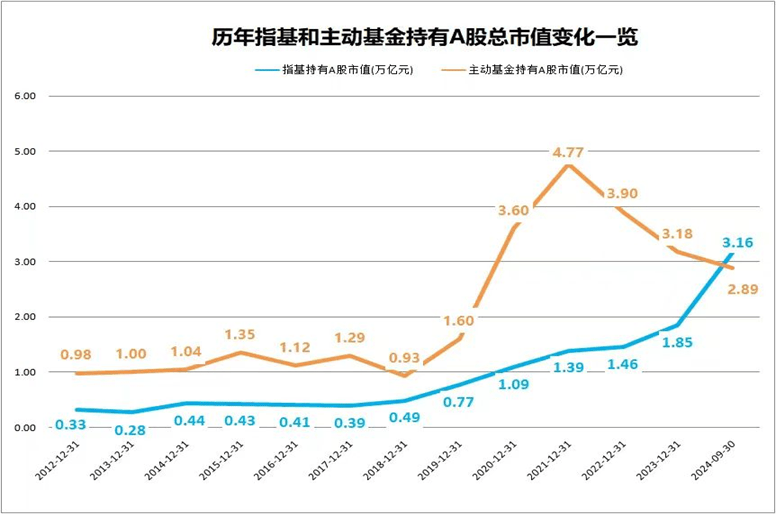

根据晨星的数据,2023年美股被动指数基金规模达到了13.29万亿,用了整整30年实现了对主动基金规模的超越。在中国,这个进程被缩短到20年。根据Wind数据显示,截止2024年三季度末,被动指数型基金持有A股市场总市值达3.16万亿,超越了同期主动权益基金2.89万亿的总市值。

数据来源:Wind;数据截止:2024年9月30日

ETF规模从0到1万亿,用了整整16年时间。从1万亿到2万亿,用了不到3年时间。从2万亿到今年三季度末的3.5万亿,仅仅用了几个月。沪深300ETF变得越来越“全面”后,也催化了投资者大量涌入宽基ETF。在见过了市场的大起大落和热点轮动之后,新一代的投资者也开始越来越追求获得一个长期相对稳健的收益。正因为此,华泰柏瑞沪深300ETF的受重视程度还在持续加强,一度达到了4000亿的规模体量。(数据来源:交易所;数据截止:2024年11月11日)

对于资管行业来说,这一次的影响或许是更深远的。 更清晰透明的贝塔产品和更可持续的阿尔法产品或进一步剥离。贝塔清晰透明的指数基金产品,或已经成为了诸多资金资产配置方案中的主要工具。

风险提示:基金投资需谨慎,投资人应当阅读《基金合同》、《招募说明书》、《产品资料概要》等法律文件,了解基金的风险收益特征,特别是特有风险,并根据自身的投资目的、投资经验、资产状况等判断是否和自身风险承受能力相适应。

- end -

按姓名首字母排序

上下滑动阅读更多内容

安 昀 | 鲍无可 |包承超 | 包斅文 | 贲兴振 | 薄官辉

毕天宇 | 曹 晋 | 曹 霞 | 曹文俊 | 常亚桥 | 常 蓁

常 远 | 崔建波 | 陈璇淼 | 陈一峰 | 陈 栋 | 陈 平

陈 媛 | 陈立秋 | 陈 军 | 陈觉平 | 陈 浩 | 陈文扬

陈 宇 | 陈金伟 | 陈国光 | 陈思靖 | 陈 鹏 | 陈 玮

陈乐天 | 陈轶平 | 陈良栋 | 陈连权 | 陈怀逸 | 陈圆明

陈 文 | 成念良 | 程 彧 | 程 洲 | 程 琨 | 程 涛

崔 莹 | 蔡嵩松 | 蔡 滨 | 蔡 晓 | 蔡宇滨 | 蔡 志鹏

蔡志文 | 丁靖斐 | 代云峰 | 邓炯鹏 | 董伟炜 | 董 超

董 梁 | 杜晓 海 | 杜 洋 | 杜 沛 | 杜 广 | 冯明远

傅奕翔 | 付 斌 | 付 娟 | 付伟琦 | 费 逸 | 范 洁

范庭芳 | 范 杨 | 方钰涵 | 方 纬 | 方 抗 | 方 建

方 昶 | 高兰君 | 高 远 | 刚登峰 | 葛 晨 | 顾耀强

顾益辉 | 谷琦彬 | 归 凯 | 管嘉琪 | 郭 锐 | 郭 堃

郭相博 | 巩怀志 | 韩 冬 | 韩海平 | 韩 冰 | 韩 林

郝旭东 | 郝 淼 | 何 帅 | 何晓春 | 何 琦 | 何以广

贺 喆 | 霍东杰 | 侯振新 | 侯 梧 | 侯 杰 | 洪 流

胡昕炜 | 胡鲁滨 | 胡宜斌 | 胡 涛 | 胡 伟 | 胡志利

胡 喆 | 胡 颖 | 胡 迪 | 黄 峰 | 黄 力 | 黄立华

黄 波 | 黄 晧 | 黄垲锐 | 黄莹洁 | 黄立图 | 姜 诚

姜 英 | 蒋 鑫 | 蒋 璆 | 江 勇 | 江 琦 | 江 虹

纪文静 | 焦 巍 | 贾 鹏 | 贾 腾 | 金晟哲 | 金笑非

金梓才 | 季新星 | 季 鹏 | 匡 伟 | 孔 令超 | 阚 磊

劳杰男 | 蓝小康 | 雷 鸣 | 雷 敏 | 雷志勇 | 李德辉

李 琛 | 李晓西 | 李晓星 | 李元博 | 李耀柱 | 李玉刚

李健伟 | 李 建 | 李佳存 | 李 巍 | 李 竞 | 李 君

李振兴 | 李 欣 | 李少君 | 李 瑞 | 李文宾 | 李 彪

李宜璇 | 李子波 | 李 倩 | 李 燕 | 李 崟 | 李怡文

李 海 | 厉叶淼 | 黎海威 | 廉赵峰 | 梁 浩 | 梁 辉

梁 力 | 梁永强 | 梁文涛 | 梁 鹏 | 廖瀚博 | 林 庆

林剑平 | 林 森 | 刘 斌 | 刘 波 | 刘 冬 | 刘 辉银华

刘 辉东方红| 刘格 菘 | 刘 江 | 刘莉莉 | 刘晓龙

刘 苏 | 刘 锐 东方红| 刘 锐 中信保诚| 刘 平 | 刘 潇

刘 兵 | 刘 晓 | 刘开运 | 刘元海 | 刘心任 | 刘志辉

刘伟伟 | 刘 鹏 | 刘宇涛 | 柳世庆 | 柳万军 | 陆 彬

陆政哲 | 陆 欣 | 陆 航 | 陆 奔 | 陆文凯 | 罗春蕾

罗世锋 | 罗佳明 | 罗远航 | 骆 莹 | 吕佳玮 | 吕越超

闾志刚 | 楼慧源 | 马 翔 | 马 龙 | 毛从容 | 莫海波

苗 宇 | 闵良超 | 牛 勇 | 倪权生 | 农冰立 | 彭凌志

彭成军 | 彭 玮 | 潘中宁 | 潘 明 | 蒲世林 | 齐 皓

祁 禾 | 邱璟旻 | 邱世磊 | 丘栋荣 | 邱 杰 | 钱伟华

钱亚风云 | 秦 毅 | 秦绪文 | 曲 径 | 饶 刚 | 任琳娜

任 明 | 桑 磊 | 宋海岸 | 宋 华 | 宋 洋 | 岁 寒

石海慧 | 石 波 | 沈 楠 | 沈雪峰 | 沈 怡 | 史 伟

是星涛 | 苏谋东 | 苏俊杰 | 孙 芳 | 孙 伟 民生加银

孙 伟 东方红| 孙轶佳 | 孙浩中 | 孙梦祎 | 孙 蒙

孙文龙 | 邵 卓 | 邵佳民 | 盛震山 | 唐颐恒 | 唐 华

提云涛 | 汤 慧 | 谭冬寒 | 谭鹏万 | 谭 丽 | 田彧龙

田 瑀 | 田宏伟 | 屠环宇 | 陶 灿 | 万建军 | 王大鹏

王东杰 | 王 刚 | 王 君正 | 王 涵 | 王 俊 | 王 培

王 鹏 | 王 栩 | 王延飞 | 王宗 合 | 王克玉 | 王 景

王诗瑶 | 王晓明 | 王奇玮 | 王筱苓 | 王园园 | 王 垠

王文祥 | 王 睿 中银| 王 睿 中信保诚| 王海涛 | 王登元

王 健 | 王德 伦 | 王艺伟 |王浩冰 | 王 斌 | 王晓宁

王 浩 | 魏晓雪 | 魏 东 | 魏建榕 | 韦明亮 | 翁启 森

吴 星 | 吴 达 | 吴培文 | 吴丰树 | 吴 印 | 吴 渭

吴 越 | 吴 弦 | 吴 坚 | 吴 悠 | 吴江宏 | 伍 旋

武 杰 | 肖瑞瑾 | 肖威兵 | 肖 觅 | 谢书英 | 谢振东

徐荔蓉 | 徐志敏 | 徐 成 | 徐 斌 | 徐 博 | 徐志华

徐习佳 | 徐 爽 | 徐智翔 | 许文星 | 许 炎 | 许望伟

许利明 | 薛冀颖 | 夏 雨 | 颜 媛 | 闫 旭 | 杨 栋

杨 浩 | 杨 瑨 | 杨锐文 | 杨 帆 | 杨岳斌 | 杨 明

杨 飞 | 杨晓斌 | 杨 鹏 | 杨 梦 | 杨立春 | 姚 跃

姚志鹏 | 尹海影 | 尹粒宇 | 叶 松 | 叶 展 | 易智泉

易小金 | 于 渤 | 于 洋 | 于善辉 | 于浩成 | 于 鹏

俞晓斌 | 袁 宜 | 袁 航 | 袁 曦 | 袁多武 | 袁争光

余小波 | 余芽芳 | 余科苗 | 张丹华 | 张东一 | 张 凯

张 峰 富国| 张 峰 农银汇理 |张 锋 | 张汉毅 | 张 晖

张 慧 | 张金涛 | 张翼飞 | 张 骏 | 张剑峰 | 张 竞

张 萍 | 张 帆 | 张延鹏 | 张迎 军 | 张益 驰 | 张鸿羽

张 弘 | 张 航 | 张 寓 | 张宇帆 | 张 杨 | 张 堃

张仲维 | 张 勋 | 张 靖 | 张 亮 | 张西林 | 张晓龙

张浩佳 | 张亚辉 | 张 腾 | 张 英 | 张 明 | 张馨元

章 恒 | 章 晖 | 章旭峰 | 章秀奇 | 章鸽武 | 詹 成

赵大震 | 赵晓东 | 赵 强 | 赵 剑 | 赵浩添 | 赵 伟

赵鼎龙 | 庄 园 | 曾 刚 | 郑澄然 | 郑慧莲 | 郑 科

郑 磊 | 郑巍 山 | 郑 伟 | 郑泽鸿 | 郑 日 | 郑 宁

周 晶 | 周应 波 | 周克平 | 周 良 | 周雪军 | 周 云

周 杨 | 周 崟 | 周寒颖 | 周智硕 | 周文群 | 朱 平

朱 赟 | 朱晓 亮 | 朱晨曦 | 钟 赟 | 钟 帅 | 朱 熠

左金保 | 赵 蓓 | 智 健 | 邹立虎 | 邹维娜 | 邹 唯

邹 曦 | 邹新进