胜科纳米:实控人债务缠身,还未上市已披露二级市场“套现计划”用于还债|IPO观察

11月22日,胜科纳米(苏州)股份有限公司(下称“胜科纳米”)科创板IPO上会,公开发行不超过4033.1149万股。

钛媒体APP注意到,报告期内,胜科纳米的业绩在持续增长,同时公司的估值也在短短1年零4个月的时间内,由10.73亿元暴增至30亿元。特别要说明的是,虽然公司估值暴增,但实控人却债务缠身,并且公司还未上市,就已经开始打起了二级市场的“主意”。

估值暴增,申报期取消补流项目

胜科纳米是一家半导体第三方检测分析实验室,主要服务于半导体客户的研发环节,可以为半导体全产业链客户提供样品失效分析、材料分析、可靠性分析等专业、高效的检测实验。

2021年-2023年和2024年1-6月(下称“报告期”),胜科纳米分别实现营业收入16757.75万元、28720.92万元、39398.33万元、18541.8万元,净利润分别为2750.34万元、6558.59万元、9853.85万元、2993.22万元,业绩持续暴增。

几乎同时期,胜科纳米的估值也伴随着业绩开始暴增。

2021年2月,江苏鸢翔、博雅君子兰、泰达恒鼎、永鑫融慧以138.6元/注册资本的价格对胜科纳米进行了增资,投后估值为10.73亿元;2021年12月,毅达服务业、毅达苏州、毅达宁海、经控晟锋、永鑫开拓、博雅君子兰、江苏鸢翔均以34.3元/股的价格对胜科纳米进行了增资,投后估值为15.44亿元。(注:2021年6月,胜科纳米进行了股改);2022年6月,德开元泰、永鑫开拓均以8.26元/股对胜科纳米进行了增资,投后估值为30亿元。(注:2021年12月,胜科纳米存在资本公积转增股本的现象)

也就是说,短短1年零4个月的时间,胜科纳米的估值从10.73亿元暴增至30亿元。

令人疑惑的是,2022年12月,上海真金将其持有胜科纳米的股权转让给了永鑫融畅、同合智芯,转让价格均为6.89元/股,对应公司估值25亿元。在胜科纳米估值暴增的情况下股权“贱卖”的行为,也引发了投资者对于胜科纳米每股股权价格是否公允的质疑。

对此,胜科纳米向钛媒体APP表示,上海真金因基金存续期届满拟转让公司股权退出投资,同合智芯、永鑫融畅看好公司发展前景同意受让相关股权。由于上海真金投资公司的时间较早,考虑到基金投资期限以及股份转让的急迫性,经上海真金与受让方协商一致确定,在公司最近一期德开元泰、永鑫开拓增资价格(对应投后估值30 亿)的基础上进行一定折让,最终按照25亿元估值进行股份转让,不存在上海真金“贱卖”股权的情况。按照股权投资市场惯例,通过股权转让方式获得股权的价格一般低于增资价格,本次股份转让价格系公司前次外部融资投后估值的8.3折左右,具有商业合理性。

钛媒体APP注意到,2022年6月对胜科纳米增资的德开元泰、永鑫开拓来说,这并不是一笔“好生意”。招股说明书显示,胜科纳米此次IPO欲募集29691.46万元,公开发行不超过10%的股权,换言之,若胜科纳米上市成功,其估值或为29.7亿元,低于30亿元。这也意味着,德开元泰、永鑫开拓投资胜科纳米可能是一个赔本买卖。

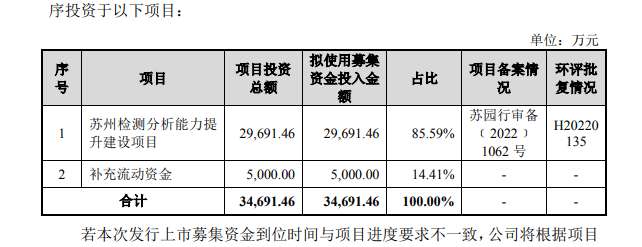

导致上述尴尬局面产生的主要因素皆因胜科纳米“砍了”募投项目所致。据悉,胜科纳米于2023年5月提交的申报稿被上交所受理,其募投项目具体如下:

也就是说,胜科纳米取消了5000万元补充流动资金项目。那么,为何胜科纳米在申报期内突变募投项目?

对此,胜科纳米表示,在审期间,公司自身经营活动现金流量情况仍维持良好水平,2023年全年公司经营活动产生的现金流量净额达到23864.01万元,且公司应收账款周转率亦处于较高水平,商业信用情况也维持优良。基于自身较好的造血能力及债务融资能力,同时也为使募集资金投向进一步聚焦科技创新领域,提升资金使用效率,公司召开董事会审议通过《关于调整公司首次公开发行人民币普通股(A股)股票并在科创板上市募集资金投资项目的议案》,决定取消本次发行募集资金投资项目中的“补充流动资金”项目,新增流动资金需求由公司自筹资金来满足。因此,公司取消募投项目也系基于目前真实的资金规模、经营情况以及募集资金投向等因素进行决策。

实控人债务缠身

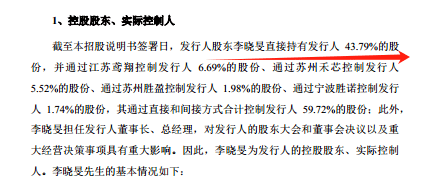

成立于2012年8月的胜科纳米,由李晓旻、付清太、桂慈凤出资设立。截至招股说明书签署日,李晓旻通过直接和间接的方式合计控制胜科纳米59.72%的股权,为公司的实控人。

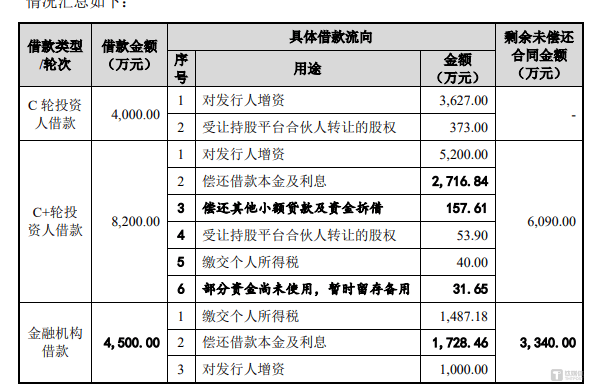

值得一提的是,在胜科纳米多次引入外部投资者时,李晓旻也没“闲着”。公开资料显示,李晓旻曾在胜科纳米C轮、C+轮等融资时,以借款的方式向胜科纳米增资,具体情况如下:

可见,李晓旻合计借款了1.67亿元,其中7000万元的借款是用于对胜科纳米增资,同时上述借款还有9430万元未偿还。

对此,胜科纳米在申报稿中表示,截至2024年8月31日尚未到期的负债合同金额总计为9405万元,应付利息金额合计为754.40万元,而上述待偿还债务,李晓旻未来拟通过自身可支配资金、从公司处领取的薪酬收入、公司进行现金分红所得资金、自有房产变现、由他人代为偿还债务、使用自身信用筹措新的借款等多种方式筹措还款资金,相关还款资金预计能够覆盖李晓旻的还款计划。

从上述表述看,李晓旻偿还计划还较为合理,但是若查询胜科纳米的问询函,上述偿还计划似乎透入着一丝丝猫腻。

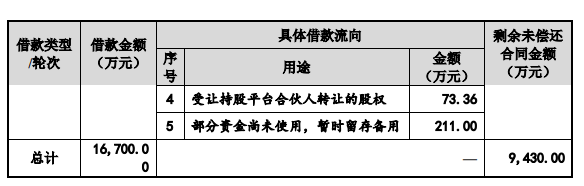

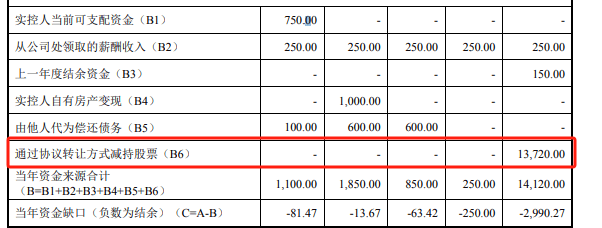

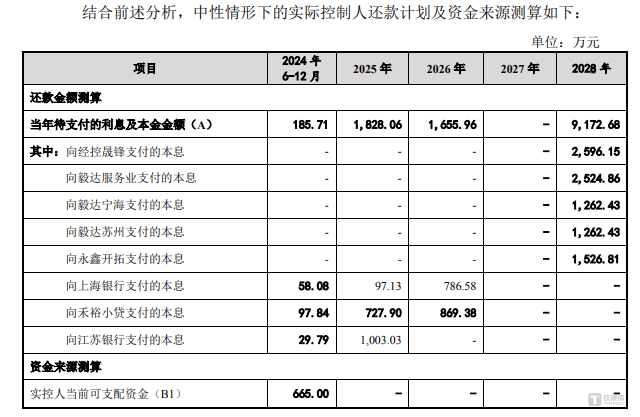

在胜科纳米2023年半年报财务数据更新版的回复函中,公司披露了李晓旻的还款计划及资金来源测算,具体情况如下:

(中性情况)

(不利情况)

在上述预测中,胜科纳米分别给出了中性情况下与不利情况下,李晓旻资金来源的情况,而不论是哪种情况下,通过减持胜科纳米股票是李晓旻最重要的资金来源。

对此,一位业内人士向钛媒体APP表示,一般情况下,企业IPO上市成功,实控人股权的锁定期为36个月,而从还款的时间表看,李晓旻应该是锁定期一过就立马会套现部分股权。

这就不禁令人疑惑,胜科纳米还未上市,为何李晓旻就已经把打起了上市的“主意 ”?

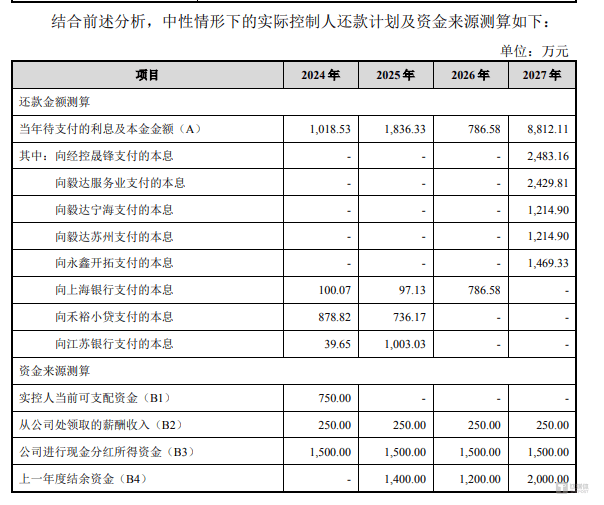

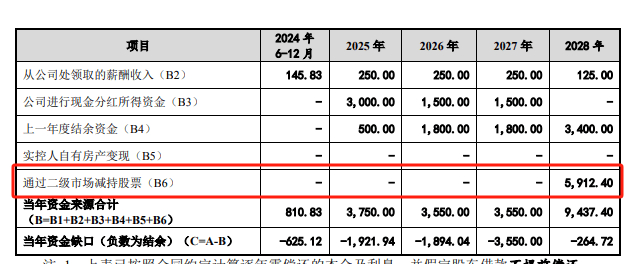

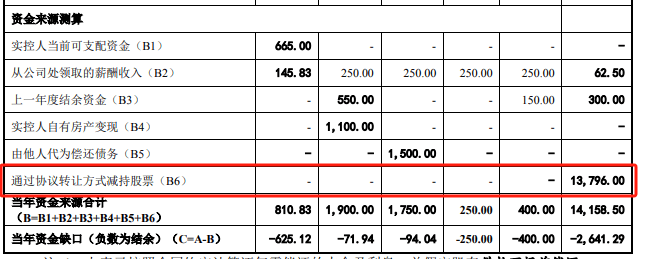

另外,在2023年年报财务数据更新版的回复函中,胜科纳米依旧披露了李晓旻的还款计划及资金来源测算,具体情况如下:

(中性情况)

(不利情况)

卖股票依旧是李晓旻还款的主旋律,并且金额还略有增加。

对此,胜科纳米向钛媒体APP表示,根据相关还款测算,未来其可通过使用当前可支配资金、薪酬收入、公司现金分红款、自有房产变现等多种方式筹措偿还资金,还款资金来源多样、形成依据合理,相关还款资金预计能够覆盖李晓旻先生的还款计划,债务清偿安排与自身偿还能力相匹配。此外,李晓旻及其一致行动人看好公司长期发展前景,为进一步增强投资者信心,李晓旻及其一致行动人已自愿承诺自发行人上市之日起60个月内,不转让或者委托他人管理其直接和间接持有的发行人首次公开发行上市前已发行的股份。因此,实控人李晓旻不存在所谓“IPO锁定期一结束就要减持”的想法,也不存在“还未上市即考虑二级市场减持”的情况。

除了“透支未来”,目前尚在盈利的胜科纳米似乎也成了李晓旻的“提款机”。

招股说明书显示,2022年和2023年,胜科纳米分别现金分红7500万元、3800万元,合计为11300万元。要说明的是,报告期内,胜科纳米合计实现的净利润为22156万元,这也意味着,胜科纳米将近三年半赚到的一半的钱分给了股东,同时,若以李晓旻直接持有43.79%的股权比例计算,近5000万元的现金分红已落入其口袋。

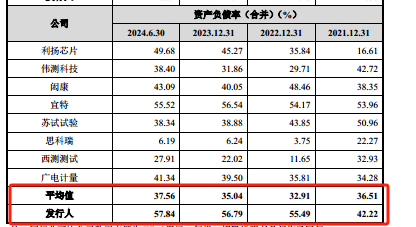

特别要说明的是,报告期内,胜科纳米的资产负债率分别为42.22%、55.49%、56.79%、57.84%,同行可比公司平均值分别为36.51%、32.91%、35.04%、37.56%。也就是说,上述现金分红开始之后,胜科纳米的资产负债率飙升,并至少超过同行均值20个百分点。

对此,胜科纳米向钛媒体APP表示,报告期内公司负债率呈现逐年上升趋势且高于同行业,主要原因系为抢抓市场机遇、完善区域布局、更加及时高效地服务重点客户,近年来公司先后投资建设了南京、福建、深圳、青岛四个子公司,同时持续推进苏州总部中心项目的建设,报告期内公司持续进行固定资产、在建工程的投入,使得长期借款金额逐年增长,同时公司经营规模的扩大使得流动负债规模也有所提高,最终体现为资产负债率的提升。

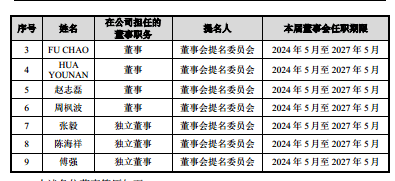

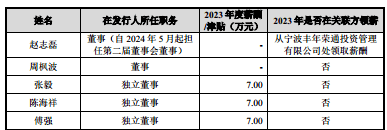

另外,胜科纳米的董事会共有9名成员构成,其中3名为独立董事,具体情况如下:

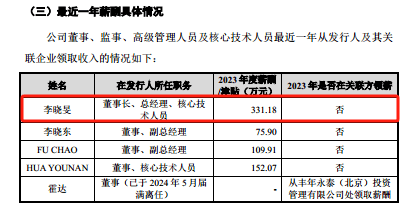

与此同时,上述人员的薪酬情况具体如下:

可见,2023年李晓旻的年薪为331.18万元,剩余6名董事合计的薪酬为358.88万元,也就是说,李晓旻一人的薪酬几乎是其余董事之和。(注:2023年赵志磊、霍达、周枫波未在胜科纳米领取薪酬)

对此,胜科纳米向钛媒体APP表示,李晓旻与其他3名内部董事的薪酬存在金额存在差异,主要原因系李晓旻作为公司的创始人、董事长、总经理及核心技术人员,负责公司的业务发展方向以及重大事项决策,承担了经营管理、商务管理等多重工作职能,且岗位业绩突出,为公司发展作出了重大贡献,系公司灵魂领军人物,其薪酬系按照公司薪酬福利管理制度确定,且综合考量李晓旻的岗位职能、工作贡献、工作年限及起始基本工资确定,因此李晓旻薪酬高于其他内部董事具有合理性。(本文首发于钛媒体 APP,作者|邓皓天)