原创 雅图高新IPO募资用途成谜:8000吨水性涂料产能,谁来买单?

近日雅图高新材料股份有限公司(以下简称“雅图高新”)在北交所的首次公开募股(IPO)审核状态被更新为“已问询”,这标志着雅图高新在距IPO成功又进了一步。

但深读招股书之后,我们发现雅图高新IPO的募资用途令人难以理解,尤其是其8000吨的“水性涂料智能生产线”,要把水性漆卖给谁?要知道,雅图高新2023年水性涂料销量仅有350.14吨。

雅图高新是一家集工业涂料研发、生产、销售及专业技能服务于一体的高新技术企业,主营业务为高性能工业涂料的研发、生产及销售。产品主要应用于汽车修补、汽车内外饰以及涵盖新能源商用车、轨道交通及特种车辆在内的其他工业领域。

公司由冯兆均和冯兆华兄弟二人合计持股 96.50%,为公司的共同实际控制人。

相较于可比公司的状况,雅图高新可谓是逆势增长。

根据招股书中披露2021年至2024年第一季度,公司分别实现营业收入4.49亿元、5.57亿元、6.36亿元、1.57亿元,处于稳步增长状态,公司的主营业务毛利率分别为 31.67%、35.39%、43.50%和 44.55%,毛利率持续增长。但同行业可比公司平均毛利率分别为35.81%、31.47%、33.29%、29.75%。

截止到2024年第一季度末,公司账上货币资金1.99亿元,2024年第一季度经营活动现金流量约为1.63亿元,也未见大额负债需要偿还,现金流充裕。

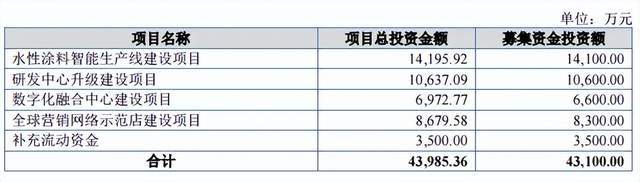

有趣的是,根据招股书显示本次预计融资4.31亿元,其中用于水性涂料智能生产线建设项目为1.41亿元,但是从招股书中我们发现,公司目前水性漆产能为684.25吨,产量最高的2023年为387.92吨,产能利用率仅有56.69%。

据市场研究公司 Market Resarch 发布的《Automotive Refinish Coating》,2022 年全球汽车修补涂料市场规模为 144 亿美元,预计 2030 年将达到 218 亿美元,年均复合增长率约5.32%。据显示,2017 年我国水性汽车修补涂料的消费量占比仅 3%。价格较高、维修成本较高、喷涂难度较大是目前限制水性修补涂料发展的重要原因。相对便宜的油性修补涂料成为主流选择。

以雅图高新的自身水性涂料约25%的产量的复合增长率计算,当前产能也完全能够实现未来2~3年的需求。况且,在行业增速不高的背景下,雅图高新能否维持这一复合增长率还是未知数,一个佐证是:2024年一季度雅图高新的水性涂料产能利用率较2023年整体水平并未提升,还有小幅下滑。

那么雅图高新此次融资建“水性涂料智能生产线”是不是为时过早?除非是,要来一次互联网式的价格战,实现一次高速增长。

但这也站不住脚,根据招股书披露:水性涂料智能生产线建设项目建成后,公司将拥有近 2 万吨油性涂料及超 8000 吨水性涂料的产能,与未来汽车修补市场中油性和水性涂料共存,水性涂料发展快于油性涂料的行业发展趋势相适应。

8000吨的产能,较当前产能增加了十几倍,如果以产量25%的复合增长率计算,8000吨产能达到100%利用率需要约14年,但产量与销量挂钩,有几个公司能在14年的时间周期里实现25%的复合增长率呢?除非,政策面的大变化给水性涂料来一次历史性的助攻,难道雅图高新已经预测到了这一天?不知道。

雅图高新也在招股书中做了风险提示:募集资金投资项目建成达产后,如果市场需求发生重大不利变化,或公司市场开拓未能达到预期效果,导致销售不能完全消化水性涂料的产能,水性涂料产能将面临闲置。另外,由于募集资金投入形成的固定资产折旧、无形资产摊销及相关费用的增加,若项目达产或实施后公司未能达到预期销售水平,公司未来整体利润水平将受到不利影响。

另外,此次融资中有3500万元用于日后的补充流动资金,但据招股书中披露2024 年 6 月 8 日,公司股东大会审议通过了《关于 2023 年度利润分配预案的议案》,向全体股东按持股比例分配现金股利 3,368.42 万元。目前上述股利分配已实施完毕,这也是2021年~2023年间其进行的唯一一次现金分红,约占2023年归母净利润总额的29%。

这顿操作也是很谜,一面要补充流动资金,一面又在IPO前进行现金分红,二者金额又十分接近,分红给了谁?上文已经说了冯氏兄弟二人合计持股 96.50%。

如果IPO之后雅图高新的分红比例也可以保持在29%左右,也不失为一个好的投资标的。

只是,那8000吨的产能,究竟由谁来承接?