文远知行重启美国IPO:去年亏损近20亿,今年仍无止血迹象

据路透社报道,中国自动驾驶科技公司文远知行(WeRide)近日再次启动其在美国的首次公开募股(IPO),计划在纳斯达克市场挂牌。

此次IPO预计发售650万股美国存托股票(ADS),发行价区间定于每股15.5美元至18.5美元。根据这一价格范围,文远知行的募资额最高可达1.194亿美元。此外,公司还与特定投资者达成定向增发股票协议,筹集额外3.205亿美元,使得总募资额预期超过4亿美元。

文远知行递交的招股书

文远知行于2017年成立于硅谷,后总部搬迁至广州,于2019年在广州推出自动驾驶出租车服务。自成立以来,公司已获得包括雷诺日产三菱联盟基金、广汽集团以及IDG资本等多家投资方的支持。据最新招股书显示,文远知行的主要股东包括上述风险投资基金以及其他一些重要合作伙伴。

此次IPO将是自2021年滴滴以来中国公司在美国最大的IPO之一,并且是今年以来第二家在美寻求上市的大型中国公司。

文远知行递交的招股书显示:公司收入主要来自 L4 自动驾驶车辆销售以及提供 L4 自动驾驶和高级驾驶辅助系统(ADAS)服务,如与广汽集团、宇通集团合作的自动驾驶项目。

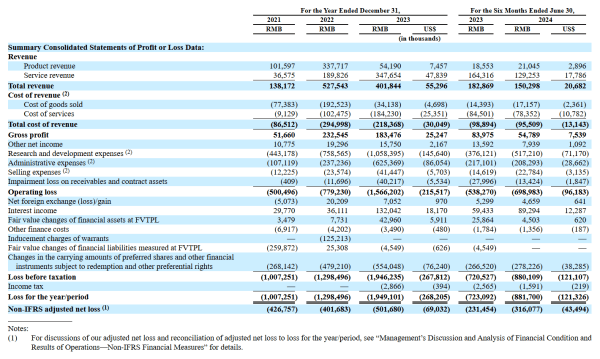

2021年至2023年间,文远知行总收入分别为1.38亿、5.28亿和4.02亿人民币,净亏损分别为10.07亿、12.99亿、19.49亿人民币。

文远知行在招股书中解释称,公司亏损的原因主要是高额的研发投入,目前自动驾驶技术仍处于发展和不断完善阶段,需要持续投入大量资金用于技术研发。2021至2023年,文远知行的研发费用分别为4.43亿元、7.59亿元和10.58亿元。

文远知行的财务情况

而从今年业绩来看,文远知行在收入下滑的同时,亏损还在扩大。2024年上半年,文远知行的营收为1.5亿元,同比减少17.8%;净亏损为8.82亿元,同比扩大7.82%;调整后净亏损3.16亿元,同比扩大36.6%。

尽管公司目前尚未实现盈利,但其在自动驾驶领域的持续投入和收入增长显示了良好的发展潜力。此次IPO的主要承销商为摩根士丹利、摩根大通和中金公司,公司计划通过这次公开发售,进一步提升其在全球自动驾驶领域的竞争力和品牌影响力。