海谱润斯冲刺IPO:收入极其依赖京东方,王家恒“套现”3400万元

近日,长春海谱润斯科技股份有限公司(下称“海谱润斯”)在深交所的IPO状态显示为“中止”,原因是申请文件中记录的财务资料已过有效期,需要补充提交。

据招股书介绍,海谱润斯是一家主要从事于OLED蒸镀材料技术研发、生产、销售和提纯服务的企业,上市申请于2023年4月4日获创业板受理,但10天后便被抽中了现场检查,因信披不全面、数据不准确等问题遭到了监管部门的批评。

即便海润普斯对深交所的两轮问询进行了回复,但市场仍对其股权代持、单一大客户依赖、费用核算准确性等问题持质疑态度,来自深交所的第三轮审核问询函也已于2024年8月12日发出,有待海润普斯予以解答。

一、存在多次股权代持行为

海谱润斯的前身长春海谱润斯科技有限公司成立于2015年5月,由李晓华、郭建华共同出资设立,注册资本为1000万元。彼时,实控人李晓华委托郭建华代为持有海谱润斯19%的股权。

值得注意的是,郭建华实缴的490万元海谱润斯注册资本中,190万元为代替李晓华缴纳,300万元为李晓华赠与郭建华用于实缴出资。换句话说,海谱润斯成立之初的注册资本,实际由李晓华一人出缴。

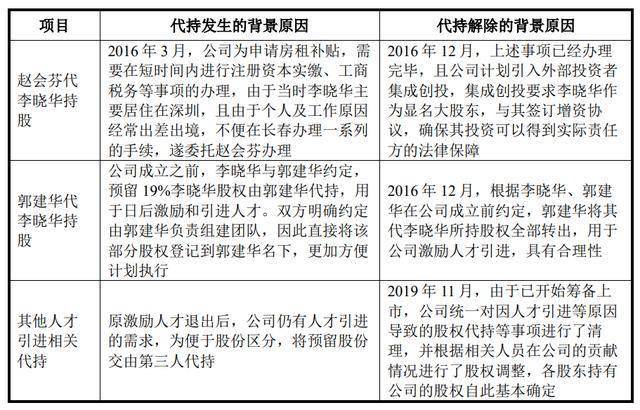

2016年3月,海谱润斯财务总监赵会芬代李晓华缴纳出资510万元,并形成赵会芬代李晓华持有51%股权。几个月后,外部股东集成创投基于规范性考虑,要求解除赵会芬的代持股权,而郭建平的代持股权直至2019年才解除。

深交所对上述代持情形相当重视,两度要求海谱润斯说明李晓华委托郭建华、赵会芬代持股权的具体原因,以及该公司成立之初李晓华是否存在不适合担任股东的情况、是否存在规避相关法律法规的情况。

海谱润斯解释称,成立初期李晓华部分股权由郭建华代持,主要二者约定因该部分股权主要用于日后激励和引进人才,而郭建华负责公司内部人才团队建设。另一方面,郭建华常年居住长春,更便于办理工商变更登记。

赵会芬的代持情形则主要由于海谱润斯彼时为申请房租补贴,需在短时间内进行注册资本实缴、工商税务等事项的办理,而李晓华由于工作、生活地点限制,不便在长春办理响应手续,遂委托赵会芬办理,不存在规避相关法律法规的情况。

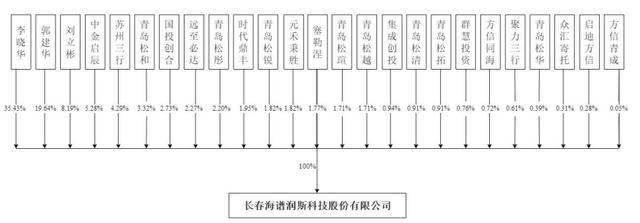

截至本次IPO前,李晓华直接持有海谱润斯35.43%的股份,并通过群慧投资、塞勒涅间接持股0.52%。李晓华共计持有海谱润斯35.94%的股份,为该公司的第一大股东及控股股东。

与此同时,海谱润斯董事、总经理郭建华持股19.64%,刘立彬持股8.19%,中金启辰持股5.28%,苏州三行持股4.29%,青岛松和持股3.32%,国投创合持股2.73%,远至必达持股2.20%,时代鼎丰、青岛松彤、元禾秉胜等亦是该公司股东。

二、收入十分依赖京东方

招股书显示,海谱润斯2021至2023年分别实现营收2.07亿元、2.96亿元和3.49亿元,复合年增长率为29.91%,其中2022年的收入增长较快,增速达到43.28%,主要是回收料提纯业务和无机材料业务的销售收入增长所致。

报告期同期,海谱润斯的净利润分别为4544.40万元、8474.12万元和1.02亿元,复合年增长率为49.67%;其扣非后净利润亦由2021年的4400.49万元增长至2022年的8227.84万元,并进一步增至2023年的9434.48万元。

海谱润斯之所以能够快速在市场上立足,其合作商京东方(000725.SZ)功不可没。成立之初,海谱润斯就看中了京东方在OLED面板领域的市场地位,将其列为重点客户,运用有限的资源围绕京东方进行研发、送样活动。

梳理时间线可知,海谱润斯仅成立一个月便与京东方供应链、开发部建立联系,并于2016年7月通过了供应商验证,验证周期仅花费13个月。一年后,海谱润斯进入京东方的六世代柔性OLED面板产线供应链,占据领先优势。

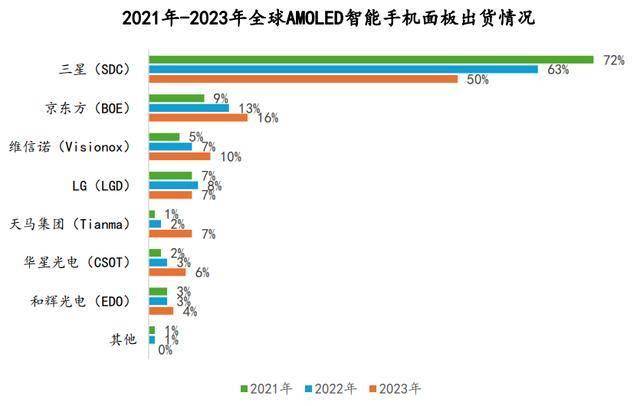

京东方供应商的名号,很快为海谱润斯吸引了更多业内客户,目前该公司已与天马集团、华星光电、和辉光电等多家国内知名OLED面板企业建立了稳定合作关系,还为华为、荣耀等移动设备品牌提供OLED蒸镀材料。

时至今日,海谱润斯与京东方的销售关系仍然相当密切,报告期内海谱润斯来自京东方的销售金额分别为1.82亿元、2.61亿元和3.14亿元,占其总销售金额的比例高达87.84%、88.21%和90.12%,京东方为海谱润斯的核心大客户。

大客户依存症,无疑将对企业的持续发展和抗风险能力产生不利影响。正因如此,深交所要求海谱润斯结合现实因素,说明其单一依赖的局面是否将长期存在,以及此类现象不构成重大不利影响的依据。

海谱润斯在回复函中表示,依据新材料对应客户开发的先后顺序,京东方的新材料验证及量产进度通常早于其他客户,在未来一段时间内,该公司销售单一依赖京东方的情形仍将存在并持续。

不过,海谱润斯对京东方的发展前景持乐观态度,认为后者OLED面板销售规模呈良好的增长态势,在全球OLED面板市场中具备竞争力,覆盖的终端品牌较为全面,并不会对其持续经营能力产生重大不利影响。

三、前客户高管高额套现离场

但需要指出的是,海谱润斯与京东方的利益关联,或许远不止业务往来那么简单。2016年12月,赵凤代王家恒按照1元/注册资本受让郭建华、李晓华持有的海谱润斯7%股权,且转让协议中并未约定付款期限。

王家恒于2019年9月补缴70万元股权转让款后,将其持有海谱润斯360.43万股,以3497万元的价格转让给苏州三行智祺创业投资合伙企业(有限合伙)等五家投资基金,且上述五家投资基金为王家恒自行引入。

据此计算,此番操作帮助王家恒在短短三年内获得了超3400万元的收益。而王家恒恰恰是京东方的前高管,曾任京东方董事、联席COO,负责显示器业务的运营工作,于2015年10月离职,代王家恒持股的赵凤为其配偶之姐。

曾在大客户内部任职的高级管理人员以低价入股、高价套现离场,不免让人怀疑股权转让的合理性。深交所也对此事提出了质疑,要求海谱润斯说明王家恒通过代持方式取得其股份且未实缴款项的原因,是否存在商业贿赂、利益输送。

海谱润斯对此持坚决否认态度,表示其联系王家恒时后者已离开京东方,主要负责北京芯动能投资管理有限公司(下称“芯动能”)的投资业务,虽然其当时未得到芯动能等专业投资机构的认可,但王家恒本人愿意提供融资相关的帮助。

王家恒入股时相关转让协议未约定付款期限,且作价较低,主要是股权转让方李晓华、郭建华认为海谱润斯处于初创期间,收入规模极小,基本不盈利,且对应股权转让价款金额较小,系基于公司市场价值等因素的综合考量。

海谱润斯补充称,与王家恒同期入股海谱润斯的其他受让人,如汤伟、凌世道、赵伟、王寰,亦未及时缴纳转让款项。因此,上述情况系海谱润斯的发展阶段决定,并经过转让股东协商确定,并非针对王家恒个人的特殊安排。

时间来到2019年,部分看好海谱润斯发展的投资者因未能得到增资额度,转而与原有股东协商,希望其出让部分存量股份。王家恒考虑其入股成本较低,公司上市的周期较长且上市后存在锁定期限,决定向外部投资者出让其全部股份。

综上所述,海谱润斯认为王家恒不具备为其取得京东方供货资质的能力,且通过代持方式取得其股份且未实缴款项具有合理性,不存在商业贿赂情形。海谱润斯进入京东方供应链体系,也是自主通过市场竞争方式获取客户资源的结果。