急等6亿IPO补流资金续命,飞骧科技能熬到黎明吗?

出品|天下财道 煜明

监管层对IPO审核越来越“火眼金睛”。今年前三季度科创板IPO仅放行9家,较去年同期的62家下降85%。

在此背景下,飞骧科技对上交所第二轮问询函进行了回复。

(来源:上交所官网)

飞骧科技的目标是在上交所科创板上市,但由于科创属性存疑,3年累计亏损近9亿元,募资额中6亿元拟补充流动资金等问题备受市场关注。

飞骧科技究竟是一家怎样的企业?为何这么缺钱?未来出路何在呢?

扭亏难度大

飞骧科技全称是深圳飞骧科技股份有限公司,成立于2015年5月,主营业务为射频前端芯片的研发、设计及销售。

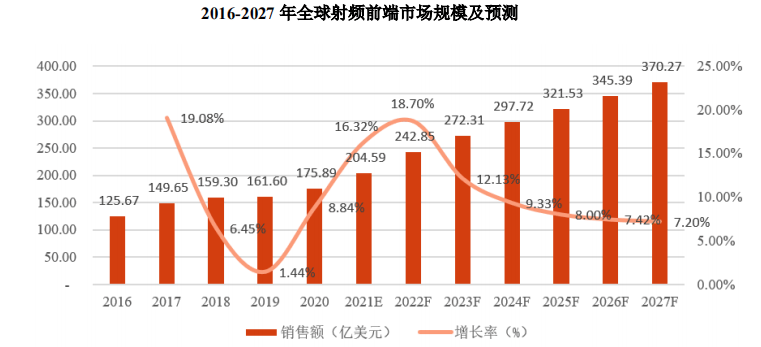

近些年来,受益于5G手机出货量的迅速增长,射频前端市场处于快速增长期。

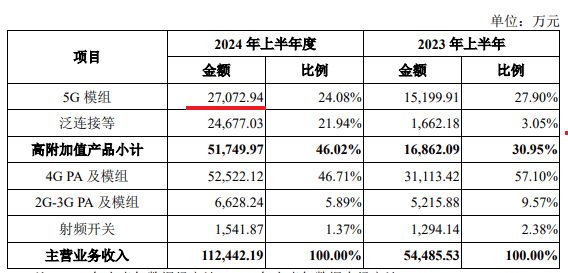

(来源:飞骧科技招股书)

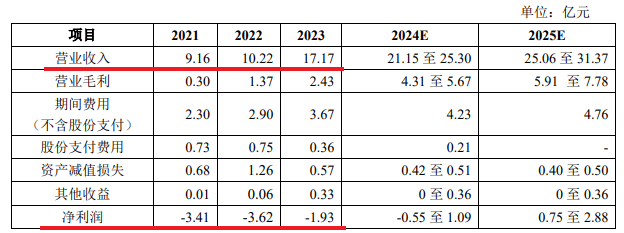

然而,面对如此市场前景,飞骧科技却已连续亏损多年。

2021年至2023年,飞骧科技营收分别约为9亿元、10亿元、17亿元;同期归母净利润分别亏损约3亿元、4亿元、2亿元。

3年累计亏损近9亿元。

(来源:公司公告)

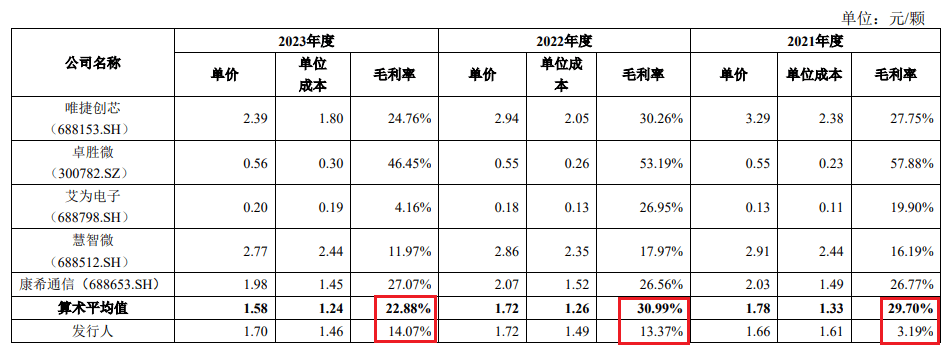

同时,飞骧科技的毛利率水平也令投资人担忧。

毛利率是评估企业盈利的重要指标,当企业毛利率较低时,会对净利润造成较大影响。

报告期内,骧科技综合毛利率显著低于国内可比公司均值。

若飞骧科技未来毛利率仍较低,可能进一步影响净利润,甚至导致亏损进一步扩大。

(来源:公司公告)

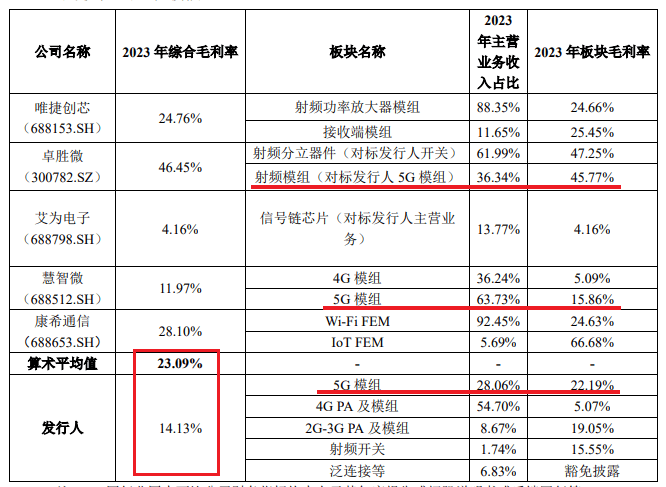

对此,飞骧科技在回复函中表示,报告期内,产品结构差异系造成发行人与同行业可比公司的销售价格和单位成本差异较大的主要原因,亦是发行人与同行业可比公司毛利率存在差异的重要原因。

(来源:公司公告)

换句话说,飞骧科技高毛利率产品(比如5G模组),营收占比较低。

(来源:公司公告)

此外,飞骧科技还面临存货金额较大及跌价金额持续上升的风险。

尽管持续亏损额较大,飞骧科技乐观地预计2024年将扭亏为盈。

其实现条件包括5G模组收入超过9亿元,毛利率为35%-38%。

然而,公司2024年上半年5G模组收入还不到3亿元,这意味着下半年至少要收入6亿多元,才有望扭亏,难度着实不小。

(来源:公司公告)

(来源:公司公告)

难度更大的是提升毛利率。

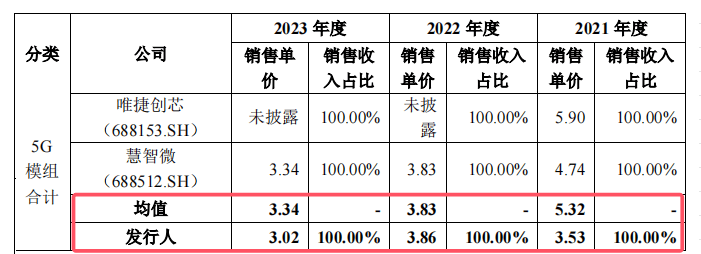

数据显示,2021-2023年,飞骧科技5G模组毛利率分别约为28%、30%、22%,整体呈下降趋势。且同期公司5G模组产品的销售单价也逐年下滑。

(来源:公司公告)

随着智能手机等移动设备市场的逐渐饱和,射频芯片行业面临的竞争可能会进一步加剧。飞骧科技的技术和产品创新能否支撑收入高增长,有待时间验证。

飞骧科技似乎对此也有心理准备,公司在招股书中表示,若公司所处射频前端芯片行业发展低于预期,或市场竞争进一步加剧,或公司客户开拓不利、5G产品业绩不及预期,则公司业务发展可能不达预期,无法形成规模效应并实现盈利,公司面临持续亏损和未弥补亏损进一步扩大的风险。

科创疑点多

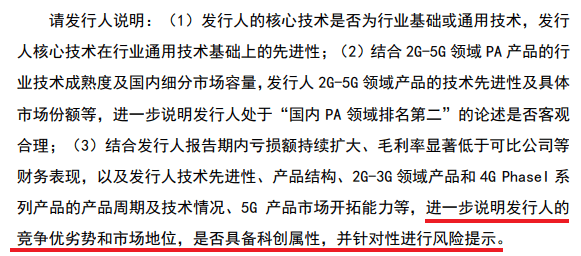

科创板虽未将企业盈利作为硬性门槛,但是否符合科创属性却是关注焦点。

飞骧科技存在产品主要应用于中低端手机;低集成度PA的收入占比在2.83%至15.94%;市场需求萎缩的2G-3G产品收入占比合计较高等问题。

因此被上交所要求说明“竞争优劣势和市场地位,以及是否具备科创属性”。

(来源:公司公告)

飞骧科技的回复是,公司在研发投入和研发人员占比等方面符合科创属性。

但看一家企业的科创属性,要从更多方面着眼。至少飞骧科技需要改进的方面,仍有不少。

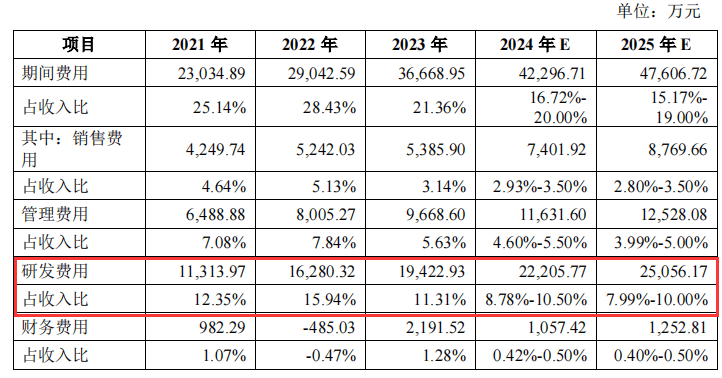

首先,飞骧科技的研发费用率近两三年总体呈下滑趋势。

2022年至2023年,公司的研发费用率分别约为16%、11%。而且,预计2024年、2025年该比例还将进一步降低。

(来源:公司公告)

招股书显示,射频前端行业具有产品迭代速度较快、产品验证周期较长、市场竞争格局复杂多变等特点。

在此背景下,为何飞骧科技的研发投入比例会逐年降低?公司又如何保持研发能力?

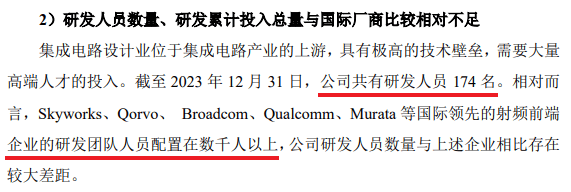

其次,与同业相比,飞骧科技研发人员数量明显偏少。

Skyworks、Qorvo等国际领先的射频前端企业研发团队人员配置均在数千人以上。

而2023年末飞骧科技研发人员数量仅为174名。

(来源:公司公告)

第三,飞骧科技营收规模与业内头部企业相比差异巨大。

飞骧科技2023年营业收入约17亿元,同行业知名国际厂商同期营收规模在数十亿美元至数百亿美元之间,前者只是后者大约1/10左右。

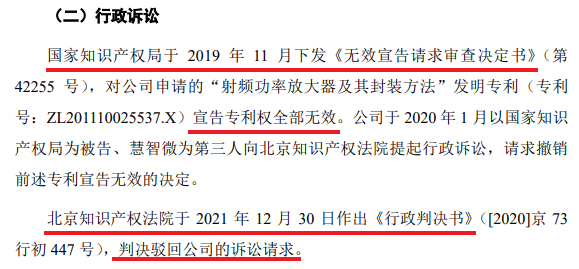

此外,飞骧科技还存在技术专利被认定无效的情况。

2019年5月,飞骧科技以慧智微产品侵害其发明专利为由,提起专利侵权诉讼。

同年11月,国家知识产权局下发《无效宣告请求审查决定书》,宣布飞骧科技申请的“射频功率放大器及其封装方法”发明专利全部无效。

飞骧科技因不服该认定向北京知识产权法院提起诉讼,但诉讼请求被驳回。

(来源:公司招股书)

实控人负债

据招股书显示,飞骧科技实控人为龙华,其本人及其控制的上海上骧、上海辛翔、斐振电子等公司合计持有飞骧科技约25%股份;通过特别表决权的设置,龙华合计控制了飞骧科技约65%的表决权。

资料显示,龙华拥有清华大学和加州理工学院双硕士学位,曾先后在多家芯片企业从事无线射频产品研发工作。

但是,在飞骧科技的前身——飞骧有限2015年成立时,实控人则为潘清寿,持有公司48%的股权。彼时龙华控制的上海辛翔和斐振电子共计持有公司20%股权。

在随后四年,飞骧科技经营规模较小且发展缓慢。

截至2019年6月末,公司净资产为-2479万元,其中货币资金余额仅为961万元,资产负债率超过100%。并且在多轮融资中与外部投资者签订了业绩对赌条款,面临较大的业绩压力。

(来源:公司公告)

潘清寿看上去对公司未来发展信心不足,最终放弃了控制权。在IPO之前,飞骧科技先后经历了令人眼花缭乱的14次增资和5次股权转让。

2019年8月,龙华通过股权转让从潘清寿手中接过公司的控制权。

但是,为支付7764万元的股权转让款,龙华背负了巨额债务。

据公司公告显示,龙华直接或间接负债本金合计为6897万元,每年需支付利息高达数百万元。

(来源:公司公告)

有业内人士向《天下财道》分析说,对于任何一家公司来说,实控人背负巨额债务都不是一个好现象,它可能会带来以下不利影响:

——股权稳定性受威胁。如果实控人无法按时偿还债务,债权人可能会要求冻结、拍卖其持有的公司股权,导致公司股权结构发生变化。

——资金占用风险。在某些情况下,实控人为了偿还个人债务,可能会占用公司的资金或利用公司的资源为自己的债务提供担保,从而损害公司和其他股东的利益。

——投资者信心下降。可能会引发投资者对公司财务状况和未来发展的担忧,导致投资者信心下降。

此外,由于持续亏损,飞骧科技经营活动产生的现金流量净额已多年为负。2021-2023年,该数据分别约为-7亿元、-2亿元、-4亿元。

飞骧科技在招股书中表示,如未来公司经营活动现金流量净额为负的情况不能得到有效改善,且公司未能通过其他渠道筹集资金补充营运资金,将对公司的经营发展产生不利影响。

这不是一个好信号。很多企业就是因为资金链过于紧张,倒在上市前夜,或撤销上市申请,或被监管层否决。

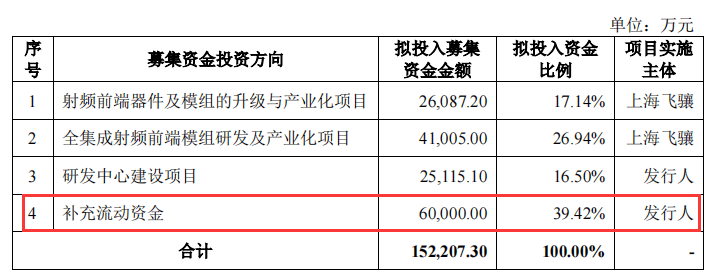

飞骧科技本次IPO拟募资约15亿元,其中6亿元将用来补充流动资金,占拟募资额近40%。这种急切盼望IPO解困的眼神,引起诸多媒体关注。

(来源:公司招股书)

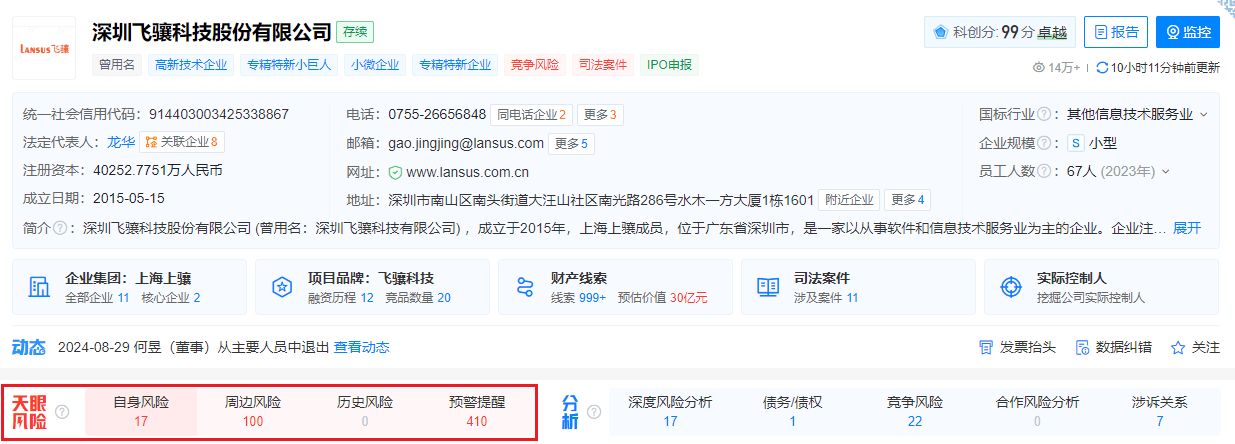

天眼查显示,飞骧科技周边风险达到100条,多与其股东相关。

飞骧科技最终能在科创板上市吗?公司何时能扭亏为盈?这样的公司即使上市,又能给投资人带来多大回报?《天下财道》将持续关注。