英伟达季报大超预期,关注通信ETF(515880)、半导体设备ETF(159516)

11月20日算力板块成交活跃,但通信ETF高开低走,收涨0.5%。总体仍在消化筹码结构。

资料来源:wind

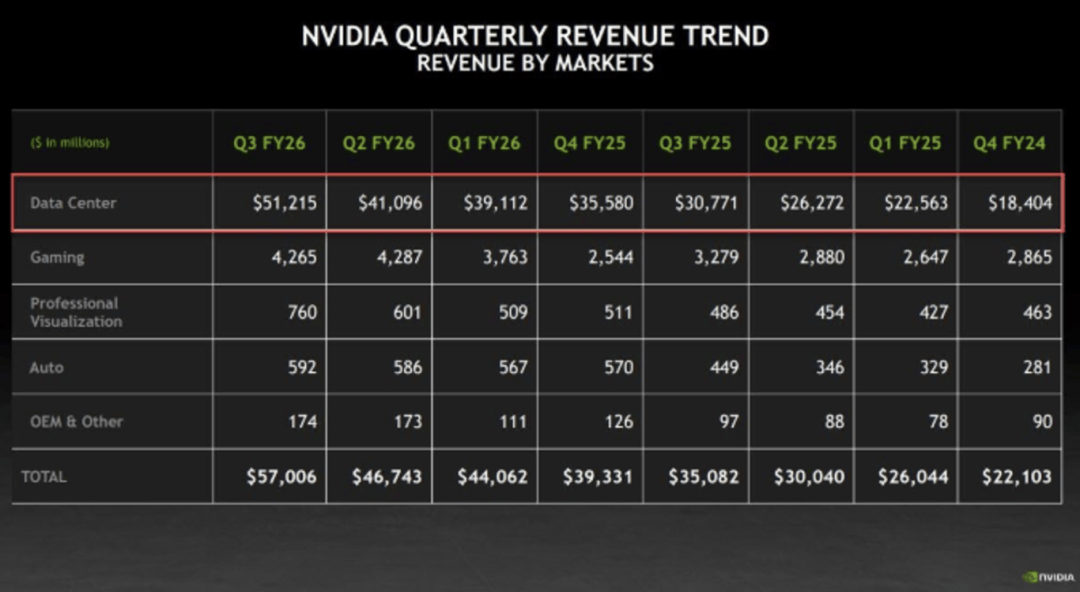

消息面上,刺激主要为英伟达季报。英伟达FY26Q3营收570亿美元,yoy+62%,qoq+22%。此前指引52.94B-55.08B,市场预期554亿美元。数据中心营收512亿美元,也高出了市场预期的497亿美元。从业绩指引看,英伟达的四季度营收指引区间中值650亿美元计算,英伟达预计的四季度营收将再创单季新高,较分析师预期中值高将近5%,预计将同比增长逾65%。

资料来源:英伟达

此外,近日谷歌Gemini3消息持续发酵,实力几乎霸榜。Gemini 3 Pro在几乎所有主流 AI 基准测试中均显著超越了前代模型Gemini 2.5 Pro。Gemini 3 Pro 在Humanity’s Last Exam、GPQA Diamond基准上展示了博士级的推理能力。它还在数学方面的MathArena Apex 上达到了 23.4% 的最新 SOTA 水平。

资料来源:机器之心

存储方面,据CFM闪存市场数据,近日Flash Wafer价格暂时不变,DDR颗粒继续上调价格。随着DDR4资源价格水涨船高,渠道厂商跟随成本上扬不断调涨DDR4内存条价格,涨价效应传导下,部分内存条的线下渠道和线上零售价格累计翻倍增长。此外,据称为了降低AI服务器的耗电量,英伟达近期决定将服务器使用的内存从通常用于服务器的DDR5(第5代双倍数据速率同步动态随机存取内存),改为LPDDR5X。这可能引起旧世代产品的涨价。

资料来源:CFM闪存市场

从Q3末基金持仓看,电子、通信板块存在超配。2025Q3基金重仓持股中电子板块市值占比为26.4%,环比2025Q2增加7.08pct;从行业超配比例来看,2025Q3电子行业超配比例为11.7%。筹码结构较为复杂。通信方面,总体仍处于超配状态。

资料来源:长江证券

展望后市,产业端AI的产业趋势仍然未见明显风险,资本开支仍有增长空间。明年的相关零配件尤其是高端产品空间较大,光模块等成长趋势良好,我们依然看好AI的中长期趋势。大家可持续保持关注通信ETF(515880)、半导体设备ETF(159516)等核心产品逢低布局机会。但是,在当前电子、通信行业存在一定超配背景之下,叠加年末部分机构或有回笼资金需求,短期仍或维持震荡,我们提醒大家需注意追高风险,分仓配置、分批定投等策略或许更佳。

风险提示:

投资人应当充分了解基金定期定额投资和零存整取等储蓄方式的区别。定期定额投资是引导投资人进行长期投资、平均投资成本的一种简单易行的投资方式。但是定期定额投资并不能规避基金投资所固有的风险,不能保证投资人获得收益,也不是替代储蓄的等效理财方式。

无论是股票ETF/LOF基金,都是属于较高预期风险和预期收益的证券投资基金品种,其预期收益及预期风险水平高于混合型基金、债券型基金和货币市场基金。

基金资产投资于科创板和创业板股票,会面临因投资标的、市场制度以及交易规则等差异带来的特有风险,提请投资者注意。

板块/基金短期涨跌幅列示仅作为文章分析观点之辅助材料,仅供参考,不构成对基金业绩的保证。

文中提及个股短期业绩仅供参考,不构成股票推荐,也不构成对基金业绩的预测和保证。

以上观点仅供参考,不构成投资建议或承诺。如需购买相关基金产品,请您关注投资者适当性管理相关规定、提前做好风险测评,并根据您自身的风险承受能力购买与之相匹配的风险等级的基金产品。基金有风险,投资需谨慎。

每日经济新闻