第一次IPO终止!友升股份募资额增加三倍!超过总资产!产能利用率还降……

星标★IPO日报精彩文章第一时间推送

一家铝合金汽车零部件制造商再次踏上IPO的征程。

2021年,上海友升铝业股份有限公司(下称“友升股份”)第一次冲击IPO,后于2022年终止。

2024年以来,证监会明确表示将加强对IPO企业的监管力度,企业不能一撤了之。对于友升股份来说,第二次IPO或许将面对更加严格的审查,如果再度遭遇审查压力,撤回申请不仅无法逃避监管,还可能面临更严厉的追责。

但近年来,扩产不止的友升股份,面临着收入增速放缓、下游需求滑坡的风险,其是否能够通过严格审查?

来源:张力

募资额增长三倍

往前追溯,友升股份诞生于中外合资企业兴起的浪潮。1992年,徐泾工业公司和友升太平洋美国共同出资了友升有限。2020年9月,公司整体变更为股份有限公司,友升股份也不再是中外合资的公司。

从业务上来看,经过多年发展,友升股份从最初的一家工业铝型材生产商,逐步转型为铝合金汽车零部件制造商。如今,公司产品线覆盖门槛梁、电池托盘、保险杠和副车架等,主要服务于快速发展的新能源汽车市场。

值得注意的是,此次为友升股份第二次冲击沪市主板上市。

早在2021年6月,友升股份就于上交所主板递交上市招股书。首次冲刺IPO,友升股份拟募集6.33亿元,用于年产800万套高端铝合金汽车零部件(一期)和补充流动资金。但是,2022年7月,友升股份的上市审查突然终止。

对于首次IPO撤回的原因,友升股份在问询函回复中称,公司急需筹集资金扩充产能,出于战略发展考虑,拟通过增资扩股形式进行融资,完成产能布局。据悉,友升股份已于2022年完成增资扩股,募得资金3.7亿元。

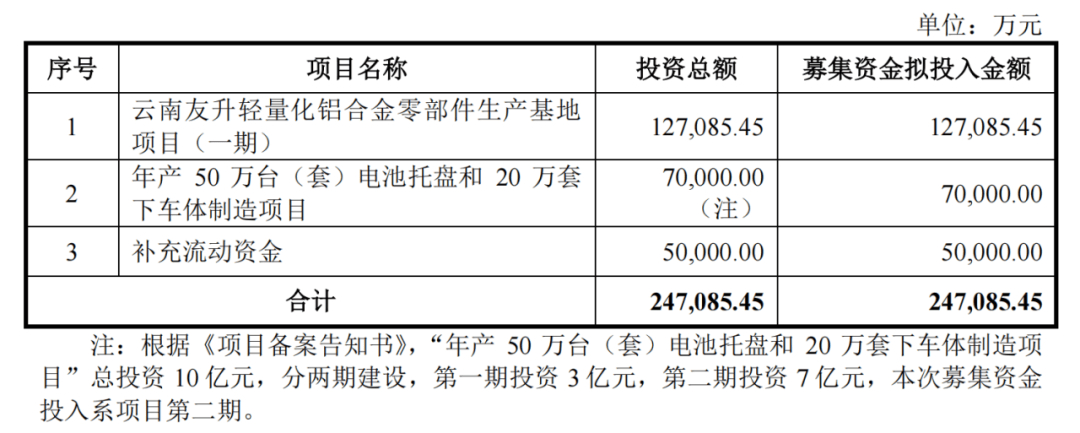

一年多后的2023年12月,友升股份带着增长近三倍的募资目标,又一次向上交所主板发起冲击,拟募集资金24.7亿元。

值得注意的是,此次募资金额甚至超过友升股份的公司总资产。截至2022年期末,公司总资产为24.16亿元。

也就是说,公司即将再募一个“自己”。

值得注意的是,募资项目中,除了补充流动资金的5亿元外,其他资金均投入项目建设。

为了扩大产能,友升股份已经进行了大量设备投入,并且在招股书中坦言,“随着新能源汽车的快速发展,需求不断增加,公司2022年进一步加大了设备投入,产能不断增加,产能处于不断爬坡阶段,产能利用率有所下降”。事实上,其产能利率也从2020年的93.89%下降至2023年上半年的86.27%。

那么,募资项目中的大规模扩产是否真的有必要?

收入增速大幅放缓

尽管新能源汽车零部件市场前景广阔,但竞争也日益激烈,市场增速放缓使得企业面临更大的经营压力。据中汽协数据,2020年—2022年,国内新能源汽车销量年复合增长率达124.46%。但2023年,增速大幅放缓至37.9%,市场增速减缓使得企业面临更大的经营压力。这一压力也传导到了供应商的业绩上。

作为一家为新能源汽车提供零部件的铝合金汽车零部件制造商,招股书显示,友升股份与多家新能源汽车整车厂商达成合作,客户包括特斯拉、蔚来汽车、北汽新能源、吉利集团等。其主要产品已覆盖行业内主流的新能源车型如特斯拉Model 3和Model Y、广汽埃安系列、蔚来ES/EC/ET系列、北汽新能源极狐阿尔法系列等。

与新能源汽车整车厂商和一级汽车零部件厂商的合作,使得友升股份营收净利得以增长。

招股书显示,2020年—2022年(下称“报告期”),友升股份营业收入分别是8.11亿元、15.11亿元、23.50亿元;归母净利润分别为0.56亿元、1.29亿元、2.33亿元。

而2023年1月—9月,友升股份的营业收入的增长幅度相比前几年大幅下滑,这一趋势同样反映了市场竞争加剧和增速放缓的现实。具体来看,友升股份2023年前9个月的营业收入同比提高21.66%,远低于2021年和2022年增长幅度。

同时,友升股份的现金流状况也不容乐观。报告期内,公司经营活动产生的现金流量净额分别为-1361.38万元、-6993.74万元、4911.60万元,2020年及2021年均为负值。同期,公司归母净利润为0.56亿元及1.29亿元。账面盈利,现金流为负,净利润和现金流之间的巨大差距,友升股份的净利润“含金量”或许需要打个问号。

事实上,2020年—2022年及2023年上半年,友升股份应收账款占流动资金的比例较高,分别为56.51%、55.13%、42.87%及50.43%。

另一方面,报告期内,特斯拉、蔚来等知名车企对公司业绩贡献加深,未来倘若这些客户需求下滑,将对友升股份的业绩产生不利影响。

据招股书,2020年—2022年及2023年上半年,公司对前五大客户的销售收入分别为4.03亿元、7.35亿元、12.35亿元和6.72亿元,占公司营业收入的比例分别为49.72%、48.63%、52.55%和57.67%,客户集中度较高。

END

记者杨雪婷

校对 佘诗婕

编辑 吴鸣洲

更多精彩

1 |

千亿巨头没落路 |

2 |

退休后创业!66岁冲IPO!曹德旺妹妹舞动资本市场! |

3 |

太罕见!IPO募资全部用来还债! |

4 |

惊不惊喜?意不意外?全球IPO最活跃的竟是它! |

IPO日报

◁长按识别二维码|关注我们

IPO日报是《国际金融报》旗下新媒体,对平台刊载内容享有著作权。

按下“分享”,给我一点动力吧

别急,点个“在看”再走