黄金破4000,为何再创历史新高?

一场席卷全球的避险浪潮,正在将贵金属市场推向“沸腾”的顶点。

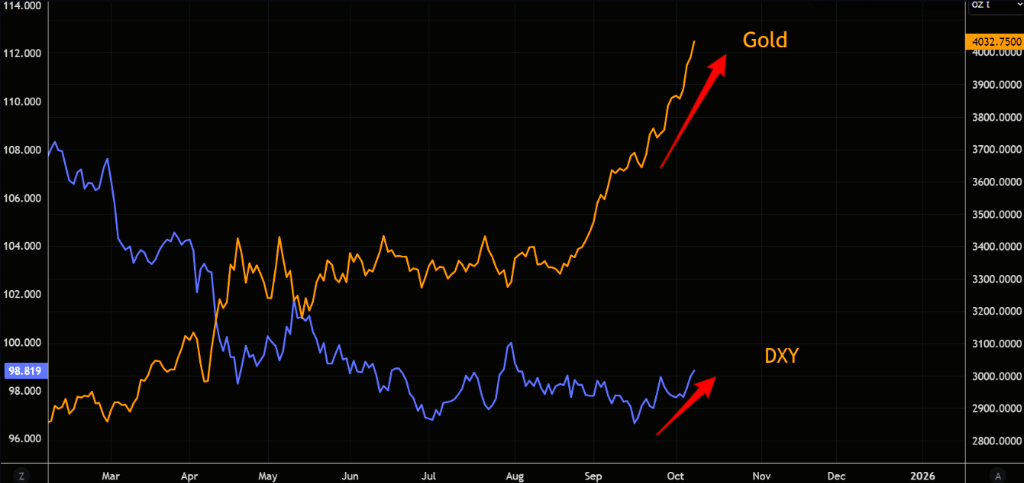

在全球多重风险因素叠加下,黄金价格突破每盎司4000美元的历史性关口,年内涨幅已达54%。

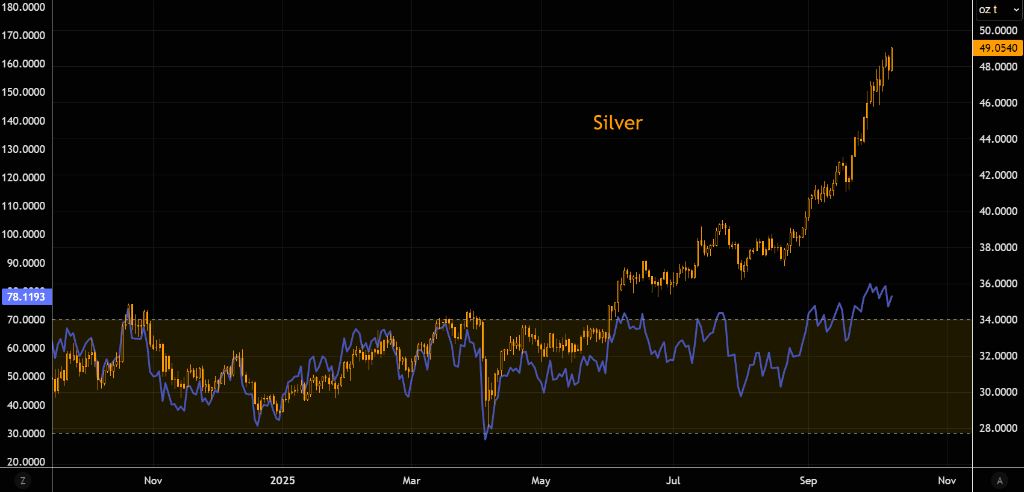

而市场的“沸腾”并不仅限于黄金。白银涨势更为迅猛,年内涨幅超67%跑赢黄金,价格逼近50美元。

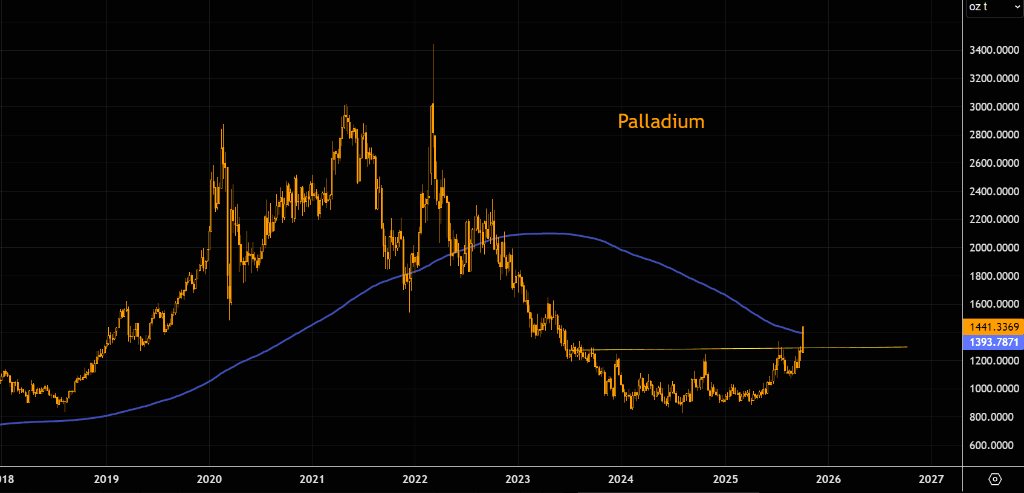

与此同时,钯金价格周三飙升近10%,涨至1482美元以上,创下自2023年5月以来的最大单日涨幅。

贵金属一涨势的背后,是地缘政治紧张、对美元强度的担忧、美联储独立性问题、持续的通胀压力以及欧洲经济增长乏力等一系列风险因素的叠加。

分析师认为,目前几乎看不到能阻止这轮涨势的因素,并预测此轮金属牛市可能延续至2026年。

黄金为何再创历史新高?

黄金此轮牛市的核心驱动力,是全球范围内弥漫的避险需求。

市场普遍认为,从特朗普政府的贸易关税政策到俄乌冲突,再到对通胀的担忧,几乎所有传统的黄金驱动因素都在同时发挥作用。法国巴黎银行分析师David Wilson表示:

如果你是一名投资者,你会把钱放在哪里?如果你担心美国经济和债务前景,你还会想买传统的避险资产美国国债吗?答案是否定的。

除了个人投资者的避险需求,各国央行的持续买入也为金价提供了坚实支撑。

根据咨询公司Metals Focus的数据,自2022年以来,全球央行每年的黄金购买量都超过了1000公吨,预计今年将购买900公吨,这一水平是2016-2021年年均水平的两倍。其中,中国央行连续11个月增加黄金储备。

黄金牛市会持续吗?

在强劲的基本面支撑下,市场对金价的预期持续走高。

高盛周一已将其2026年12月的黄金价格预测上调至,较此前预测的4300美元上调600美元,涨幅近14%。这一调整基于自8月26日以来推动黄金价格上涨17%的"粘性"资金流入,主要来自西方ETF资金流入和央行购买。对投资者而言,这意味着黄金在未来两年仍有23%的上涨空间。

另据新华社报道称,瑞银中长期看涨黄金至4200美元。花旗银行认为,若2026年美联储继续降息,黄金或将挑战5000美元大关。

咨询公司SP Angel的分析师John Meyer更是将此轮行情形容为“一代人一遇的走势”。

达利欧也表示,,投资者应该比平常持有更多的黄金,至少配置15%以上。他称,黄金在货币贬值和地缘政治不确定时期具有独特的对冲作用。是唯一一种你可以自己持有、不必依赖他人兑现的资产。

展望未来,在降息预期、美元走弱与地缘风险的三重因素推动下,黄金价格预计将获得强劲支撑,维持上行趋势。

白银和钯金也“沸腾”

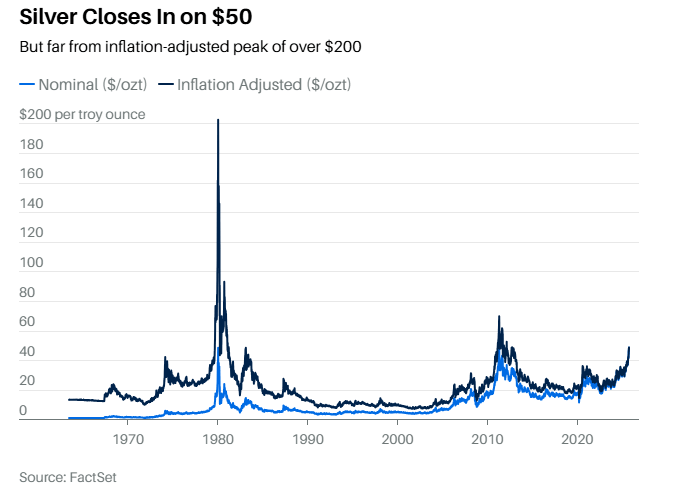

在本轮贵金属上涨中,白银的表现甚至比黄金更为亮眼。当前,白银不仅创下了自1979年以来的最大年度至今涨幅,其相对于黄金的优异表现也是15年来之最。

本周三,最活跃的白银价格收于48.994美元的历史高位,盘中一度突破49美元,上一次突破这一水平是在14年前。与突破4000美元的黄金价格相比,白银价格微不足道,但今年迄今为止,白银已上涨67.55%,比黄金54.13%的涨幅高出13.42%。

白银的强势源于其工业与投资属性的双重驱动。一方面,太阳能电池板和人工智能相关半导体等领域的蓬勃发展,带来了旺盛的工业需求。另一方面,部分认为黄金交易已过于拥挤的投资者,正将目光转向白银作为替代的避险工具。

此外,白银市场的规模远小于黄金,这意味着美元价值的波动对其价格影响更大。Gavekal Research的创始合伙人Louis-Vincent Gave在一份报告中写道,除非美联储转向鹰派,或美元大幅走强,否则贵金属牛市很难停止,而目前这些情况似乎都不太可能发生。

Sprott Asset Management的市场策略师Paul Wong认为,如果银价能持续交投于50美元上方,可能意味着“市场正在重新评估其经济价值和价值储存功能”。

黄金和白银的强劲势头,也传导至了铂族金属。主要用于汽车尾气净化催化剂的钯金,本周三价格飙升近10%且连续第三日上涨,触及每盎司1482美元以上,为2023年5月以来的最高水平。

在过去一个月里,钯金价格上涨超过20%,涨幅超过了黄金的11%和白银的近17%。尽管目前的价格仍不到其历史高点3400美元的一半,但其年内近49%的涨幅,几乎与黄金的表现相当。

钯金的上涨,主要是在整个贵金属板块投资势头的带动下实现的。在政治和经济不确定性加剧的时期,投资者对避险金属的投资需求,正从黄金和白银蔓延至其他贵金属品种。

热闻推荐: