「黄金+」:你投资组合的压舱石

黄金无疑是近年来表现最好的资产之一,2024年上涨28%,2025年以来已经上涨超过25%。在此背景下,银行理财、公募FOF、保险资管等机构纷纷推出“黄金+”多资产策略产品。在我们看来,“黄金+”策略日益受到资管机构重视和个人投资者青睐,标志着黄金的角色正逐步从资产配置“战术工具”向“战略底仓”进阶。

A.“黄金+”:从“战术工具”到“战略底仓”

黄金应被视为宏观对冲、货币对冲及获取稳健长期回报的“战略底仓”,而非获取短期回报的“战术工具”。

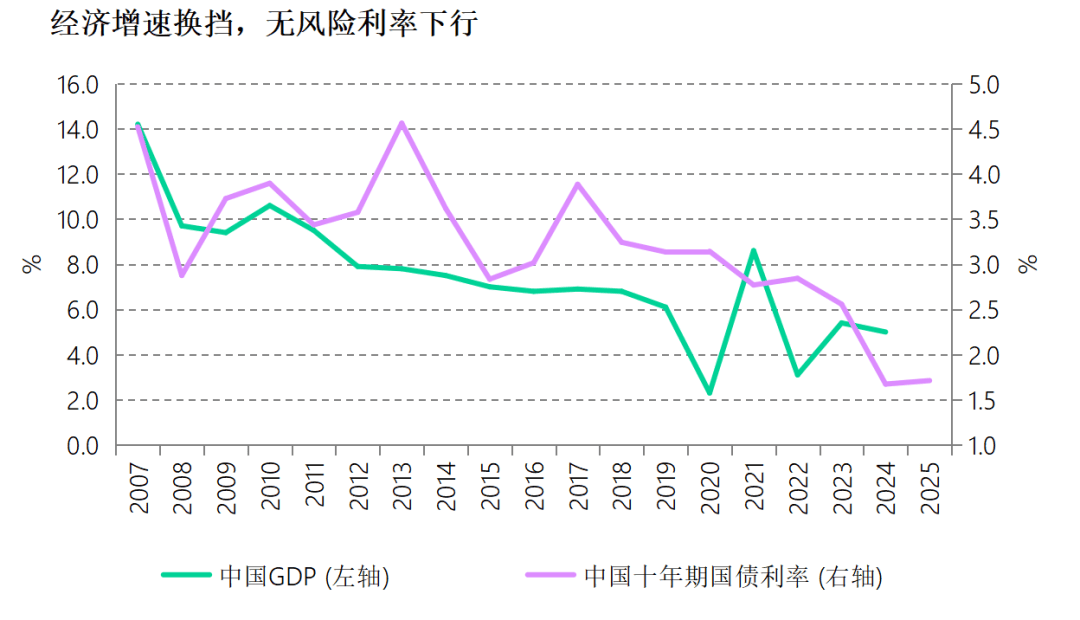

当前宏观环境及外部冲击(如对等关税、半导体行业限制、国际地缘政治冲突等)对人民币资产(权益、固收)的整体影响远超单一资产自身变量。同时,在经济增速换挡、低利率常态化的环境下,低风险偏好客户难以继续“躺赢”高固定收益。

来源:Wind,世界黄金协会

B.黄金+ 到底「+」了什么?

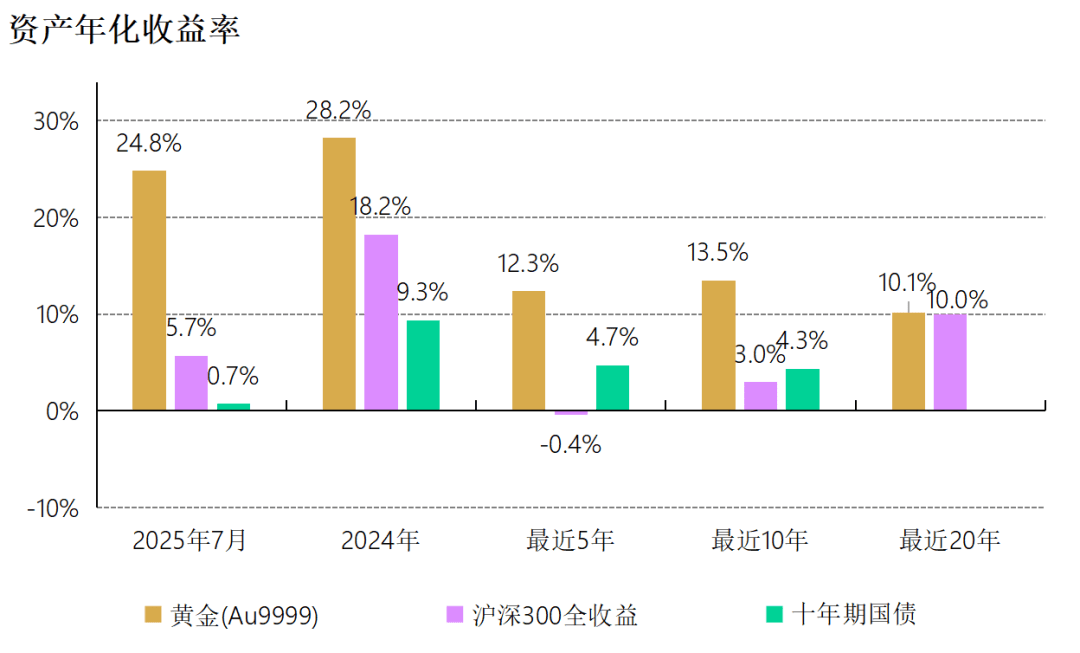

提供长期稳健回报

以人民币计价计算,过去20年黄金年化收益超10%,在10年和5年维度同样跑赢多数主流资产。金融市场投资者经常主导短期金价走势,而黄金的长期收益则更多由全球GDP增长推动的实物黄金需求(包括央行购金、金融投资、金条金币、金饰和科技用金)所驱动。这也是为什么黄金可以提供稳健长期收益来源的原因。

注:数据截至2025年7月31日。基于Au99.99的收盘价,沪深300全收益指数与中债十年期国债指数。2025年7月为区间收益率,非年化收益率。

来源:彭博,Wind,上海黄金交易所,世界黄金协会

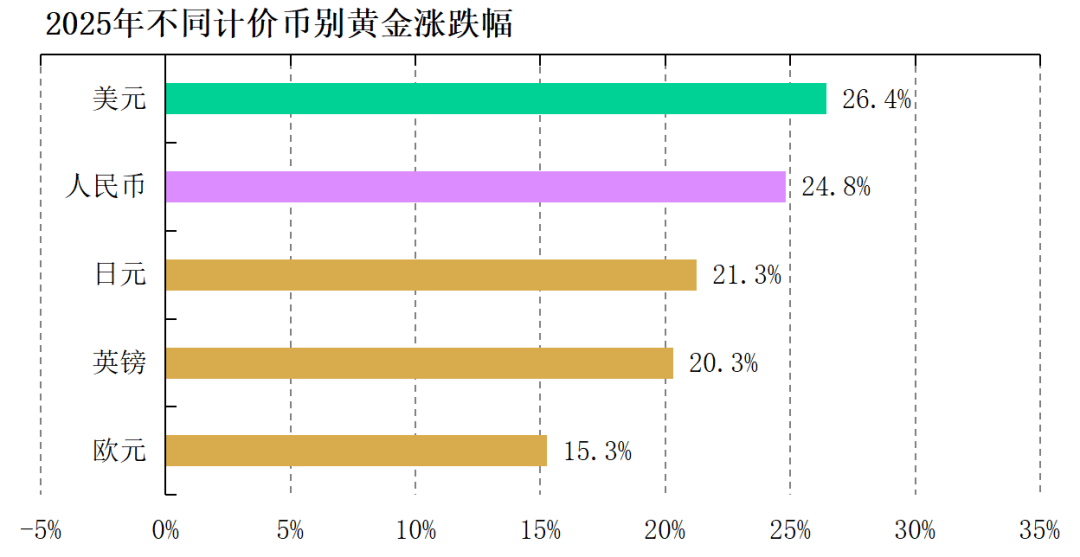

对冲汇率波动风险

黄金是无需依赖任何国家或机构信用背书的全球定价资产,具有超越主权的信用。其定价不仅限于美元,对每位投资者而言,黄金收益率更应以本币计量。尤其在当前全球货币超发的背景下,黄金可成为所有信用货币的对冲工具。

备注:数据截至2025年7月31日

来源:Wind,世界黄金协会

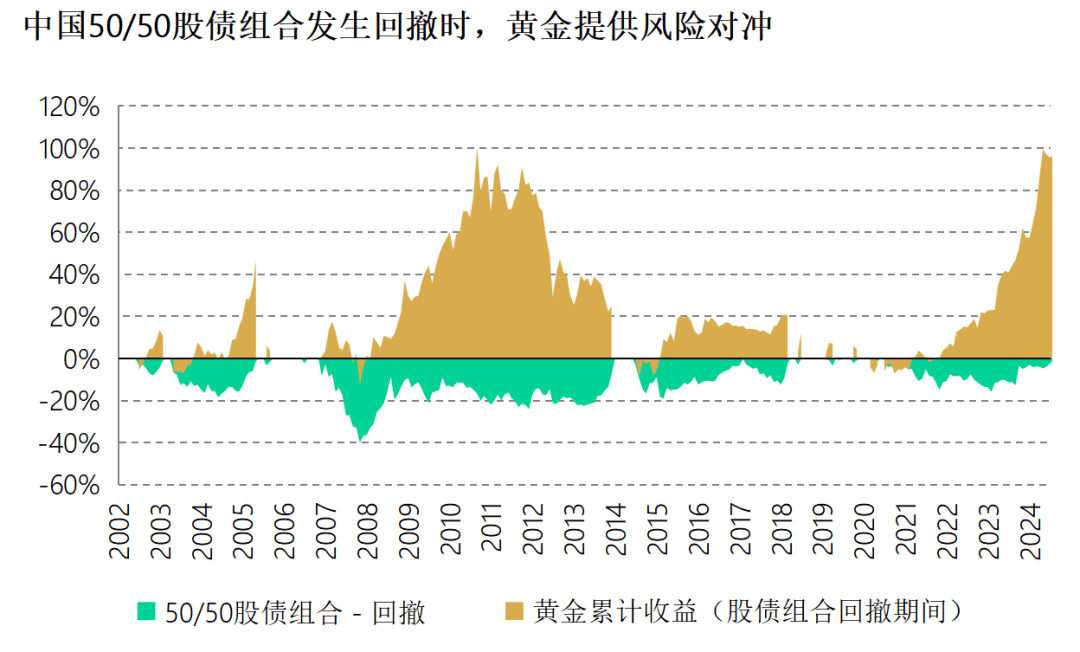

对冲系统性风险对股债的冲击

历史数据显示,在国内传统的股债组合(50%股票50%债券)因系统性风险出现回调时,黄金往往表现良好,给予投资者一定的风险缓冲。这是因为黄金的需求是多元化的,并且其驱动因素来自于全球。因此黄金与国内资产相关性很低,能够有效降低系统性风险对传统股债的冲击。

备注:以上美元资产测算使用:标普500、十年期美国国债、黄金(美元/盎司);人民币资产测算使用:沪深300,中证全债,黄金(SGE Au9999)。计算时使用月度数据,股债组合采用月度再平衡策略。

来源:Wind,WGC

风险提示:以上内容不构成投资建议,不代表刊登平台之观点。用户应考虑本文中的任何意见、观点或结论是否符合其特定投资目标、财务状况或需要。市场有风险,投资需谨慎,请独立判断和决策。