6月ETF调仓主要影响哪些行业和公司?

一、6月ETF调仓主要影响哪些行业和公司?

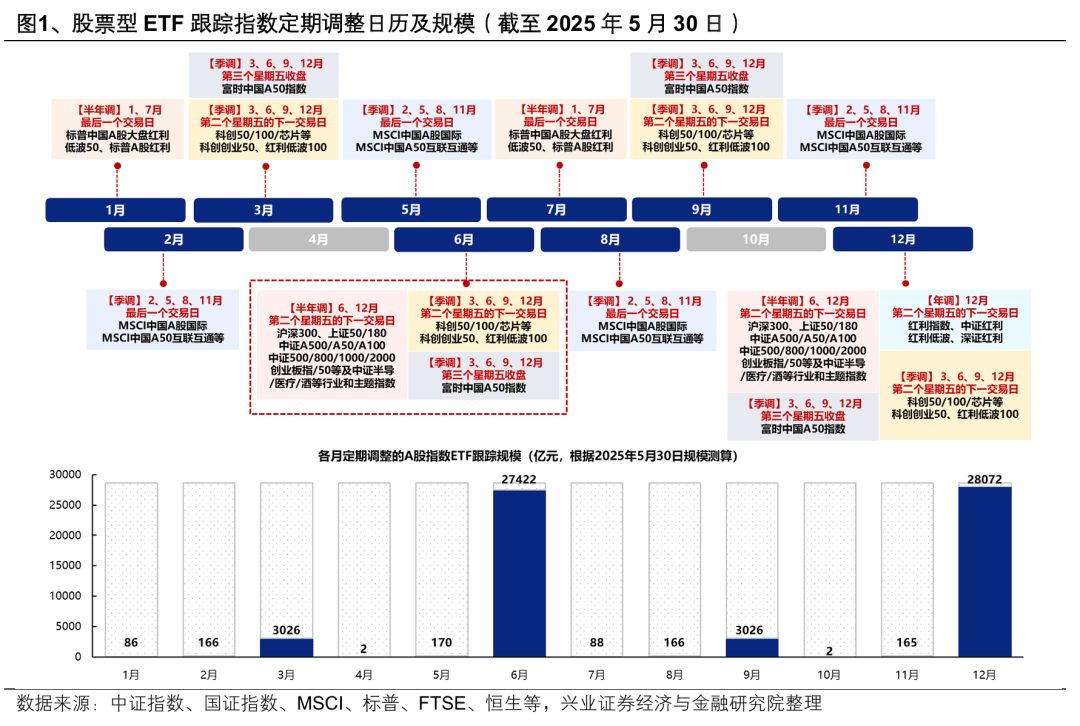

6月指数将迎来年中定期调整,超2.7万亿元股票型ETF将集中调仓。根据中证指数与国证指数公告,沪深主要指数调整将于6月16日收市后正式生效,包括沪深300、上证50/180/380、中证A500/A50/A100、中证500/1000等宽基指数,以及中证半导、中证医疗、中证酒等大部分行业和主题指数将迎来调整。以截至5月末的规模数据测算,6月涉及调整的股票型ETF规模将超过2.7万亿元,涉及调整规模仅略低于今年12月份。

为了探究指数调整对股价表现的影响,我们首先对行业和个股因指数调整带来的股票型ETF资金被动流入/流出规模进行全面测算:

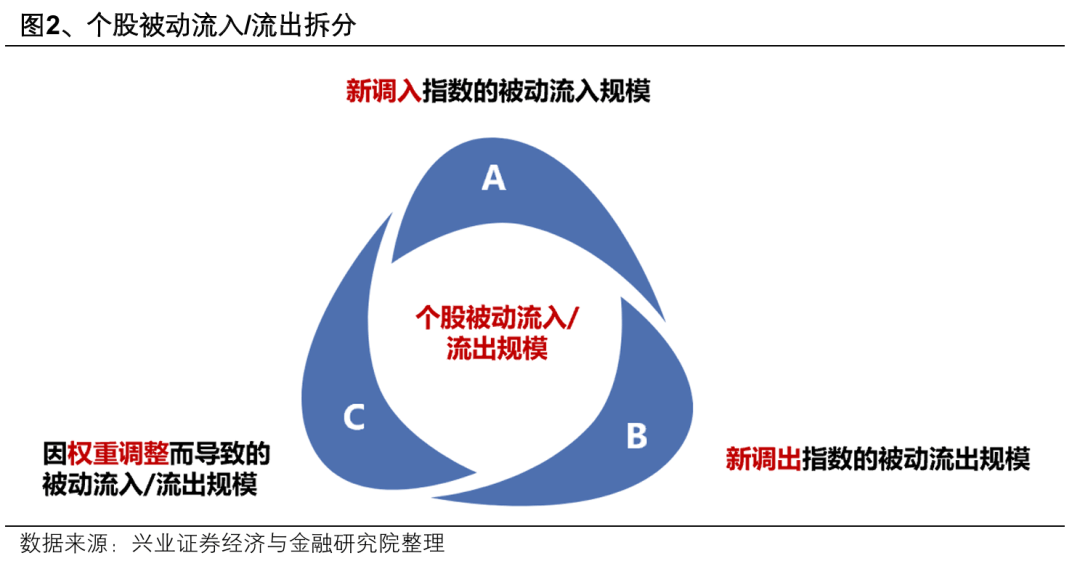

对于同一公司,当其被新调入指数时,有可能同时从其他指数中调出,同时也可能会因所在指数的权重调整而导致跟踪的ETF资金被动流入或流出。因此,在指数调整过后,行业和个股的ETF资金被动流入/流出规模实际上取决于三个方面:1)新调入指数的被动流入规模、2)新调出指数的被动流出规模,以及3)因权重调整而导致的被动流入/流出规模。

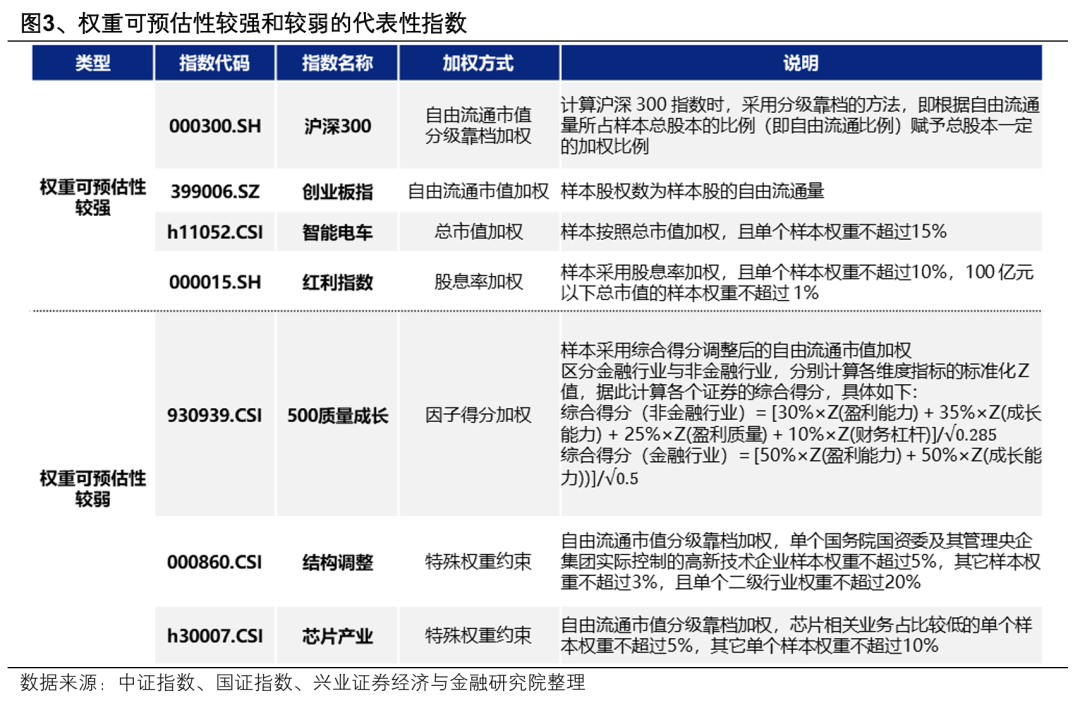

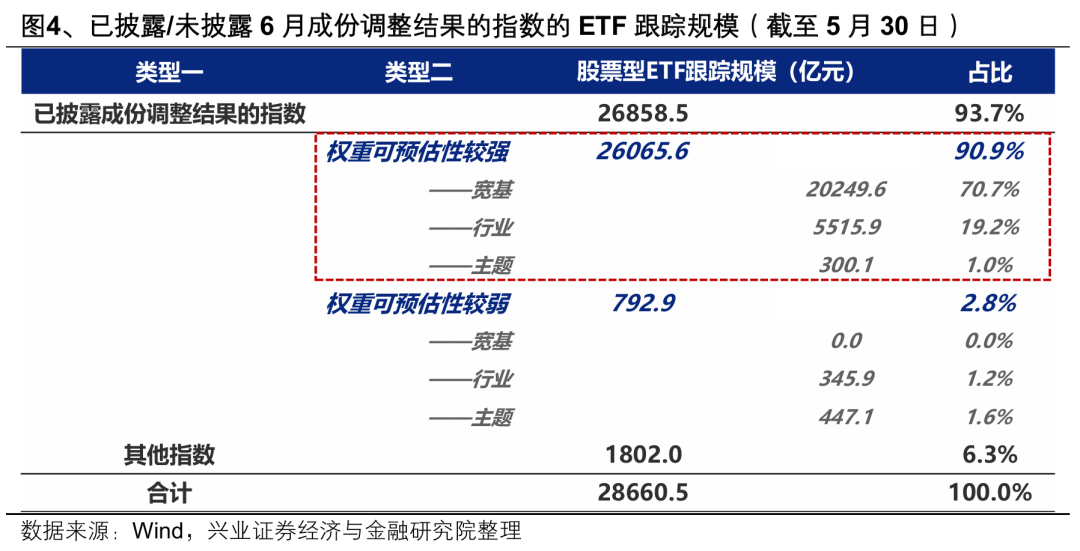

当前,大多数指数已披露将于6月调整生效的指数成份名单。根据指数编制规则,其中大部分指数的权重计算方法较为简便、直接,如采用自由流通市值分级靠档加权、总市值加权、股息率加权等,针对这部分权重可测算性较高且已披露成份调整结果的指数(覆盖股票型ETF规模约91%),我们基于5月末数据计算拟生效的指数成份权重,并进一步结合跟踪的股票型ETF规模,测算出各行业和个股因指数调整带来的被动资金流入/流出规模。

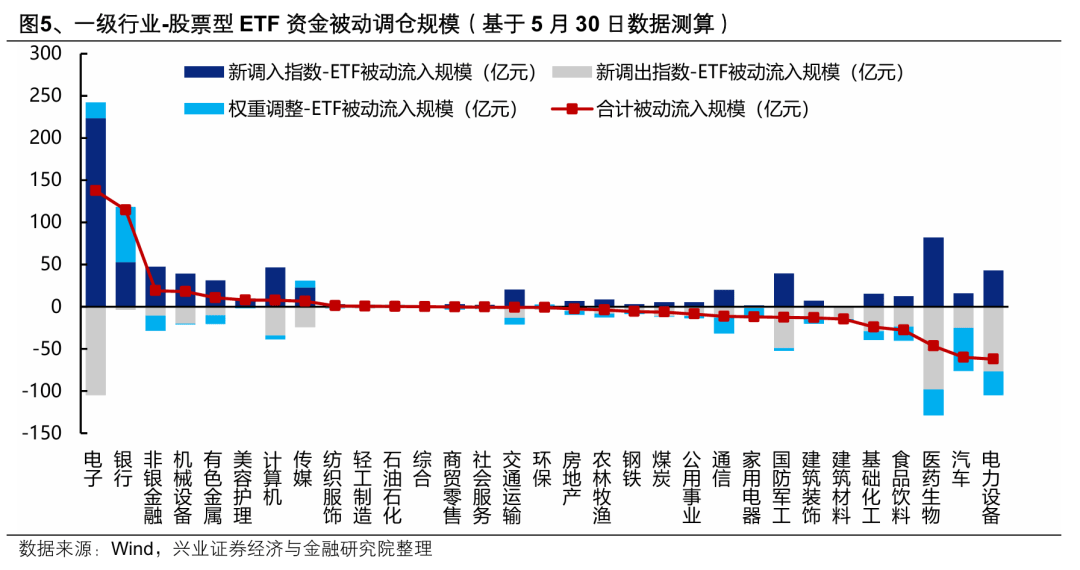

从6月指数调整带来的股票型ETF资金被动调仓规模看,一级行业中,电子、银行、非银金融、机械设备、有色金属被动流入规模居前,而电力设备、汽车、医药生物、食品饮料、基础化工等行业则被动流出较多。

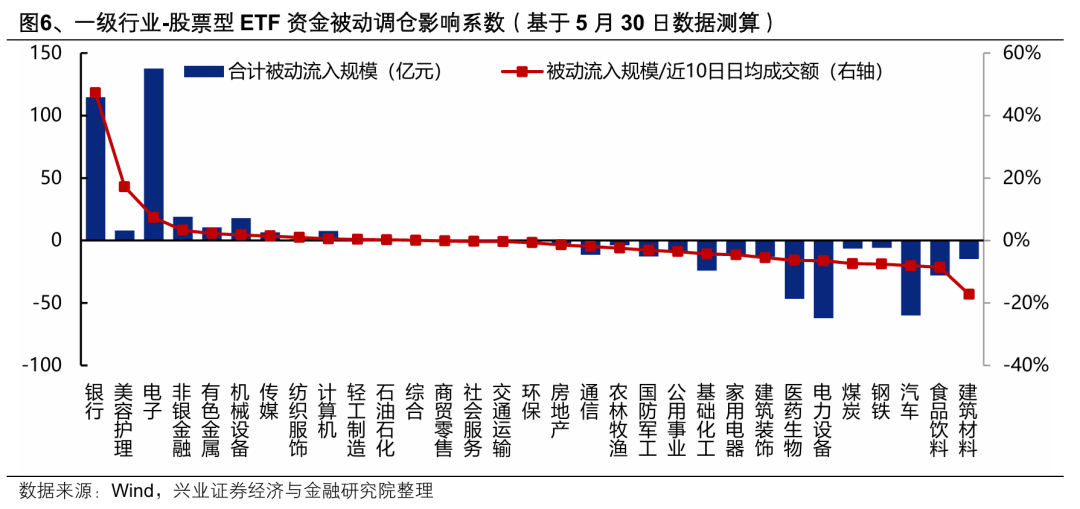

从一级行业的被动调仓影响系数(被动流入规模/近10日日均成交额)看,银行、美容护理、电子、非银金融、有色金属等行业受被动资金流入影响较为显著;建筑材料、食品饮料、汽车、钢铁、煤炭等行业受被动资金流出的影响较为显著。

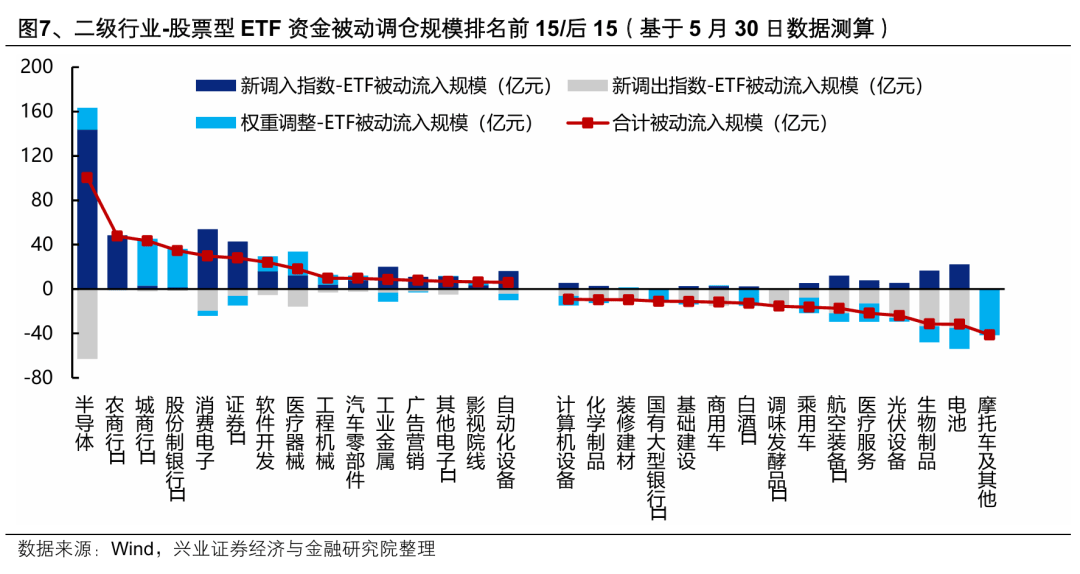

二级行业层面,半导体、农商行、城商行、股份制银行、消费电子等行业被动流入规模居前;摩托车及其他、电池、生物制品、光伏设备、医疗服务等行业被动流出较多。

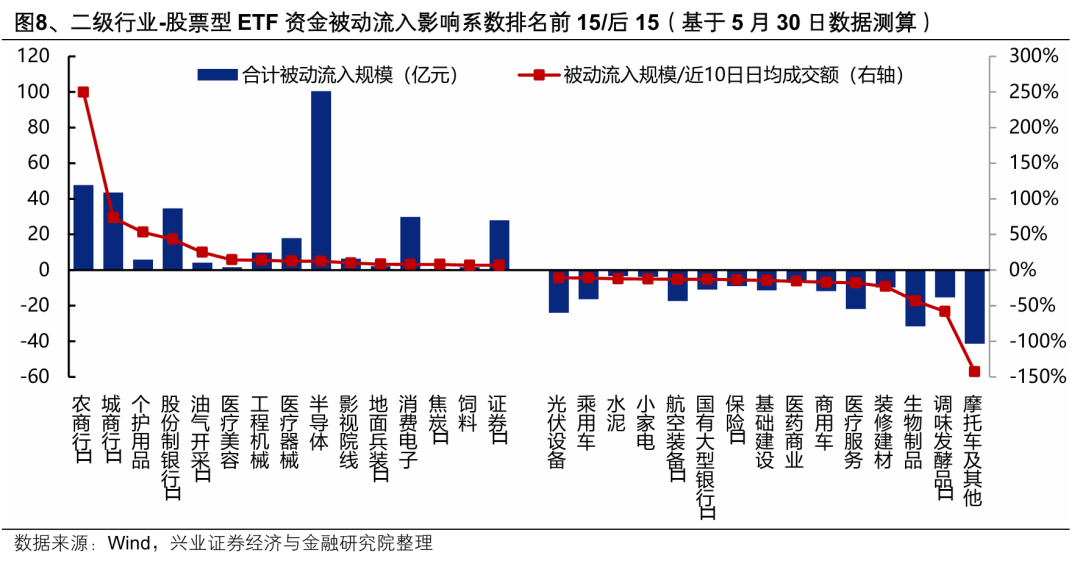

从二级行业的被动调仓影响系数(被动流入规模/近10日日均成交额)看,农商行、城商行、个护用品、股份制银行、油气开采等行业受被动资金流入影响较为显著;摩托车及其他、调味发酵品、生物制品、装修建材、医疗服务等行业受被动资金流出的影响较为显著。

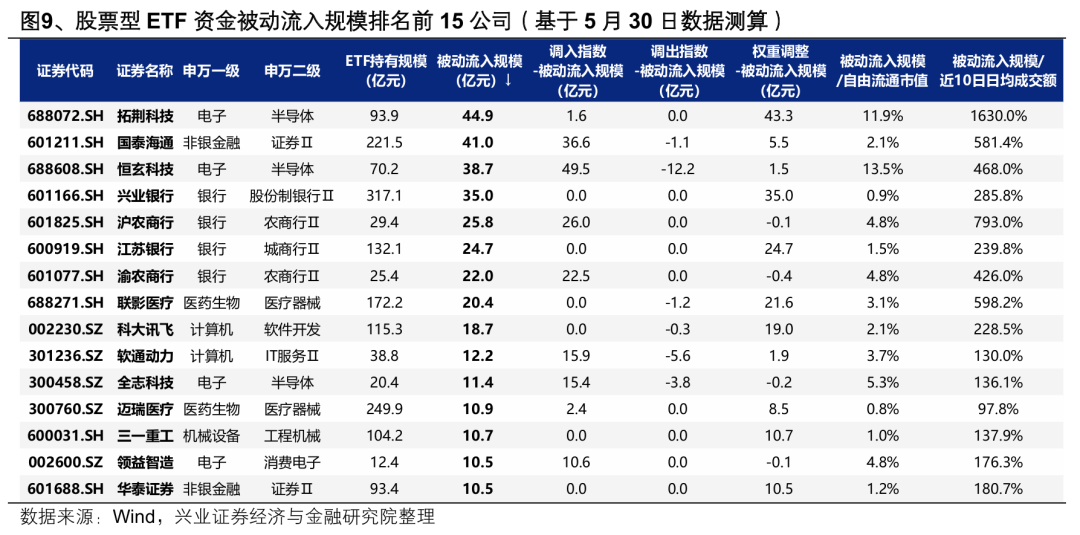

个股层面,从被动流入规模看,拓荆科技、国泰海通、恒玄科技、兴业银行、沪农商行、江苏银行、渝农商行、联影医疗、科大讯飞、软通动力等公司排名居前。

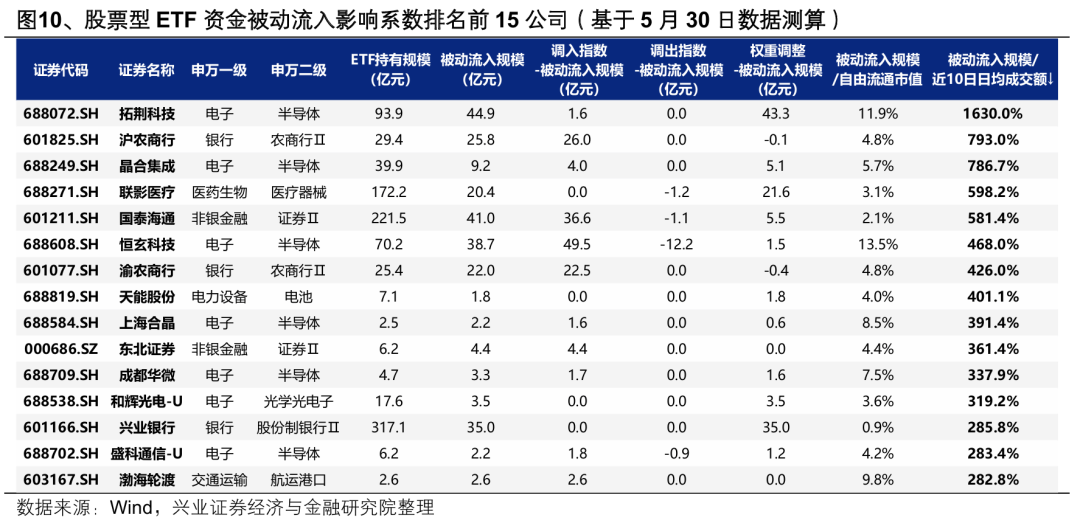

从个股被动调仓影响系数(被动流入规模/近10日日均成交额)看,拓荆科技、沪农商行、晶合集成、联影医疗、国泰海通、恒玄科技、渝农商行、天能股份、上海合晶等公司排名居前。

二、ETF调仓如何影响股价表现?

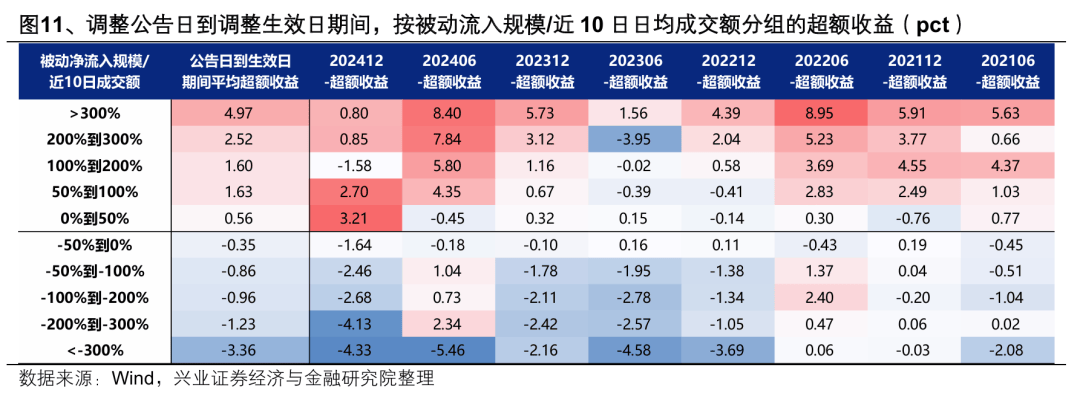

基于前文测算方法,我们分别计算近年来6月和12月指数调整阶段个股的被动流入或流出规模,并以被动流入或流出规模占近10日日均成交额的比重刻画因指数调整带来的股票型ETF调仓对个股所造成的潜在冲击影响。

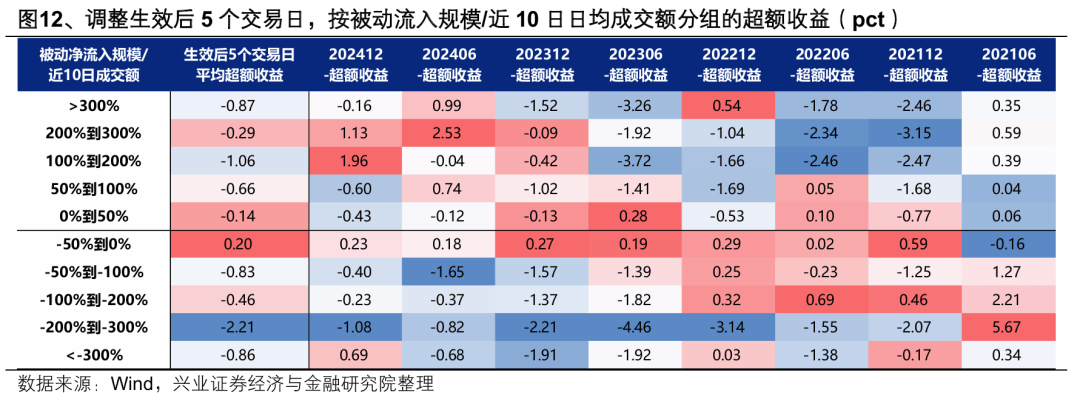

对比从指数调整公告日到指数调整生效日期间,以及指数调整生效后5个交易日的股价表现,我们发现:

1、从指数调整公告日到指数调整生效日期间,股价表现与被动调仓影响系数(被动流入或流出规模/近10日日均成交额)密切相关,受ETF调仓流入的潜在影响越大,在此期间的超额收益越显著。

2、而从指数调整生效后5个交易日的股价表现看,ETF调仓的潜在冲击对股价的影响逐渐减弱,股价表现与ETF调仓资金被动流入或流出的潜在冲击程度之间已无明显关联。

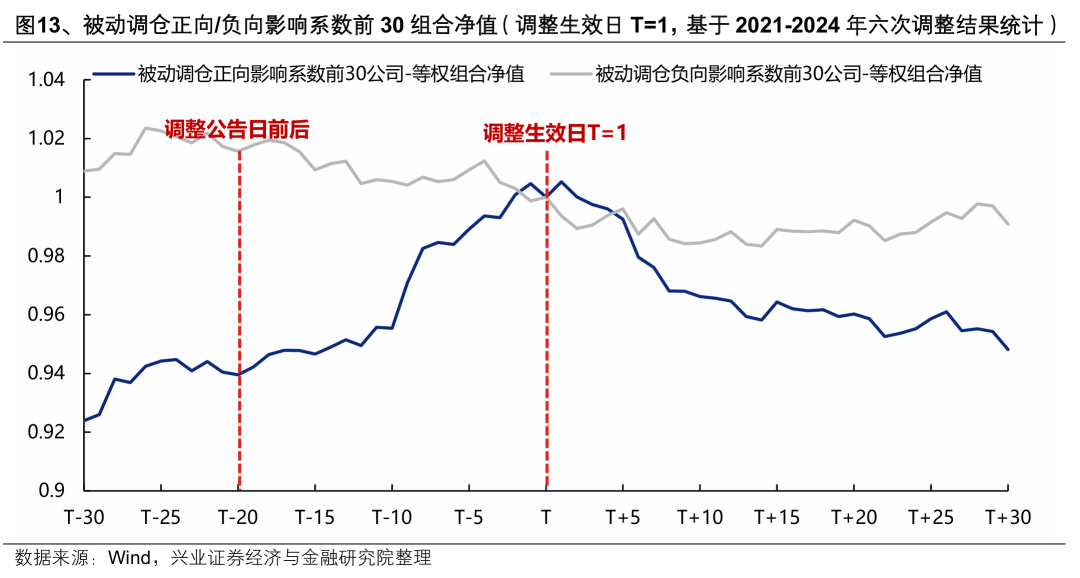

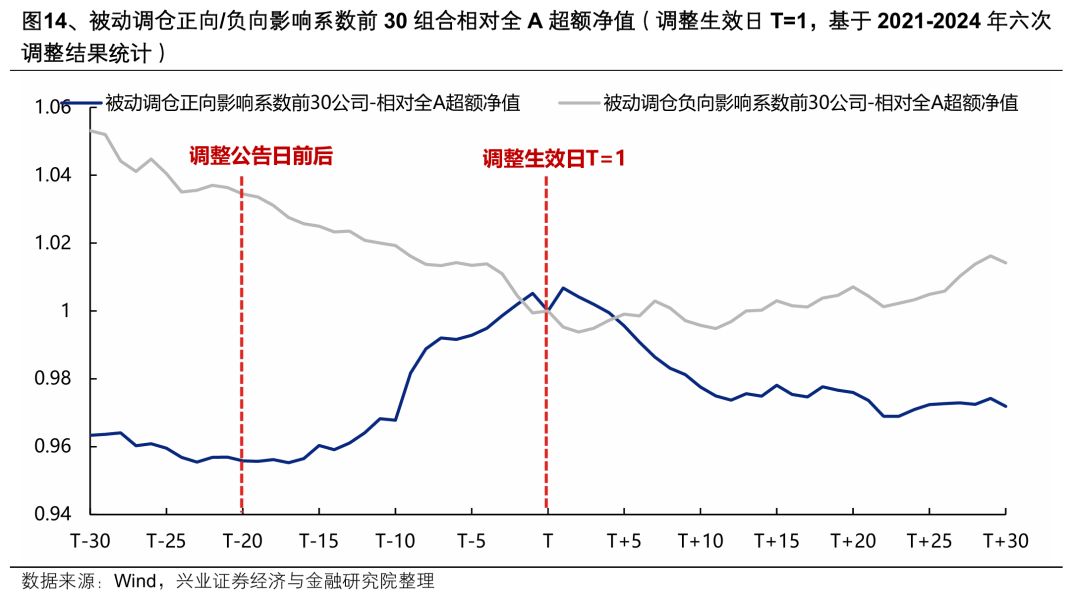

进一步的,以被动调仓正向/负向影响系数排名前30的公司构建等权组合并进行回测,也能够得到一致结论:从调整公告日到正式生效日,受被动调仓正向影响最大的30家公司组合无论绝对收益率还是相对全A的超额收益率均较为显著,而受被动调仓负向影响最大的30家公司则往往会面临调整且相对跑输。在正式生效日后调仓影响减弱,此前受被动调仓正向影响较大的公司甚至可能出现资金兑现回调。

那么为何在指数调整公告日到正式生效日期间,ETF调仓的潜在冲击对股价表现的影响最为显著,而在指数调整生效后,调仓影响反而逐渐减弱?

实际上,ETF基金为了能够及时根据指数样本调整持仓、减小跟踪误差,同时又要避免集中调仓对股价造成冲击影响,多会选择在指数调整正式生效前进行部分调仓,尤其是对于调仓冲击影响较大的公司,因而对股价的影响出现前置。从主要指数ETF产品的跟踪误差上也能够观察到,由于提前调仓,在调整公告日到调整生效日期间,ETF跟踪误差通常会出现抬升,而在调整生效后则会回归到常态水平。