关税战下的美国库存“倒计时”

核心观点

美国库存可能形成关税到进口成本到终端消费价格传导的“缓冲带”,那么美国库存能维持缓冲多久?

1、从实际库销比来看,目前美国库存可能尚未反映其近期进口高增,仅以截至2月库存水平来看,美国制造和贸易环节整体实际库销比约为1.5个月,若考虑极端假设,制造、批发、零售商的库存均供给终端零售销售,则库存可覆盖约4.2个月销售。

分行业来看,相对最易先受关税冲击(实际库销比相对偏低)的可能是家电等电气设备类产品,相对不易先受关税冲击(实际库销比相对偏高)的可能是机械设备,纺织原料及其制品等。

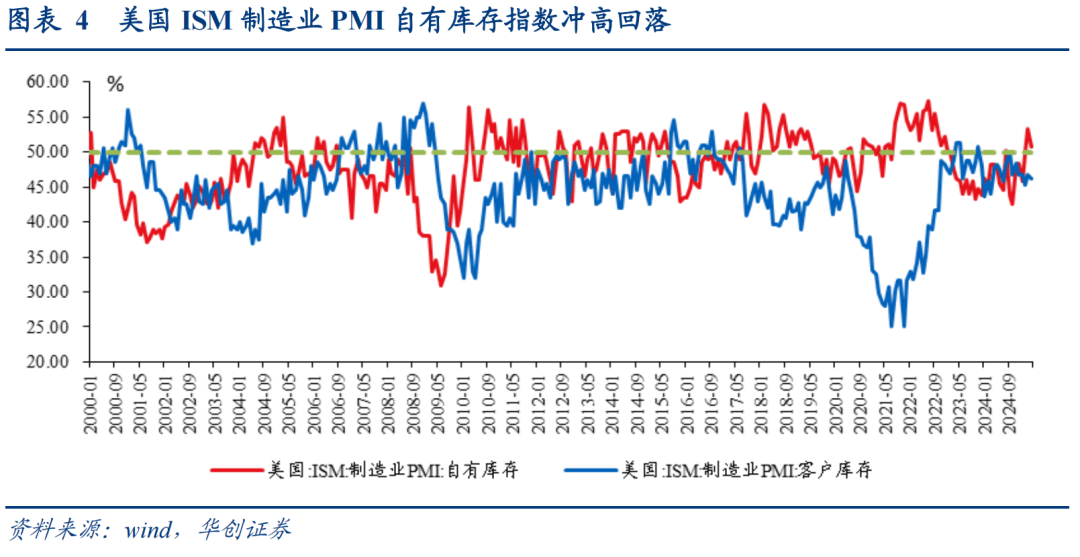

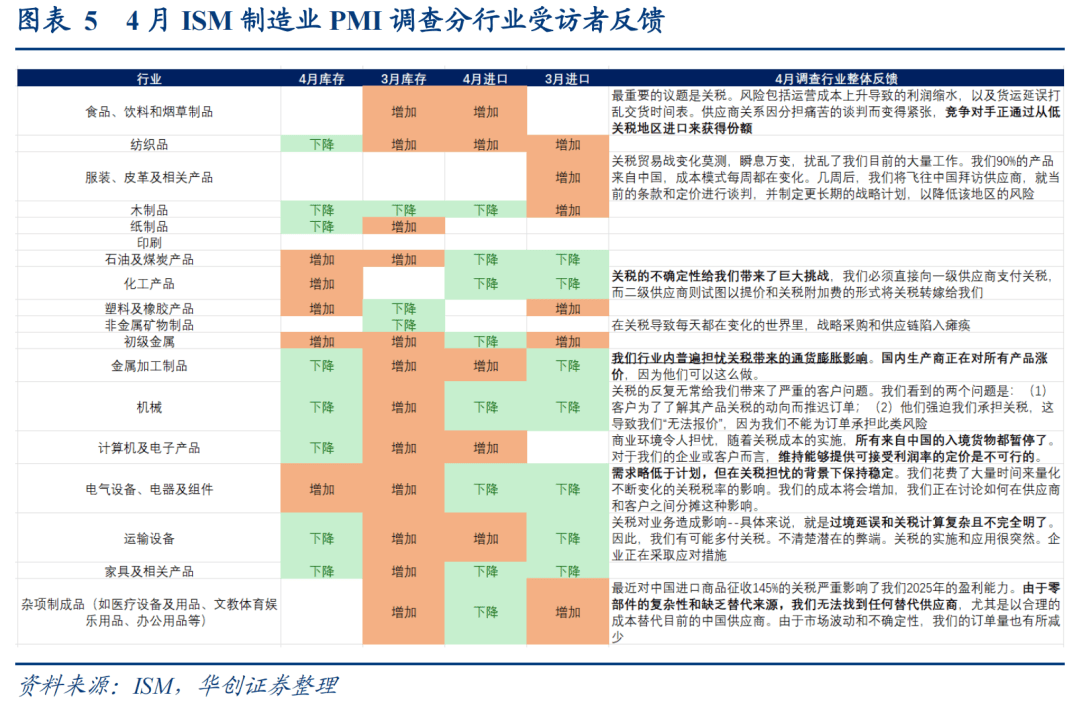

2、从ISM制造业PMI调查来看,截至4月,美国ISM制造业PMI自有库存指数冲高回落,或反映企业在关税落地前“抢囤货”逐步降温。与此同时,客户库存指数仍处于偏低区间,或指向整体制造业库存水平可持续时间堪忧。

分行业来看,4月仍在增加进口量的行业、库存却均有所下滑,主要包括1)纺织品,2)金属加工制品,3)计算机及电子产品,4)运输设备。可能反映库存水平相对偏低。

报告摘要

一、关税战下的美国库存“倒计时”

(一)从美国实际库存数据来看

我们关注实际库存量对实际销售量的覆盖月数,即剔除价格因素的实际值。

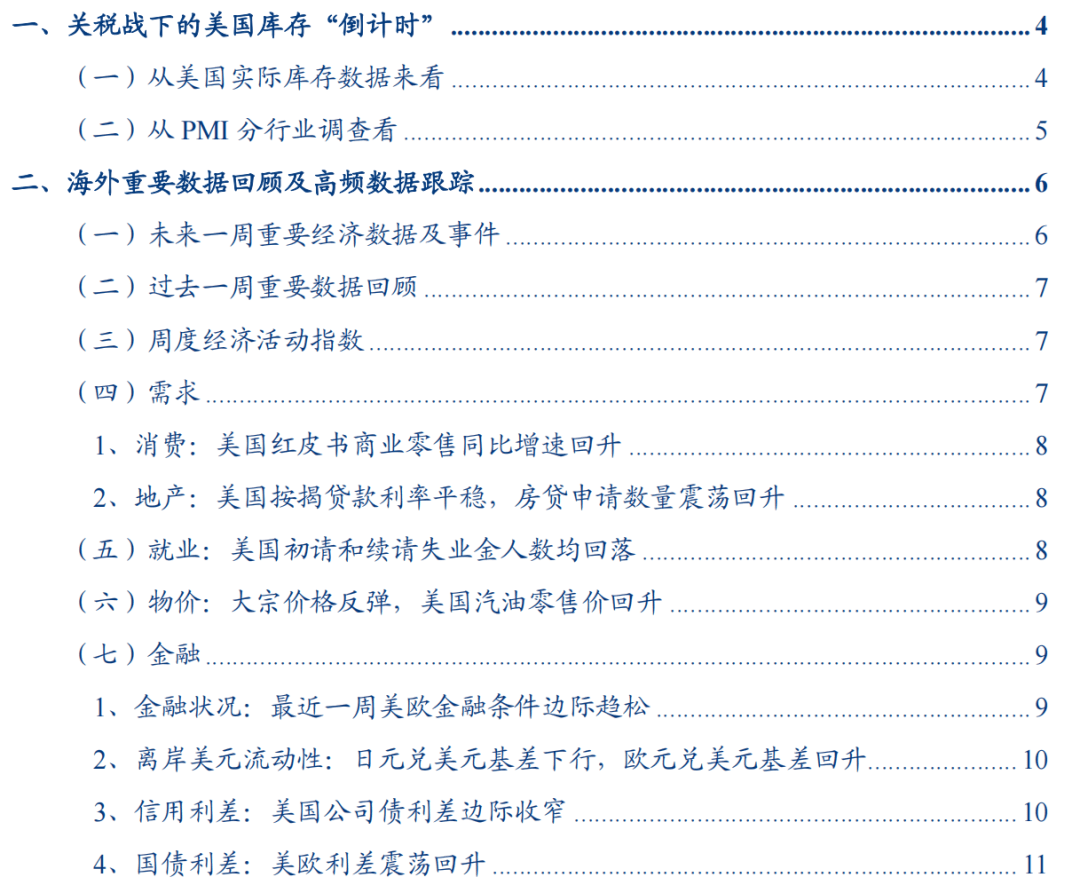

首先,整体来看,截至2月,美国制造和贸易环节整体实际库销比约为1.5个月,其中,制造商1.9个月,批发商1.3个月,零售商仅有1.4个月,分别处于2020年疫情以来32.7%/29.5%/29.5%分位。

其次,若假设制造商、批发商、零售商库存仅供国内零售销售,则整体库存可大概覆盖约4.2个月销售。

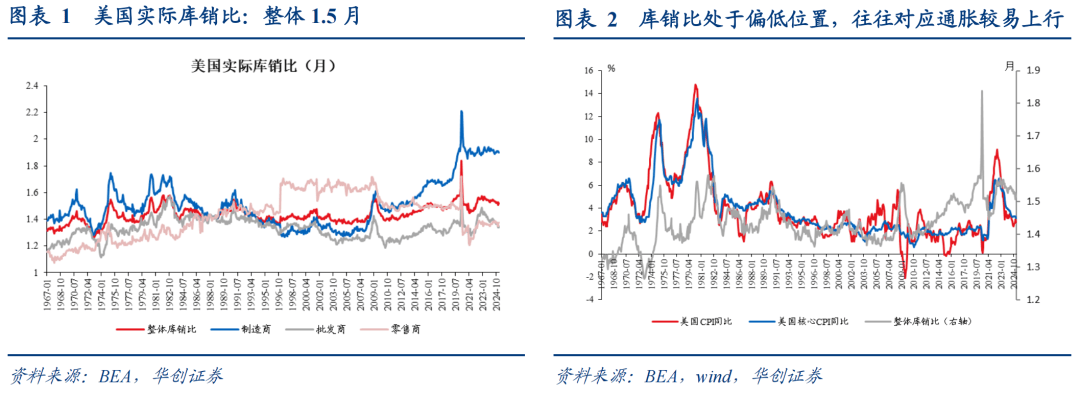

再次,从库销比与通胀的历史经验关系来看,库销比处于低位时,通胀或往往更易上行(图2)。因为库销比低位一方面反映供给端偏紧,另一方面也反映需求高景气,容易产生供求不平衡。而当通胀开始上行后,因为价格往往挤压实际消费量,所以往往会带来实际库销比略滞后于通胀的上行。当下制造、批发、零售各环节库销比均处于疫情之后相对偏低位置,或意味着库存对供需矛盾的缓冲空间相对有限。

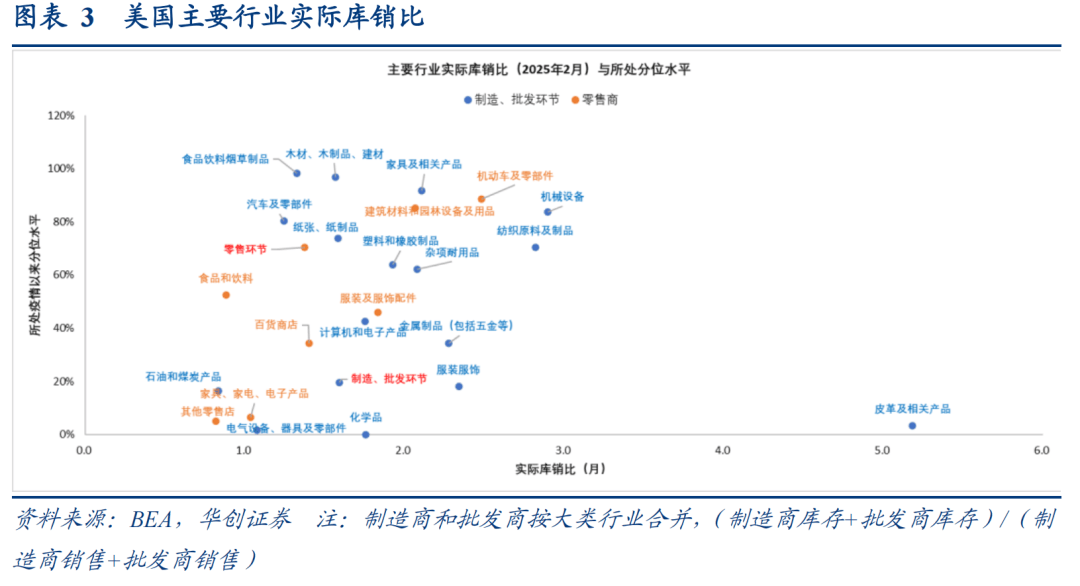

最后,分行业来看(我们将制造、批发环节同类行业合并处理),详见图3:

1、最终零售环节来看,1)家具、家电、消费电子实际库销比偏低,仅1个月,且处于疫情以来6.5%极低分位。2)机动车及零部件,建材及园林设备实际库销比相对偏高,均超过2个月,分别处于疫情以来88.5%、85.2%相对高分位。

2、制造和批发环节来看,1)机械设备、纺织原料及制品、家具及相关产品实际库销比相对偏高,均超过2个月,分别处于疫情以来83.6%、70.4%、91.8%高分位。不考虑历史分位水平,实际库销比最高的是皮革及相关产品,高达5.2个月,但仅为疫情以来3.2%分位。2)电气设备、电器及零部件实际库销比偏低,为1个月左右,处于疫情以来1.6%低分位。

(二)从PMI分行业调查看

首先,整体来看,截至4月,美国ISM制造业PMI自有库存指数冲高回落,录得50.8%,3月为53.4%,或反映企业在关税落地前“抢囤货”逐步降温。与此同时,客户库存指数仍处于偏低区间,或指向整体制造业库存水平可持续时间堪忧。

其次,分行业库存调查反馈来看,18个制造业行业中,4月库存指数增加的有5个行业,依次是1)石油及煤炭产品,2)电气设备、电器及组件,3)塑料及橡胶产品,4)化学产品,5)初级金属。4月库存指数下降的有8个行业,分别是1)纸制品,2)纺织品,3)木制品,4)家具及相关产品,5)金属制品,6)运输设备,7)机械,8)计算机及电子产品。

风险提示:数据更新不及时,近期美国“抢进口”数据可能尚未体现在库存数据中,导致低估库销比;行业分类合并可能存在偏差

报告目录

报告正文

一、关税战下的美国库存“倒计时”

(一)从美国实际库存数据来看

我们关注实际库存量对实际销售量的覆盖月数,即剔除价格因素的实际值。需要注意的是,目前美国库存可能尚未反映其近期进口高增,仅以截至目前最新库存水平作为观察基准。

首先,整体来看,截至2月,美国制造和贸易环节整体实际库销比约为1.5个月,其中,制造商1.9个月,批发商1.3个月,零售商仅有1.4个月,分别处于2020年疫情以来32.7%/29.5%/29.5%分位。

其次,若假设制造商、批发商、零售商库存仅供国内零售销售,则整体库存可大概覆盖约4.2个月销售。

再次,从库销比与通胀的历史经验关系来看,库销比处于低位时,通胀或往往更易上行(图2)。因为库销比低位一方面反映供给端偏紧,另一方面也反映需求高景气,容易产生供求不平衡。而当通胀开始上行后,因为价格往往挤压实际消费量,所以往往会带来实际库销比略滞后于通胀的上行。当下制造、批发、零售各环节库销比均处于疫情之后相对偏低位置,或意味着库存对供需矛盾的缓冲空间相对有限。

最后,分行业来看(我们将制造、批发环节同类行业合并处理):

1、最终零售环节来看,1)家具、家电、消费电子实际库销比偏低,仅1个月,且处于疫情以来6.5%极低分位。2)机动车及零部件,建材及园林设备实际库销比相对偏高,均超过2个月,机动车及零部件实际库销比约为2.5个月,且处于疫情以来88.5%相对高分位;建材及园林设备实际库销比约为2个月,处于疫情以来85.2%分位。

2、制造和批发环节来看,1)机械设备、纺织原料及制品、家具及相关产品实际库销比相对偏高,均超过2个月,机械设备实际库销比为2.9个月,纺织原料及制品实际库销比为2.8个月,家具及相关产品实际库销比2.1个月,分别处于疫情以来83.6%、70.4%、91.8%高分位。不考虑历史分位水平,实际库销比最高的是皮革及相关产品,高达5.2个月,但仅为疫情以来3.2%分位。2)电气设备、电器及零部件实际库销比偏低,为1个月左右,处于疫情以来1.6%低分位。

综上,主要行业中,相对最易先受关税冲击的可能是家电等电气设备类产品,相对不易先受关税冲击的可能是机械设备,纺织原料及其制品等。

(二)从PMI分行业调查看

美国供应商管理协会(ISM)每月发布PMI报告,披露主要行业受访企业反馈情况,可用于定性观察分行业库存情况。

首先,整体来看,截至4月,美国ISM制造业PMI自有库存指数冲高回落,录得50.8%,3月为53.4%,或反映企业在关税落地前“抢囤货”逐步降温。

与此同时,客户库存指数仍处于偏低区间,或指向整体制造业库存水平可持续时间堪忧。据ISM,在实践中,结合其他数据观察,客户库存指数处于48%~52%区间属于“恰好”水平,高于52%属于过高,低于48%则数据过低。4月客户库存指数录得46.2%,较3月46.8%进一步降低。

其次,分行业库存调查反馈来看,18个制造业行业中,4月库存指数增加的有5个行业,依次是1)石油及煤炭产品,2)电气设备、电器及组件,3)塑料及橡胶产品,4)化学产品,5)初级金属,其中,连续两个月增加的有1)塑料及橡胶产品,2)初级金属,3)电气设备、电器及组件。4月库存指数下降的有8个行业,分别是1)纸制品,2)纺织品,3)木制品,4)家具及相关产品,5)金属制品,6)运输设备,7)机械,8)计算机及电子产品。

将库存结合进口指数来看,4月仍在增加进口量的行业、库存却均有所下滑,主要包括1)纺织品,2)金属加工制品,3)计算机及电子产品,4)运输设备。

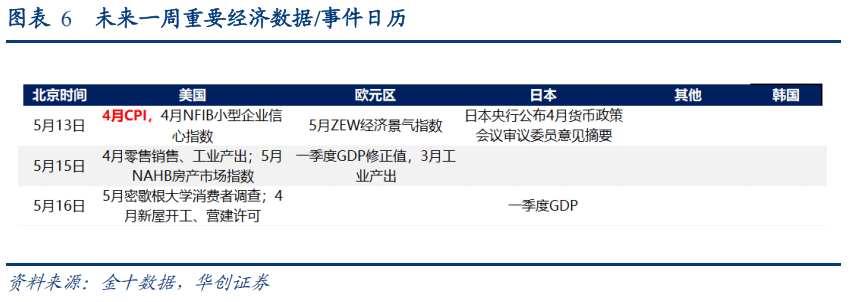

二、海外重要数据回顾及高频数据跟踪

(一)未来一周重要经济数据及事件

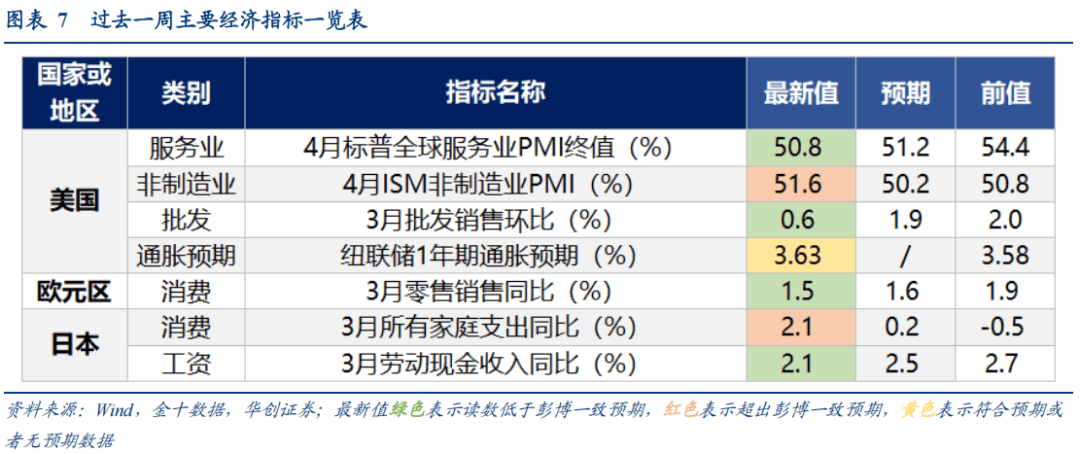

(二)过去一周重要数据回顾

美国:1)标普服务业PMI终值不及初值和预期,但仍在扩张区间。2)纽联储一年期通胀预期边际抬升。

欧元区:3月零售销售同比回落,增速不及预期。

日本:3月家庭支出增速超预期,但工资收入增速不及预期。

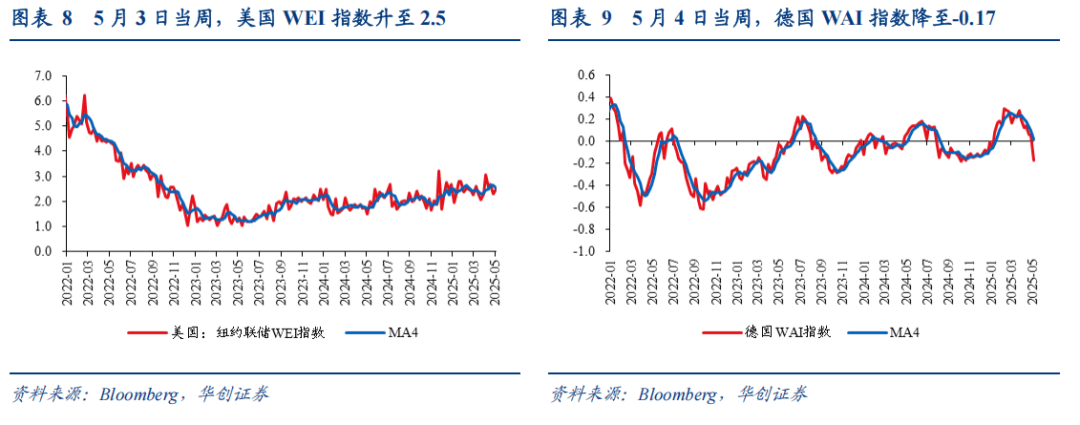

(三)周度经济活动指数

美国经济活动指数回升。5月3日当周,美国WEI指数升至2.5(四周移动平均为2.51),上周为2.3(四周移动平均为2.65)。

德国经济活动指数回落。5月4日当周,德国WAI指数降至-0.17附近(四周移动平均为0.02),上周为0.05(四周移动平均为0.09)。

(四)需求

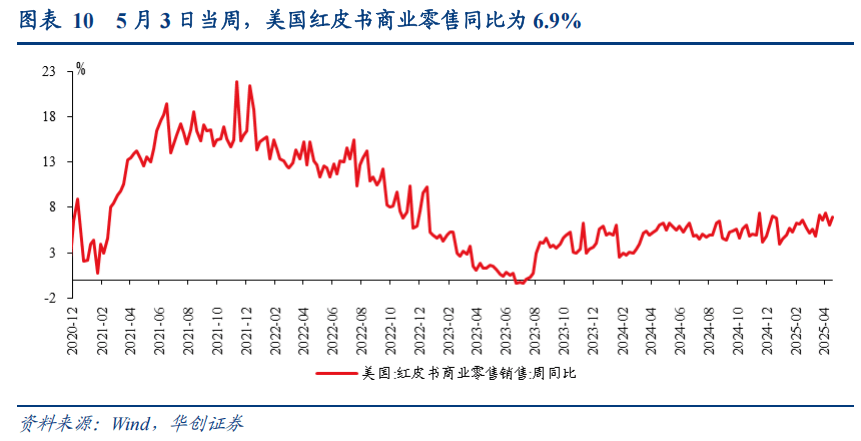

1、消费:美国红皮书商业零售同比增速回升

美国红皮书商业零售同比增速回升。5月3日当周,美国红皮书商业零售同比为6.9%,前一周为6.1%。

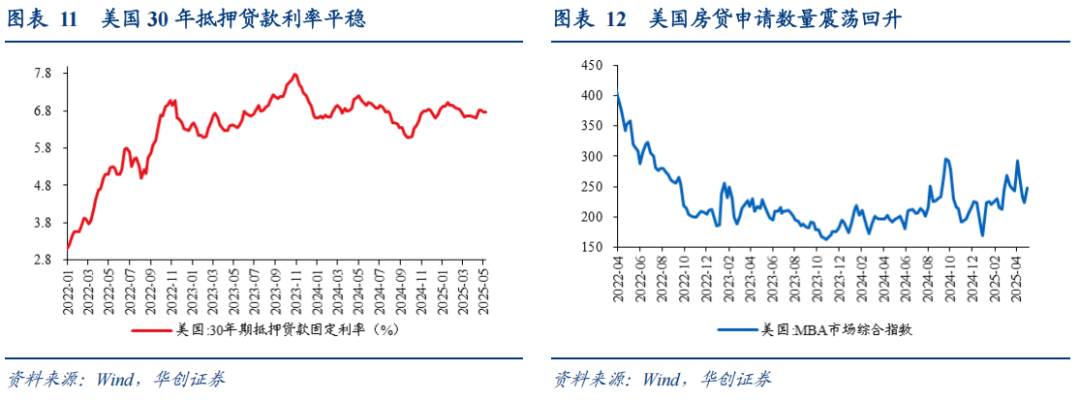

2、地产:美国按揭贷款利率平稳,房贷申请数量震荡回升

近期美国抵押贷款利率平稳。5月8日,美国30年期抵押贷款利率6.76%,前一周为6.76%。

本周抵押贷款申请数量反弹。5月2日当周,美国MBA市场综合指数(反映抵押贷款申请数量情况)为248.4,环比前一周+11%;前一周环比为-4.2%。

(五)就业:美国初请和续请失业金人数均回落

美国初请和续请失业金人数均回落。5月3日当周,美国初请失业金人数22.8万人,前一周为24.1万人。4月26日当周,美国续请失业金人数187.9万人,前一周为190.8万人,两周前为183.3万人。

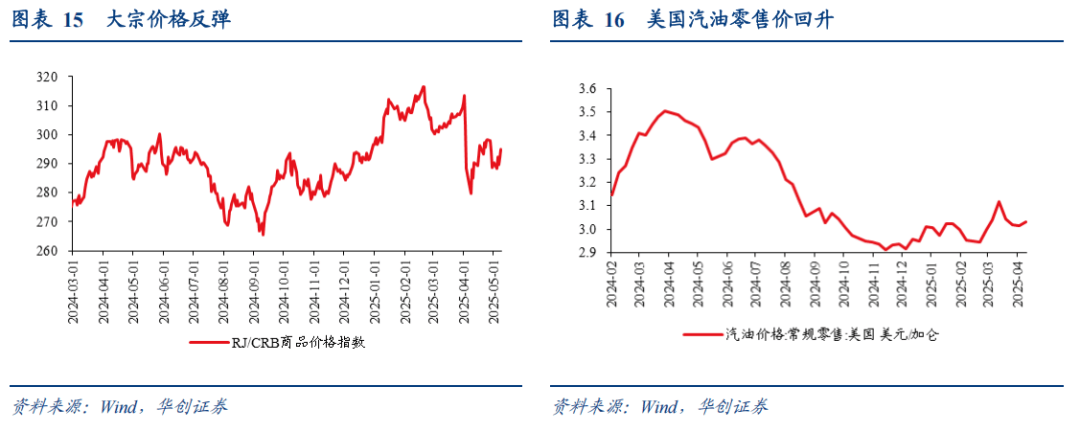

(六)物价:大宗价格反弹,美国汽油零售价回升

最近一周大宗价格反弹。5月9日,RJ/CRB商品价格指数295.1,较一周前+1.7%,较两周前-1.1%。

近期美国汽油零售价回升。5月5日,美国汽油零售价3.03美元/加仑,较前一周+0.6%,较两周前+0.4%。

(七)金融

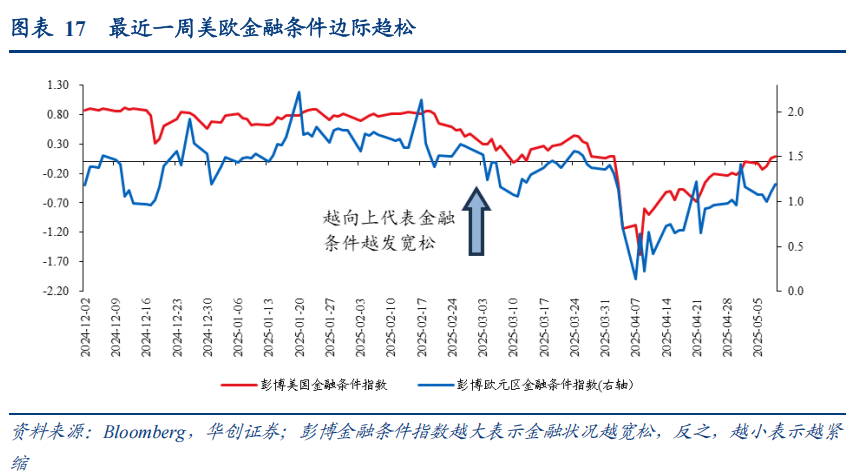

1、金融状况:最近一周美欧金融条件边际趋松

最近一周美欧金融条件边际趋松。5月9日,美国彭博金融条件指数为0.08,一周前为0.002。同期,欧元区彭博金融条件指数为1.19,一周前为1.17。

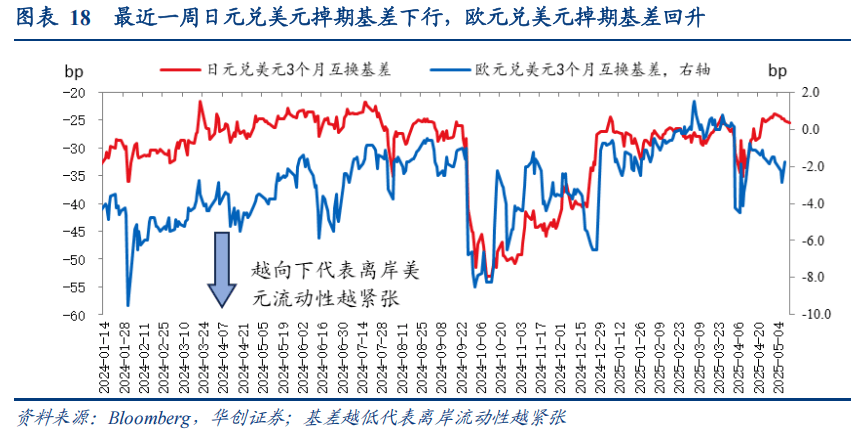

2、离岸美元流动性:日元兑美元基差下行,欧元兑美元基差回升

日元兑美元基差下行,欧元兑美元基差回升。5月12日,日元兑美元3个月互换基差为-25.5bp,一周前为-24.5bp,两周前为-24.8bp。5月9日,欧元兑美元3个月互换基差为-1.8bp,一周前为-1.8bp,两周前为-1.6bp。

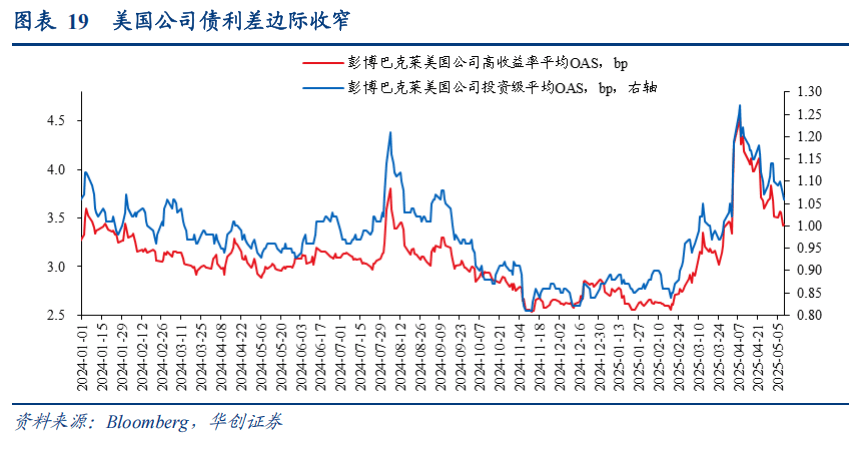

3、信用利差:美国公司债利差边际收窄

美国公司债利差边际收窄。5月9日,美国高收益公司债利差3.4bp,一周前为3.5bp,两周前为3.6bp;投资级公司债利差1.06bp,一周前为1.1bp,两周前为1.07bp。

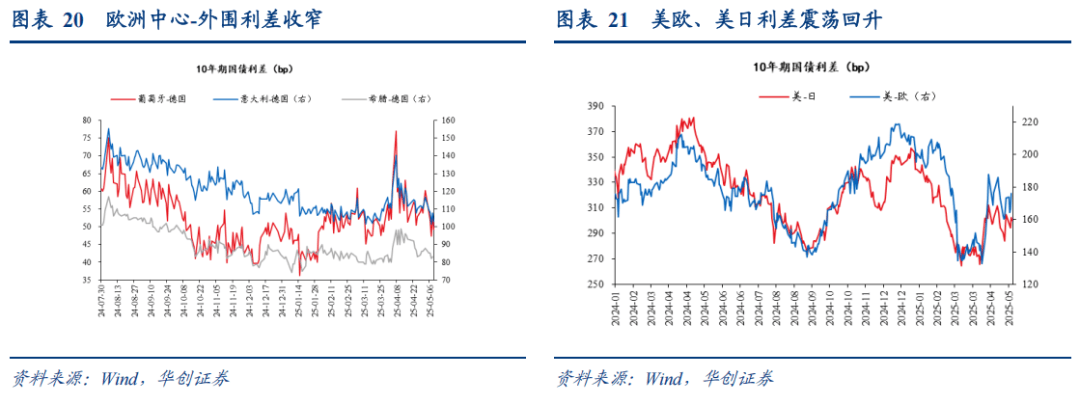

4、国债利差:美欧利差震荡回升

美欧利差震荡回升。5月8日,10年期美欧国债利差为176bp,一周前为173bp。5月9日,10年期美日国债利差为300bp,一周前约为304.7bp。

欧元区中心-外围利差收窄。5月9日,10年期意大利-德国国债利差为102.9bp,一周前为116.8bp,两周前为110bp;10年期葡萄牙-德国国债利差为49.2bp,一周前为60.2bp,两周前为52.9bp。

来源:券商研报精选