“ETF一哥”张弘弢溜了,青黄不接及地位松动,华夏基金烦恼不少

撰稿|何威

来源|贝多财经

从管理超过4500亿的基金规模,到彻底归零需要多长时间?

华夏基金“ETF一哥”张弘弢告诉我们只需要4个多月。

随着最后2只公募产品的基金经理卸任,曾经的“华夏ETF一哥”已无在管公募产品。

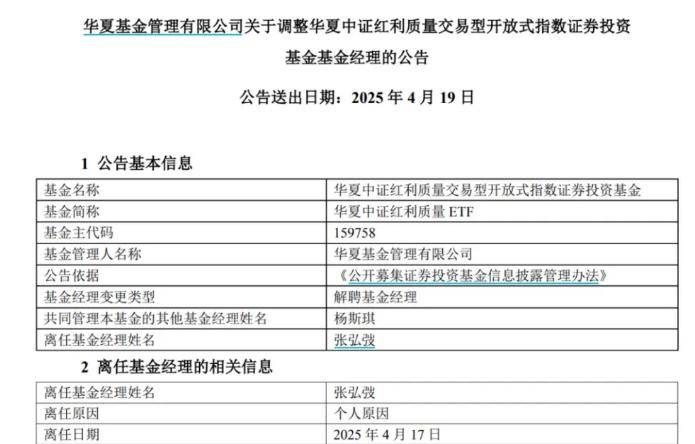

4月19日,华夏基金公告称,因个人原因,张弘弢卸任华夏中证红利质量ETF及其联接基金的基金经理,离任日期为4月17日。这也是继去年11月后,他再次卸任产品,自此,张弘弢已无在管公募产品。

而张弘弢离职的背后,华夏基金后继无人、ETF龙头位置不保,主动权益类效益不佳,内部风控等问题都浮出水面。

一、人才凋零,后继无人

随着张弘弢的卸任,他超过15年的公募基金经理职业生涯也随之画上了一个阶段性的句号。

自2000年4月起,他便加入了华夏基金,自2009年起开始掌管其首个公募产品——华夏沪深300指数基金。

自2012年起,张弘弢管理的公募产品数量逐渐增加,涵盖了QDII被动指数型股票基金、偏债混合型基金、混合债券型二级基金、增强指数型基金以及灵活配置型基金等多种不同类别。

在被动指数型基金领域,除了前述的华夏沪深300指数基金(现更名为华夏沪深300联接基金),华夏上证50ETF、华夏科创50ETF等华夏基金旗下的大型ETF产品也曾由他担任基金经理。

在2020年第四季度市场热度高涨的背景下,公募行业诞生了首批三位管理规模突破千亿元的基金经理,张弘弢便是其中之一。

随后,随着指数化投资的兴起,华夏基金旗下的ETF产品管理规模迅速增长,张弘弢作为管理多只大型ETF产品的基金经理,被誉为公司的“ETF一哥”。在他的管理下,产品规模曾连续多个季度位居非货币市场公募基金经理之首。

根据定期报告的数据,截至去年三季度末,张弘弢管理的资产规模达到4561.44亿元,位居市场第十位。

但随着市场行情的变化,华夏ETF规模虽然稳居行业第一,但部分产品却深陷“规模越大、亏损越重”的陷阱。

其中,张弘弢管理的华夏科创板50ETF联接A任职期间回报率为-22.40%;华夏科创50ETF任职期间回报率-29.93%,大幅跑输同类平均水平,导致基民持有期累计亏损超328亿元。

来源:天天基金网

而张弘弢的离任,也暴露出华夏基金在被动投资领域的人才储备短板。接任者杨斯琪虽具备10年从业经验,但管理超500亿元规模产品的履历尚属空白,进一步加剧了市场对其投研团队稳定性的担忧。

之前华夏基金最著名的基金经理非王亚伟莫属。在2005年12月至2012年5月期间,王亚伟管理的“华夏大盘精选”基金复权单位净值增长率高达1198.91%,累计单位净值增长率达到1046.05%。自那时起,“公募一哥”的称号便与王亚伟紧密相连。

但王亚伟在2012年4月离开华夏基金,转而投身私募领域,并创立了千合资本。紧随其后,范勇宏也离开了华夏基金,而江晖、石波、张益驰、孙建冬等资深基金经理也纷纷转战私募行业。

随着资深基金经理团队的相继离开,华夏基金遭遇了人才流失的困境,新生代基金经理的表现难以与前辈们相提并论。

近年来,“能源一哥”郑泽鸿于2016年加入华夏基金,他管理的华夏能源革新股票基金因精准布局新能源领域,在2021年一季度末以226亿元的规模成为市场上最大的新能源主题基金。

然而,到了2024年7月,郑泽鸿却选择了清仓式卸任。除此之外,华夏基金的“科技名将”周克平也在3月对其管理的所有产品进行了清仓式离任。

来源:天天基金网

周克平是华夏基金从零开始培养的基金经理,因其在科技板块的专注,华夏基金曾赋予他“科技名将”的称号。

二、业务前后夹击

除了核心人物的卸任引起业界的广泛关注外,华夏基金无论是在被动权益类还是主动权益业务基金方面,均面临着激烈的竞争压力。

据中信证券年报显示,华夏基金全年营收达到80.31亿元,同比增长9.61%,净利润为21.58亿元,同比增长7.20%,管理规模已突破2.46万亿元。

然而,这一增长主要依赖于被动投资的扩张,而该领域目前正面临巨大的挑战。

在2024年,基金行业经历了一场激烈的ETF发行竞争,众多知名公募基金公司不惜投入巨资,采取低价策略以吸引投资者,这无疑加剧了华夏基金在ETF业务领域的竞争态势。目前,ETF市场已演变为竞争激烈的红海。

诸如华泰柏瑞基金、南方基金、嘉实基金等领先的基金公司,纷纷推出新型ETF产品,并加强市场推广活动。

尽管华夏基金在ETF领域曾居于领先地位,但其优势目前正面临严峻的挑战。根据IFIND数据,截至2024年底,华夏基金的ETF资产规模接近6600亿元,而易方达基金紧随其后,规模达超过6000亿元。

来源:IFIND

从资产规模的增长来看,易方达基金在2024年的ETF资产规模增长高达3294.43亿元,超越华夏基金,成为资产规模增长最快的基金公司。两者之间的差距正在逐步缩小,ETF领导地位的争夺已进入白热化阶段。

在这一竞争激烈的环境中,华夏基金还遭遇了降费浪潮的冲击。2024年,华夏基金多次宣布降低旗下基金的管理费率和托管费率。

例如,华夏上证50ETF、华夏上证科创板50成份ETF、华夏沪深300ETF等规模达千亿级别的产品,其管理费年费率从0.50%降至0.15%,托管费年费率从0.1%降至0.05%,降幅分别达到70%和50%。这种以降低费率为主的应对策略,给华夏基金的盈利带来了巨大的压力。

而相比于被动权益类的艰难应对,主动权益业务的低迷已成为明显的短板。

Choice数据显示,2024年华夏基金权益类产品平均收益率仅为-18.72%,大幅低于同期偏股混合型基金-8.56%的平均水平。

其中,华夏优势精选股票全年亏损33.12%,在746只同类产品中排名倒数第11;曾被寄予厚望的华夏智造升级混合A、华夏新起点混合C等产品跌幅均超30%。

2024年主动权益收益排名前50的产品中竟无华夏身影,与2023年“华夏北交所创新中小企业精选混合”摘得年度冠军的盛况形成强烈反差。

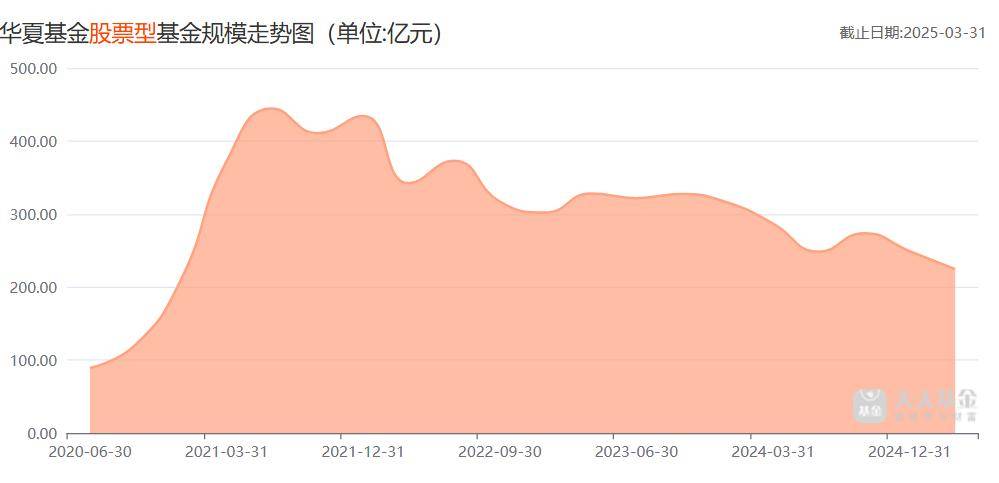

同时,天天基金网显示,华夏基金主动权益管理规模正经历显著收缩,股票型与混合型基金规模三年累计降幅均超四成。

截至2024年末,华夏基金主动权益类产品(含股票型、混合型)管理规模为3200亿元,较2021年峰值缩水超1300亿元。股票型基金规模从2021年末的434.19亿元降至248.93亿元,降幅42.67%;混合型基金规模从2102.07亿元腰斩至1157.94亿元,降幅达44.91%。

来源:天天基金网

在ETF规模竞争陷入红海、主动权益又难出爆款的情况下,华夏基金亟需打破“被动强、主动弱”的失衡结构,否则可能面临客户流失与品牌溢价双重损耗。

三、内部管理问题不少

要说这几年华夏基金最大的问题,那当时2023年的“老鼠仓”事件,当时原基金经理夏云龙利用职务便利,通过实际控制的“张某”证券账户进行未公开信息交易,涉及华夏红利混合型基金和华夏周期驱动混合型基金,最终被罚没1061.56万元。该案是继2019年王鹏“零口供老鼠仓案”后,华夏基金再次因同类事件被重罚,反映出对投研人员交易行为的监控失效。

2023年因“夏云龙案”及“童汀违规交易案”,华夏基金被暂停特定客户资产管理业务6个月,直接导致当年主动权益类产品规模缩水21%。

而到了2024年,在ETF规模宣传、信息披露等环节多次遭监管关注。2024年在中证A500ETF推广中,广告使用“规模最大”表述(大字突出)。

来源:新浪财经

但实际仅限ETF领域,小字注释被质疑存在误导性陈述,违反《公开募集证券投资基金销机构监督管理办法》。该事件引发监管问询及舆论对“打擦边球营销”的批评。

与易方达、华泰柏瑞等竞争对手相比,华夏基金2024年因合规问题导致的业务停滞风险更高。例如,易方达同年ETF规模增长133.2%,而华夏因内控整改导致非货ETF领先优势从1200亿缩窄至600亿。除此之外,华夏基金在如基金清盘或重大亏损极端风险事件中,面对投资者投诉处理效率及赔偿机制的有效性尚未被验证。例如,华夏中证800指数增强基金2024年规模缩水45%,但未披露持有人集中投诉的解决方案。

华夏基金曾经站在时代的风口,才有了今天的地位。而现在同样面临着机遇与挑战。展望2025年的发展道路,华夏基金需要时刻警惕风险,敏锐地洞察金融市场的新趋势,并始终坚持风险控制的原则。

唯有如此,方能保持行业领头羊的地位,建立持久且经得起时间检验的长期价值。