【深度】天弘基金规模排名持续下滑,依赖货币基金与权益短板成关键掣肘

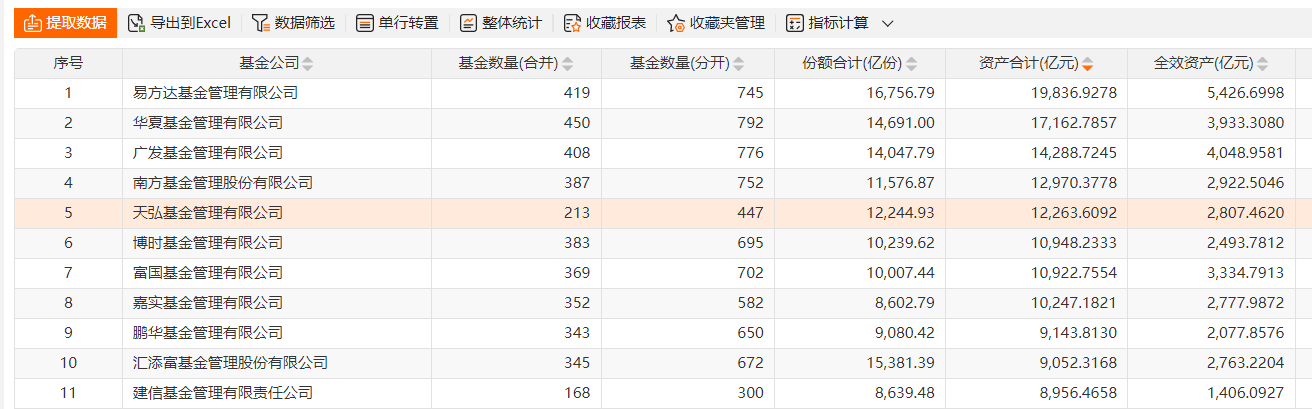

曾凭借余额宝缔造“万亿神话”的天弘基金,正经历规模排名的持续滑坡。截至2024年末,天弘基金管理规模降至1.2万亿元,行业排名从巅峰时期的榜首跌至第五位,非货币基金规模虽攀升至行业第13位,但仍未摆脱市场对其“偏科严重”的质疑。

作为中国首家万亿级公募机构,天弘基金近年来的颓势折射出其在产品结构、投研能力与市场环境适应上的多重困境。

天弘基金的核心命脉——余额宝货币基金规模持续缩水,成为拖累其整体规模的主因。截至2024年6月,余额宝规模已降至7495亿元,较2017年峰值缩水近60%,截至2024年12月,期末净值回升至7710亿元。这一现象与监管政策收紧、市场竞争加剧直接相关。2018年后,支付宝开放余额宝平台引入多家基金公司,天弘基金的“独家红利”终结,市场份额被中欧、博时等机构瓜分。

此外,货币基金收益率持续走低,天弘余额宝7日年化收益率跌破1.5%,吸引力大幅下降,导致资金外流至银行理财、短债基金等替代品。

天弘基金在权益类产品上的表现长期疲软,成为制约其综合竞争力的关键因素。数据显示,2024年其主动权益类基金规模不足200亿元,行业排名第46位,旗下77只股票型产品中75%处于亏损状态,部分产品近三年跌幅超30%。

有分析认为,这与天弘基金投研体系薄弱、明星基金经理流失密切相关。2019年以来,肖志刚、田俊维等业绩突出的基金经理相继离职,新任管理层虽引入高阳、聂挺进等资深人士,但短期内仍难以扭转权益团队“青黄不接”的局面。

天弘基金近年试图通过优化产品结构、加强主动权益投研来破局,但成效尚不显著。其新任管理层提出三大方向:引进明星基金经理、拓展机构投资者市场、降低对蚂蚁集团的渠道依赖。然而,在行业马太效应加剧的背景下,天弘基金若无法从根本上弥补权益短板、构建多元化产品体系,恐难重回头部梯队。