原创 “轮胎一哥”中策橡胶冲刺IPO,背后600亿“巨星系”再添丁

“并购狂人”即将收获第4家上市公司。

作者 | 刘俊群

编辑丨刘钦文

来源 | 野马财经

中国资本市场风起云涌,各大资本系族在历史的齿轮中留下了各种印迹,有的全身而退、有的黯然落幕,有的还在继续低调潜行。“巨星系”则正在低调布局。

“巨星系”是由浙商代表仇建平掌控的资本版图。巨星控股集团有限公司(简称“巨星集团”)是一家横跨工具、叉车、轮胎、机器人、柴油发动机等领域的国际化制造巨头。旗下已有三家上市公司:巨星科技(002444.SZ)、杭叉集团(603298.SH)、新柴股份(301032.SZ),截至2024年12月20日,三家公司市值合计近600亿元。

而今,“巨星系”正迎来它的第四颗“上市新星”。近日,被誉为“国内轮胎巨头”的中策橡胶集团股份有限公司(下称“中策橡胶”)更新A股《招股书》。这家轮胎龙头企业的实际控制人正是仇建平和其女儿仇菲,父女二人合计控制中策橡胶46.95%的股份。

据新媒体“21世纪商业评论”报道称,本次IPO,中策橡胶拟发行10%股份募资70亿元。据此计算,其估值高达700亿元。如果上市成功,仇建平将坐拥四家上市公司,千亿版图呼之欲出。

01

年入352亿元

“国内轮胎一哥”冲刺IPO

中策橡胶成立于1992年,其前身为1958年成立的杭州海潮橡胶厂,是浙江省第一家橡胶厂。它从一家地方老字号企业起步,成为中国轮胎行业的“佼佼者”。 2024年,在“中国橡胶工业协会”发布的行业榜单中,中策橡胶位列榜首,稳坐“国内轮胎一哥”的位置。

公司主要生产全钢胎、半钢胎和斜交胎,客户覆盖上汽、吉利、比亚迪等国内主流车企。公司旗下拥有“朝阳”“好运”“威狮”“全诺”“雅度”“金冠”“WEST LAKE”“GOODRIDE”“CHAO YANG”“TRAZANO”等多个国内外知名品牌。

2019年,“并购狂人”仇建平瞄上了中策橡胶。他通过旗下中策海潮平台,豪掷58亿元现金,从多方受让46.95%的股份,一举拿下中策橡胶的控制权,成为中策橡胶的控股股东。

图源:罐头图库

2021年10月,公司完成整体改制,从“中策橡胶有限公司”变更为“中策橡胶集团股份有限公司”。

2023年3月,中策橡胶向上交所正式递交了《招股书》,同年5月进入问询阶段。然而,直至2024年12月20日,公司仍在财务数据更新阶段,上市进程尚未完成。

据《招股书》可知,从业务上看,公司主营产品为全钢胎和半钢胎,两者收入占比近8成,全钢胎主要服务于载重卡车和客车,半钢胎则面向轿车和SUV等乘用车市场。

近年来,全钢胎为公司贡献了稳定的收入。2021年至2023年及2024年上半年,全钢胎为公司分别带来159.1亿元、158.24亿元、172.11亿元和84.92亿元,占总营收的比例逐年略降,从52.2%降至46%。

与此同时,新能源汽车的崛起让半钢胎成为公司新的增长引擎。同期,半钢胎业务的收入占比则从27.79%涨至34.55%。

图源:《招股书》

在两大产品的助力下,中策橡胶的财务表现抢眼。2021年至2023年,公司营业收入分别为306.01亿元、318.89亿元和352.52亿元,净利润则从13.75亿元增长至26.38亿元。截至2024年上半年,公司实现营收185.18亿元,净利润达25.4亿元。

02

8成收入来自经销商

74位经销商为股东

中策橡胶的百亿生意背后,离不开经销商的支撑。

根据《招股书》可知,公司近8成的收入来自经销商渠道。2021年至2023年及2024年上半年,公司来自经销模式的收入占总收入的比例分别为78.15%、80.08%、78.43%和78.96%。据《回复函》显示,截至2022年末,公司在境内已拥有644家经销商,形成了一个庞大的销售网络。

图源:《回复函》

然而,这些经销商并不只是业务上的合作伙伴,还有一部分是公司的股东。

2020年2月,仇建平入主中策橡胶仅4个月后,74名经销商通过“股权抵债”摇身一变,成了公司的间接股东。这些经销商通过持股平台“杭州潮升”拿下了中策橡胶2.89%的股权。而这一切背后隐藏着一场复杂的资本运作。

故事可以追溯到2014年11月,当时,中策橡胶引入了三家外部投资者——杭州元信东朝、杭州元信朝合、绵阳元信东朝,这三家机构的入股资金主要来自市场化募集和金融机构贷款。

杭州元信东朝、杭州元信朝合和绵阳元信东朝分别拿下中策橡胶约13.87%、4.75%和6.33%的股权,合计达24.94%的股权。

彼时,中策橡胶表示,通过引入外部战略投资者,优化了股权结构,并为企业的市场化和国际化发展提供了动力。

然而几年后,其中两家投资机构——杭州元信东朝和绵阳元信东朝的资金状况吃紧。杭州元信东朝、绵阳元信东朝最初是由上海磐信和北京中信设立,后来绵阳元信东朝的执行事务合伙人变更为上海惟颐。“企查查”信息显示,上海惟颐的控制方为上海复星产业基金,而复星的实际控制人则为郭广昌。

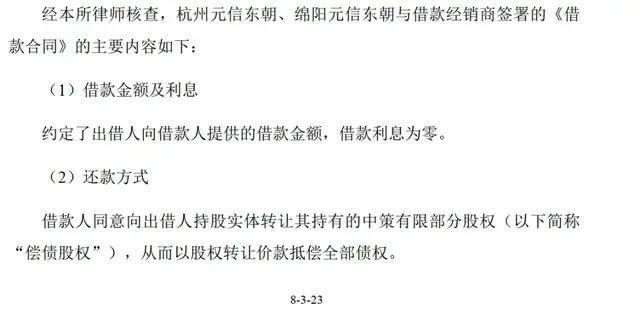

2016年至2018年间,杭州元信东朝、绵阳元信东朝向88位中策橡胶的经销商借款3.44亿元。借款金额从100万元到4700万元不等,其中包括淮南永策商贸有限公司、北京方迪辰轮胎有限公司和北京圣轮宝科贸有限公司等经销商。

经销商们把钱分别于2017年6月、2018年6月通过银行转账给上述两大投资机构,这些借款均无利息,最终被两大投资机构用于偿还金融机构的贷款。

图源:《回复函》

对于还款方式,双方则约定以股权转让价款抵偿全部债权。换句话说,经销商从债权人转变成了潜在的股东。

2019年底,仇建平通过中策海潮入主中策橡胶,杭州元信东朝和绵阳元信东朝将持有的中策橡胶大部分股权被转让给中策海潮,仅剩下最后2.89%的股份尚未处理。

2020年2月,这2.89%的股权通过“股权抵债”的形式,被转给了由经销商设立的杭州潮升,两家投资机构完成了全面退出。至此,74名经销商以股东的身份,间接加入了中策橡胶的股东名单。

需要注意的是,原本参与借款的88位经销商中,有15名因为自身现金需求放弃了入股,他们的借款已在2019年12月底被两大投资机构还款成功。而在入股的经销商中,其中一名经销商靳鹏辉,将其借款对应的部分股权分配给了其配偶铁芝敏,最终导致入股中策橡胶的经销商由73名增至74名。

图源:罐头图库

北京一线证券公司工作的投行人士李亚辉表示,虽然中策橡胶未直接参与借款,但如果外部投资机构的借款行为被认为是代表公司利益或为了维护公司渠道而设计,市场可能会认为这是公司间接主导的行为。

此外,部分观点指出,这种操作可能被视为“明股实债”。中国企业资本联盟副理事长柏文喜表示,“明股实债”本质上是一种债权融资方式,虽以股权形式呈现,但通过隐性协议实现了保本保收益的承诺。结合中策橡胶股东的实际操作,在形式上看似股权转让,但实际上可能包含了未来回购股权或提供固定收益的约定,这符合“明股实债”的特征,即表面上是股权投资,实质上是债权融资。

对于这样做的原因,知名经济学家宋清辉表示,公司这样做可能是为了优化财务报表,降低资产负债率,还可能是为了缓解现金流压力和经营风险,以实现最终顺利上市的目的。

截至2019年末,中策橡胶的账面资金共计19.49亿元,对应的短期借款高达43.47亿元、长期借款16.93亿元,公司的资产负债率为65.83%。2021年至2023年,公司资产负债率分别为72.61%、70.46%和68.67%,而2023年,“同行”玲珑和赛轮的资产负债率仅为50%左右。

不过,香颂资本董事沈萌强调,“明股实债”通常涉及隐性协议,例如投资方有权在未来某一时间点以特定价格将股份卖回给企业。但无论是债务对应的股份比例,还是IPO后股份带来的价值远高于债务利息来看,都没必要在近期去做明股实债的操作。如果IPO能成功,这些债务完全可以轻松解决,对负债率的影响也不大。

图源:罐头图库

另一方面,经销商的经营表现同样成为关注焦点。2021年至2023年,与其他内销经销商相比,中策橡胶入股经销商的销售毛利率却明显偏低。入股经销商的毛利率分别为17.29%、15.44%和13.63%,而其他内销经销商的毛利率分别为19.64%、18.38%和16.25%。

对此,中策橡胶解释,入股经销商的下游需求较为多样,大型经销商通常面向中小型挂车厂、电动车厂等客户销售低价产品,导致整体毛利率水平较低。公司强调,对入股与非入股经销商的销售政策并无差异,毛利率的差异更多是由产品结构和下游市场需求等多种因素决定的。

沈萌补充道,经销商参与债转股的行为可能更多是出于自主选择,而非强制安排。如果经销商通过债转股成为股东,并在IPO后受益,其收益可能与毛利率或当前经营能力无直接关联,而是与资本市场的发展密切相关。

03

卖锤子起家的“浙江富豪”

为600亿“巨星系”再添丁

而提起中策橡胶,则不得不提其背后“卖锤子起家”的浙江商人——仇建平。

1962年,仇建平出生在浙江奉化的一个普通农村家庭。1987年,他从西安交通大学研究生毕业,被分配到杭州一家机械进出口公司工作。

1992年,仇建平选择放弃“铁饭碗”,毅然下海创业。次年,他创立了杭州巨星工具有限公司,这家不起眼的小企业就是如今巨星集团的前身。最初,仇建平靠卖锤子起家,一步步在手工具领域站稳脚跟。

巨星集团的业务迅速扩展。如今,巨星不仅局限于手工具制造,还涉足叉车、轮胎、机器人和柴油发动机等多个行业。它已成为一家跨行业经营的综合性企业集团,同时布局了金融和房地产等领域。

在资本运作上,仇建平展现了高超的手腕。2010年,作为“手工具行业龙头”的巨星科技在深交所上市。此后仇建平通过收购,不断扩大资本版图。2011年,他先是完成对专注物料搬运设备的杭叉控股98.8%股权的收购。2017年,他又斥资4.65亿元,从浙江力程处收购主营柴油发动机业务的新柴股份99%的股权。

图源:罐头图库

随后,在仇建平的运作下,2016年杭叉集团在上交所成功上市;新柴股份则于2021年7月在深交所上市。

2019年,仇建平再次出手拿下中策橡胶。据新媒体“IPO观察”报道称,仇建平曾透露:“中策橡胶的股东之一中信产业基金在6月份即将退出,他们一直在寻找一家民企来‘接盘’。正巧,中策橡胶和杭叉集团有合作,中策橡胶的现任董事长和杭叉集团的前董事长是老熟人,两人谈到这事,就将机会介绍给了我。”

这也成为杭州元信东朝、绵阳元信东朝在仇建平入股后选择退出的原因之一。

根据《招股书》可知,截至2024年,在中策橡胶的股东名单中,巨星集团持有其18.19%的股份,巨星集团的子公司中策海潮持有其41.08%的股权。另外,巨星科技、杭叉集团分别间接持有其11.44%的股份,彤程新材则持有其8.92%的股权。

仇建平曾公开表示,巨星集团9年时间花了110亿元用在收购上,基本上把集团公司赚来的钱、上市公司分红,包括集团公司减持股票的钱全部投入到产业收购上,部分收购还运用银行贷款,收购之后企业有了快速的发展。

目前,巨星集团已拥有巨星科技(002444.SZ)、杭叉集团(603298.SH)、新柴股份(301032.SZ)三家上市公司,统称为“巨星系”,均由仇建平控制。

国际市场上,巨星集团的收购步伐同样激进。2018年,巨星集团子公司巨星科技完成了对欧洲专业存储设备品牌Lista的收购,Lista当年实现净利润增长33%。

目前,巨星集团还在收购的路上继续前行。2023年12月,巨星科技发布公告中称,拟通过支付现金的方式购买TESA Group的全部资产,交易价格为不超过4000万欧元(约3.15亿元)。值得一提的是,ESA品牌于1941年在瑞士创立,一直专注于高精度测量工具的研发制造。

通过数年的收购,巨星集团也快速扩张了自身的实力。公司进入“2023中国民营企业500强榜单”,位列第138位。

图源:罐头图库

从业绩上看,2021年至2023年及2024年前三季度,巨星科技实现净利润分别约为12.7亿元、14.2亿元、16.92亿元、19.35亿元。截至12月20日收盘,公司总市值约为342亿元。

同期,杭叉集团净利润分别约为9.08亿元、9.87亿元、17.2亿元、15.73亿元。截至12月20日收盘,公司总市值约为235亿元;新柴股份净利润分别约为7961.3万元、2217.18万元、3195.89万元、4676.28万元,公司总市值约为25亿元。

而仇建平为上述三家公司的实际控制人,根据上述公司2023年财报可知,他持有巨星科技、杭叉集团和新柴股份的股权分别为43.88%、41.34%和38.84%。

凭借“巨星系”,仇建平以185亿元身家,登上《2024胡润全球富豪榜》第1384名。截至2024年12月20日,巨星科技(002444.SZ)、杭叉集团(603298.SH)和新柴股份三家上市公司总市值近600亿元,再加上700亿估值的中策橡胶,巨星帝国价值超千亿。

你了解“巨星系”吗?平时关注哪些轮胎企业?留言聊聊吧!