家族企业毓恬冠佳IPO:高负债仍大额分红,毛利率要大力追赶同行

2021年,公司归母净利润为4283.3万元,而现金分红的金额却达到了5000万元。

文/每日财报汇水

毓恬冠佳IPO之路又向前迈了一步。

11月14日,上海毓恬冠佳科技股份有限公司(简称“毓恬冠佳”)在深交所的的上市审核状态变为“注册生效”。在前一天,11月13日证监会批复同意了毓恬冠佳首次公开发行股票的注册申请。

招股书显示,毓恬冠佳此次公开发行不超过2195.87万股,拟募集5.75亿元分别用于毓恬冠佳新厂房、汽车车顶系统及运动部件新技术研发项目、汽车电子研发建设项目、补充流动资金项目。

我们注意到,毓恬冠佳即使IPO注册生效,但仍然存在诸多隐忧。其毛利率低于同行业公司的平均水平,应收账款的余额持续攀升,而且在背负较大债务负担的同时,仍进行大额度分红。公司股权集中度较高,家族成员合计持有九成股份。这些问题通过此次IPO能解决多少呢?

01

毛利率低于同行平均水平

高负债仍大额分红

毓恬冠佳成立于2004 年 12 月,是一家以汽车天窗为主要产品的汽车运动部件制造商,拥有汽车天窗设计、研发、生产一体能力。

招股书显示,毓恬冠佳2021年至2024年1-6月,毓恬冠佳营业收入分别为6.94亿元、20.21亿元、24.91亿元和10.80亿元,呈现持续增长态势;各期净利润为分别为4283.30 万元、7042.09 万元、15875.17 万元和 7947.01万元。

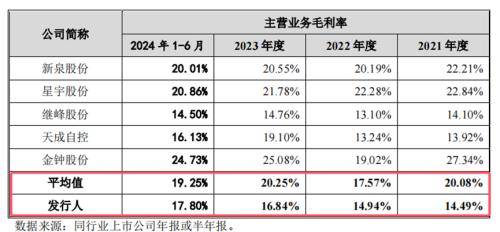

尽管毓恬冠佳的毛利率呈上升趋势,但与同行业公司相比均值相比,仍存在一定差距。报告期内,公司毛利率分别为14.49%、14.94%、16.84%和17.80%,而各期同行业公司毛利率平均值分别为20.08%、17.57%、20.25%、19.25%。

▲来源:招股书

对于毓恬冠佳来说,应收账款余额相对较高,且不断增长也是一大隐忧。2021年到2024年上半年,公司应收账款账面价值分别为3.95亿元、5.55亿元、6.65亿和 4.74亿元,占当期营业收入的比分别为 23.32%、27.46%、26.69%和 43.94%。与此同时,公司计提的坏账准备分别为 3484.78 万元、4135.86 万元、3570.94 万元以及 3413.30 万元。

▲来源:招股书

我们注意到,在短期偿债能力方面,毓恬冠佳始终弱于同行业可比公司。报告期内,公司的流动比率分别为0.93、1.03、1.12、1.27,而同期同行可比公司均值分别为1.98、1.62、1.73、1.62;速动比率方面,分别为0.7、0.83、0.91、0.96,同行可比公司均值分别为1.5、1.21、1.36、1.24。不难发现,毓恬冠佳的流动比率和速动比率均显著低于同行业可比公司的平均水平。

▲来源:招股书

此外,毓恬冠佳的资产负债率也处于较高水平。报告期内,公司的资产负债率分别为86.13%、79.47%、77%、65.67%;同期同行可比公司均值分别为46.76%、51%、55.61%、55.97%。

在此种情况下,毓恬冠佳却还大举分红。2021年,公司归母净利润为4283.3万元,而现金分红的金额却达到了5000万元,意味着毓恬冠佳不仅清仓分红,并且还从公司账上多拿了700多万。要知道毓恬冠佳属于生产制造型企业,日常销售与采购的资金结算量较大,手中需要保持一定数量的货币资金维持正常运转。

▲来源:招股书

令人有些疑惑的是,毓恬冠佳此次IPO募资中还有7500万用来补充流动性。这是准备上市,就先填充腰包吗?

02

业绩依赖前五大客户 议价能力弱

招股书显示,毓恬冠佳主营业务收入中前五大客户的占比较高,客户集中度较高。报告期内,公司前五大客户产生的销售收入分别为13.41亿元、14.84亿元、18.1亿元、8.33亿元;分别占当期主营业务收入的79.69%、74.21%、73.38%、77.87%。

正是受益于一众汽车大厂客户,毓恬冠佳得以快速发展。但是,在面对这些大客户时候,毓恬冠佳的议价能力自然就没那么强了,这一点从公司毛利率数据远低于同行均值就能发现一丝端倪。

招股书显示,毓恬冠佳主要产品包括全景天窗和小天窗两种。其中,全景天窗为公司主要产品,2024年上半年,改产品贡献了76.57%的销售收入,但该产品近些年来单价持续走低。

2021年,毓恬冠佳全景天窗平均单价为1479.97元。2024年的1-6月,单价下降至1189.56元,降幅大约20%。

来源:招股书

众所周知,汽车零部件行业的客户普遍存在年降的惯例,即客户通常要求新产品批量供货后产品价格每年有一定的降幅。如果未来公司产品价格持续下降且成本控制水平未能同步提高,这意味销售收入、毛利水平都将受到产品价格下降带来的不利影响。

产品价格持续走低,毓恬冠佳在研发方面的投入并没有亮眼的表现,在可比同业中也处于较低水平。报告期内,毓恬冠佳的研发费用率分别为3.95%、3.08%、2.75%、3.13%,而同行可比公司平均值分别为3.9%、4.97%、4.69%、4.53%。这或许也是其价格不能保持稳定的原因之一。

来源:招股书

03

IPO前管理层大换血 家族成员把持近九成股份

在毓恬冠佳披露的招股书中,我们发现公司此前管理层出现较大变动。在2021年7月和10月,公司董事长赵剑平和总经理贾维礼先后离职。毓恬冠佳对此解释为,贾维礼系个人原因离职;赵剑平则为退休离职。

根据媒体报道,赵剑平于2021年11月加入了天瀚科技(吴江)有限公司,成为了该公司的股东之一,并同时出任董事职位。换句话说,赵剑平在毓恬冠佳即将上市的时候“换”到了另外一家公司,这样的操作多少会令人有些费解。此外,毓恬冠佳的财务负责人也曾多次发生了变动。

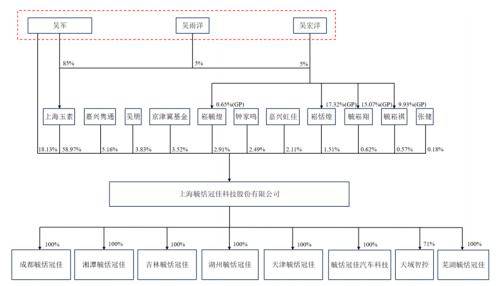

根据招股书中显示,吴氏家族合计持有毓恬冠佳近90%的股权份额。当前公司控股股东为上海玉素,实际控制人为吴军、吴宏洋和吴雨洋。三人通过直接及间接方式合计控制公司82.70%股份。吴军的配偶李筱持有公司2.95%的股份,吴军胞弟吴朋持有公司3.83%的股份。小计一下,吴氏家族合计持有公司近90%的股权份额。

来源:招股书

如果未来实际控制人利用其控制地位,通过行使投票权或其他方式对毓恬冠佳的发展战略、经营决策、财务管理、人事任免等进行不当控制。公司中小股东的利益如何能得到保障?

招股书显示,此次IPO最重要的募投项目是毓恬冠佳新厂房,总投资约3.29亿元。项目建成后将可实现年生产40万套汽车全景天窗、20万套天幕天窗、46万套卷帘天窗以及10万套尾翼的能力。简单算一下,项目完工后,共将直接增长超过百万套各种形式的天窗。