赚麻了!阿里又拿下一个 IPO

这个月,阿里又收获了一个 IPO。

10 月 30 日,东南亚电商代运营公司 Synagistics 在香港以 De-SPAC 形式上市,成为香港 2022 年设立 SPAC 上市机制以来的首个并购交易案例。

与传统上市不同,Synagistics 是作为被收购方、通过被 SPAC(特殊目的收购公司)收购,完成上市的。上市后公司更名为狮腾控股(02562.HK),截至发稿,市值 195 亿港元(约 178 亿元人民币)。

Synagistics 成立于 2014 年,主要为品牌提供代运营服务,包括线上店铺运营、供应链和履约、质检售后、数据分析等。Synagistics 也有 2C 业务,即把品牌方的产品卖给消费者。

创始人李叙平、戴可欣、李育,各自在零售、商业及营销领域拥有超过 15 年的经验,其中李育是李敘平的妹妹。

Synagistics 创始人 : 李育 , 戴可欣 , 李叙平

收购方香港汇德收购(07841.HK)成立于 2022 年,是一家特殊目的收购公司,由前香港金管局总裁陈德霖、渣打银行前大中华区主席曾璟璇发起,并于当年在港交所上市,募资约 10 亿港元。

在这次并购交易中,对 Synagistics 的估值是 35 亿港元。并购双方还以非公开配售方式向第三方投资者募集了 5.51 亿港元。以此计算,并购完成后新公司的市值约 50 亿港元。

并购完成前,阿里持有 Synagistics 47.22%的股份,戈壁创投 Meranti 基金占股 22.17%,三位创始人合伙人共计占股 30.6%。在并购完成后的新公司里,阿里持股减至 27.89%,仍是单一最大股东,戈壁 Meranti 基金减至 13%,三位创始人共持股 22.35%。

收购方香港汇德收购的各个股东,共持有并购后新公司 23.6% 的股份,其中陈德霖和曾璟璇分别持股 2.41%、1.51%。

按去年近 7 亿的营收计算,Synagistics 在东南亚所有数字商务解决方案平台中排名第二。东南亚之外,Synagistics 还跟着阿里的业务走进了欧洲。

起步于东南亚的电商

电商代运营指的是为品牌提供端到端电商服务,这些服务包括商店和活动管理、数字营销推广、创意服务、客户服务管理、供应链管理和履约。

这一模式最早在中国发展成熟,2003 年淘宝成立后,中国电商代运营开始起步,到 2015 年,代运营业务发展成熟、市场高速发展,宝尊电商登陆纳斯达克,成为 " 品牌电商第一股 "。

同时期的东南亚,电商刚起步,Lazada 成立才三年;Shopee 刚成立,大部分 GMV 由台湾市场贡献,市场规模占东南亚零售的比重还不到 1%。

" 但也正要迎来电商的黄金时代。" 一位东南亚电商早期创业者说。

印尼 " 阿里巴巴 "MatahariMall 上线;Lazada 前 CEO 回归,加大对当地电商投入;京东进入印尼;美国风投 Ardent Capital 收购泰国生活电商 Moxy;法国 LVMH 收购美妆网站 Luxola。

Synagistics 也在这个阶段成立,是东南亚最早一批成立的电商代运营公司之一。

东南亚代运营鼻祖是 aCommerce,在 Lazada 成立第二年、2013 年成立,当年完成 310 万美元融资,第二年融资金额翻了三倍。

aCommerce CEO Paul Srivorakul

Synagistics 市场聚焦在新加坡,2015 年,Synagistics 推出其首个线上零售网站,专注在当时增长最快的美容和婴幼儿领域。

这一年,东南亚电商发展快速起步,aCommerce 印尼订单量首次超过泰国。业务猛增,aCommerc 还用 20% 股份,跟瑞士零售分销商 DKSH 换来了一百多个西方品牌在东南亚的使用权。次年阿里 10 亿美元收购了 Lazada。

2016 年,Synagistics 开始向部分供应商提供电商服务、物流配送等服务。一年后,Synagistics 进军马来西亚,这是其在新加坡以外的首个海外市场。

aCommerce 成立早,但 Synagistics 先它一步上市。2018 年,Synagistics 在新加坡交易所上市,市值为 7100 万美元。

当时 aCommerce 宣布公司 2020 年在新加坡交易所上市,但随后内部陷入混乱:印尼分公司四年内换了四个领导人,高管离职、员工离职。

Synagistics 则借上市筹到的资金,把业务进一步扩展到越南、菲律宾、泰国,并成为新加坡政府指定的数字转型服务商。

2020 年是 Synagistics 发展的关键一年,创始人联合阿里、戈壁创投旗下基金 Meranti 完成私有化,阿里成为最大股东、占股 47.22%,Meranti 持股 22.17%,创始人占大概 30% 的股份。

这是阿里第二笔重仓东南亚的交易,当年的阿里正努力把电商向全球扩展。B2C 电商是一场长期、耗资巨大、胜者为王的游戏。

收购 Lazada 后,阿里需要一个更懂本土电商的服务商,来带动 Lazada 的业务。Synagistics 也因此获得了 Lazada 这个庞大的客户。

服务 600 个国际大牌

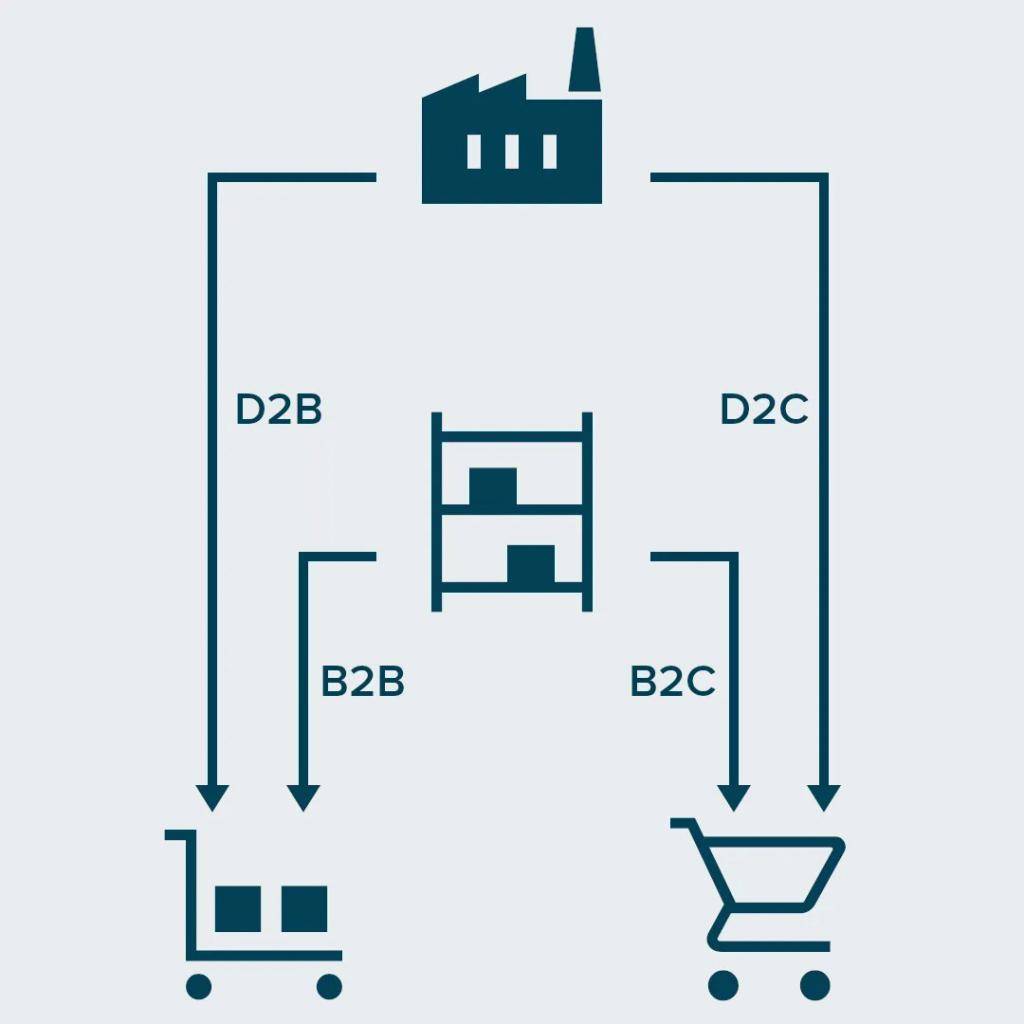

大多数电商代运营服务商的模式都包含 D2B 和 D2C 两部分。

D2B 指的是电商代运营,为品牌方提供相关的电商解决方案。D2C 实质上就是线上零售,代运营服务商向品牌方购买产品,再通过电商渠道销售给消费者,为的是提高公司利润率。

Synagistics 主营业务也是这两种。在与电商平台的合作上,Lazada、Shopee 等本土电商平台都是其合作方,也包括近两年刚上线的 TikTok Shop。依靠头部电商平台的影响力,Synagistics 的 D2B 和 D2C 业务一直保持增长。

根据 IPO 文件,Synagistics 服务了 600 多个品牌方,半数是国际大牌,如 Lululemon、雅诗兰黛、资生堂、三星等,涵盖时尚服饰、高端美容保健、高端生活用品等领域。

D2C 业务上,Synagistics 直接找品牌拿货,这样能确保拿到最低价,维持平台多样化的 SKU、较高的利润率。2022 年,Synagistics 调整了 D2C 战略,采用轻资产低库存模式,按需囤货,并把货放到第三方供应链的仓库里,风险降到最低,提高了订单履约率。

过去三年,Synagistics 年营收由 2021 年的 8593 万新加坡元(约 4.5 亿元人民币),增至 2023 年的约 1.27 亿新元(约 6.8 亿元人民币)。

线上零售贡献了约 80% 的营收,平均订单价值为 35.5 新元(约 191 元人民币),Lazada 是 D2C 的主要销售渠道,占比从 2021 年的 70% 增至 2023 年的 82.4%。但代运营的毛利率将近 70%,远高于线上零售 13.8% 的毛利率。

过去三年,Synagistics 毛利率从 2021 年的 27.6% 下降至 2023 年的 25%,主要原因时是 2022 年轻资产模式的推行,导致毛利率下降。

零售占大头也是东南亚代运营公司的普遍状态。代运营电商鼻祖 aCommerce 也是这种情况,甚至被行业人评价," 更像线上分销商而不是服务商。" 区别是,aCommerce 没处理好库存管理和效率、成本之间的关系,利润一直下降。

Synagistics 的客户留存率一直很稳定,保持在 90% 以上。过去三年,公司来自五大客戶的营收从 2021 年的 760 万新元增至 2023 年的 1470 万新元,翻了一倍。

截至今年 4 月,Synagistics 的业务范围覆盖了东南亚六大电商市场——新加坡、马来西亚、泰国、越南、印尼及菲律宾。

有趣的是,Synagistics 在东南亚市场的布局剑走偏锋,新加坡和菲律宾的业务撑起了公司 70% 以上营收,电商市场规模较大的印尼和越南只占两成左右的收入,泰国市场的营收几乎可以忽略不计。

整体来看,成长了 10 年的 Synagistics,收入基础仍然相对较小,增长速度在放缓,去年营收对比 2022 年只增长了 12%,毛利率也略有下降。

不太乐观的一面是,公司净亏损在扩大。由 2021 年的 1101 万新元(约 8700 万元人民币),增至 2023 年的 1731 万新元(约 9300 多万元人民币),到 2023 年底,公司现金大约剩 1300 万新币(约 7200 万元人民币)。

上市给 Synagistics 带来了急需的资金,此次并购上市,共为 Synagistics 注入 15 亿港币。

港股首单 De-SPAC

2022 年,港交所设立了 SPAC 上市机制,目的是给符合条件的公司提供一个融资渠道。目前香港有 5 家上市 SPAC,但一直没有成功完成并购交易 ( De-SPAC ) 的案例。

创业邦了解到,去年至少有 2 家并购项目提交了申请,SPAC 公司 Aquila 去年 8 月曾宣布与内地钢铁产业电商平台找钢网集团合并。去年 12 月,SPAC 公司 Vision Deal 与内地最大移动语音社交网络平台趣丸集团达成协议。目前这两个并购项目都被搁置了。

另有两家 SPAC 公司 Interra、TechStar Acquisition 尚未披露并购对象。Synagistics 成为港股首单 De-SPAC 上市企业,也是东南亚首个上市的代运营公司。

东南亚电商还在快速增长,目前市场规模在 1500 亿美元左右,如果按人口规模、不断完善的城市化程度、增长的人均 GDP 来看,完全有理由相信当地的电商市场规模未来能达到中国的 50%。

目前东南亚电商平台集中在 Shopee、Lazada,以及后来者 TikTok Shop 上,按照目前的市场红利,未来也许会有新的电商平台跑出来,或者其他电商巨头进来,比如刚开始攻入东南亚的 TEMU,过去几年一直没把东南亚当作重点市场的亚马逊。

电商代运营在东南亚的快速发展是在 2020 年之后,成熟度上还远不及中国。三年前,有中国代运营公司去东南亚考察,看了一圈后选择观望,现在这些公司在东南亚都有业务,包括安克。

一位 TikTok Shop 代运营创业者说,更多品牌在涌进东南亚,渠道销量业绩是绝对的衡量指标," 未来 3-5 年,东南亚的电商服务依然是黄金期,"

另一个机会是,线下零售也在扩展线上渠道,这是一个巨大的商业风口。

如今,在东南亚已经形成了具有多种解决方案的商品化空间,Synagistics 在当地有众多竞争对手,他们背后都有知名风投,各大电商平台也趁势上线全托管、半托管模式,品牌有了更多选择。

代运营利润和渠道商差不多,很薄,基本靠走量,自身运营能力多强、手里品牌有多少,是决定他们能否做大的核心参考标准。

Synagistics 有 10 年的历史,收入基础仍然很小,增长速度也差强人意。未来进一步发展的关键,在于能否在潜力巨大但竞争激烈的东南亚,抓住风口的红利。

来源:创业邦