香江电器七年IPO长跑能否再圆梦?上半年毛利率走低,自主品牌转型不易

界面新闻记者 | 郭净净

近日,湖北香江电器股份有限公司(简称“香江电器”)更新了提交的港交所主板上市申请材料。香江电器表示,为进一步增强国际间的声望,董事认为在港股上市,切合公司专注海外市场的业务发展。

界面新闻了解到,香江电器早在2017年5月就与东莞证券签署上市辅导协议,至2020年10月终止辅导关系,随后又与兴业证券、国金证券签署辅导协议。2022年7月,该公司首次提交深交所主板上市招股说明书,并于2023年3月获深交所受理;2024年5月,香江电器主动撤回上市申请,最终终止其A股上市进程。

香江电器执行董事、董事长兼总经理潘允、蕲春华钰及员工持股平台蕲春恒兴被视为一组控股股东,共同持有香江电器已发行股份的100%,分别持股比例为约54.07%、26.39%及19.54%。目前,潘允拥有美国国籍的儿子GUANGSHEPAN负责香江电器美国市场的销售等。

上半年毛利率走低

香江电器主营产品涵盖电器类家居用品和非电器类家居用品两大类,ODM/OEM业务为公司主要收入来源,客户包括沃尔玛、飞利浦等。

目前,该公司在中国设有七个制造基地,总建筑面积约36.7万平方米,同时其印度尼西亚设立生产基地预计于2025年第一季度投产,公司还计划在泰国另建一个占地面积43436.8平方米的生产基地且预计于2025年底前投产;还将计划在泰国建总建筑面积约25000平方米的新生产设施,配置十条制造生活家居用品的新自动化装配线,估计年产能700万件。

香江电器在厨房小家电方面表现突出。根据弗若斯特沙利文报告,按2023年从中国出口到美国及加拿大的出口量计,公司的电热水壶分别在中国海关总署界定的相关分类中占约21.4%及32.3%市场份额。

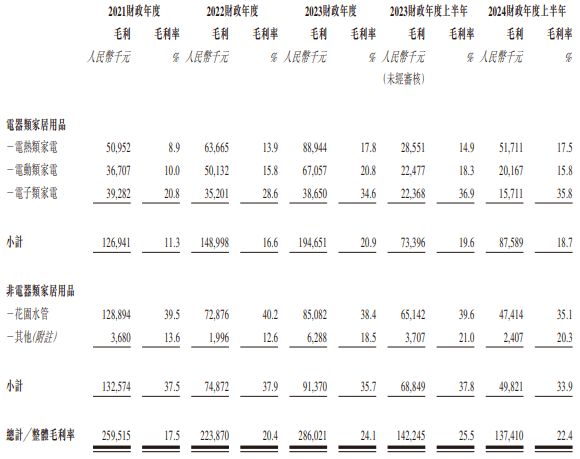

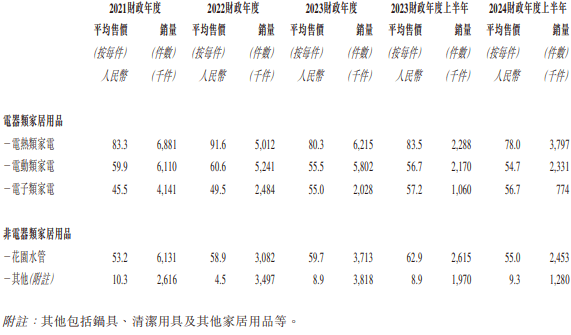

2021年至2023年及2024年上半年,香江电器实现收益分别为14.8亿元、10.97亿元、11.88亿元及6.14亿元,期内溢利分别是7180.2万元、8026.1万元、1.21亿元及6053.9万元,毛利率分别是17.5%、20.4%、24.1%及22.4%。2024年上半年期内溢利同比有所下滑。

对于近年来的业绩波动,该公司曾指出,2022年以来欧美地区受通货膨胀影响,其消费市场的整体购买力和市场需求下降,从而导致公司的下游客户采购需求下降。

香江电器此前披露的A股招股书显示,整体来看,ODM/OEM模式下的产品利润水平相对于OBM模式下的利润水平较低。近年来我国越来越多的小家电生产制造企业正在从ODM/OEM模式逐渐转向ODM/OEM+OBM模式,从而加大产品附加值。

香江电器自2016年起开展OBM业务,形成“威麦丝”“Accuteck”及“艾格丽”三个自有品牌,在主要电商平台亚马逊、京东、天猫及拼多多销售。不过,报告期内,该公司OBM业务收益分别为9394.9万元、6137.3万元、4970.6万元和2296万元,占总收益比重分别为6.3%、5.6%、4.2%和3.7%,收益规模及占比均呈现持续下降趋势。

而不少同行业可比公司的OBM业务已成为重要收入来源。香江电器此前回复深交所审核问询函称,2022年,新宝股份(002705.SZ)、北鼎股份(300824.SZ)、小熊电器(002959.SZ)三家公司的OBM销售占比分别为21.04%、84.42%、95.64%,逐步形成以自主品牌业务为主的发展模式。

香江电器称,公司主要集中精力提供ODM/OEM服务,产品主要出口至境外,因此布局在境内营销渠道的精力和资源相对有限,与小熊电器、北鼎股份、新宝股份等的自营品牌相比,公司在境内市场的产品竞争力和行业地位有待进一步提升。

2024年上半年,香江电器毛利率从2023年上半年的25.5%减少至22.4%。该公司解释称,这主要由于高毛利率的花园水管及电动类家电的利润率减少;花园水管及电动类家电的两者销售总额于2023年上半年及2024年上半年分别占总销售额51.6%及42.7%。

图片来源:香江电器港股招股书

针对香江电器毛利率波动,深交所此前曾下发反馈意见,要求公司按产品类别说明与同行业上市公司同类型产品毛利率比较情况,分析说明差异原因及合理性;并结合产品结构、销售数量、销售单价、单位成本明细构成等相关因素,分产品分析说明销售毛利率波动的原因及合理性;分别从上、下游的角度,补充分析说明产品售价、单位成本变动趋势及原因。

超七成收入来自前五大客户,向客户授出信贷期最长135日

招股书显示,香江电器超过99%收入来自海外。2021年至2023年及2024年上半年,该公司外销收入分别为14.66亿元、10.88亿元、11.83亿元及6.12亿元,占公司营业收入的比例分别为99%、99.3%、99.5%和99.6%,公司外销收入的主要销售区域为北美洲和欧洲地区。

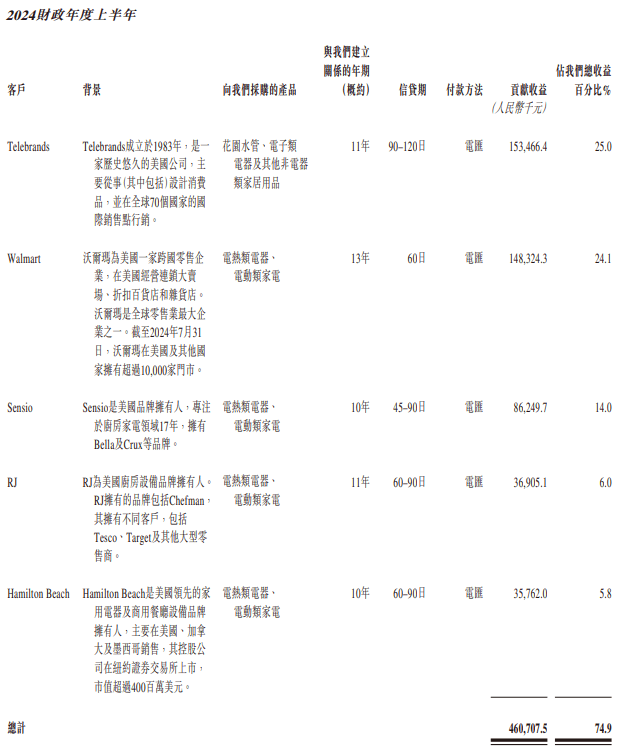

报告期内,该公司大客户比较集中。2021年至2023年及2024年上半年,香江电器来自前五大客户的销售占公司总收益比例分别是62.4%、62.4%、72.4%及74.9%,其中第一大客户销售占总收益比例分别为27.1%、21.3%、28.5%及25%;另外公司花园水管的唯一客户Telebrands分别占总收益的22%、16.5%、18.7%及22%。

香江电器称,预计于可见未来将继续依赖为数不多的主要客户,公司无法保证客户关系将继续发展或该等客户于未来是否将继续带来大量收入;“未能维持现有客户关系或扩大客户基础将对公司经营业绩及财务状况造成重大不利影响”。

针对香江电器的客户情况,深交所曾下发审核意见,要求公司结合其与品牌商客户合作协议的主要内容、品牌商同类产品其他供应商的情况、公司对同类产品供货份额、下游品牌商对供应商的替换成本、公司与其他供应商相比的竞争优劣势等,说明公司与品牌商合作的稳定与可持续性、经营业绩稳定性等。

香江电器回复称,一般从客户接洽、客户考察、客户验厂、样品试制、小批量试产、大批量订单等通常需要经历2-3年时间,特别是对于全球知名大客户的供应商认证,其耗费时间往往更长。一旦生产企业通过合格供应商认证并开始建立合作,大客户出于转换成本考虑不会轻易更换供应商。公司与沃尔玛、Telebrands等前五大客户的合作年限基本超过十年。

需要注意的是,香江电器向客户授出信贷期,倘该等客户未能清偿款项或延迟付款,可能对其营运资金及现金流量状况造成不利影响。公司表示,无法保证将能够成功收回任何或全部到期债务;客户无法支付或及时支付到期金额可能会对其财务状况及经营现金流造成不利影响,并对公司业务及经营业绩造成重大不利影响。

据了解,目前,该公司给予客户的正常信贷期介乎30至135日。2021年至2023年及2024年上半年,公司的贸易应收款项分别约为2.04亿元、1.35亿元、1.51亿元及1.85亿元,而同期贸易应收款项及应收票据周转天数分别约为55天、63天、49天及55天。

图片来源:香江电器港股招股书

根据香江电器2023年9月更新披露的A股招股书显示,该公司拟公开发行不超过6821.9837万股股份,预计使用募集资金5.76亿元,用于品质生活家居用品建设项目、研发中心建设项目以及补充流动资金。

而根据香江电器最新披露的港股招股书,该公司拟将此次IPO募资用于设立泰国厂房以增强全球布局、自动化与数字化升级改造、设立湖北蕲春总建筑面积约6000平方米的新研发中心、引进新品牌以及一般营运资金。