别追高!溢价率超30%,大成中证100ETF发生了什么?

记者 杜萌

今日,大成中证100ETF(159923.SZ)早盘停牌1小时,10:30恢复交易后走势较为平稳,截至收盘跌3.21%。

公开资料显示,该ETF成立于2013年2月7日,截至10月14日资产净值规模仅为0.2亿元。在10月10日、11日、14日该产品均以10%涨停收盘。

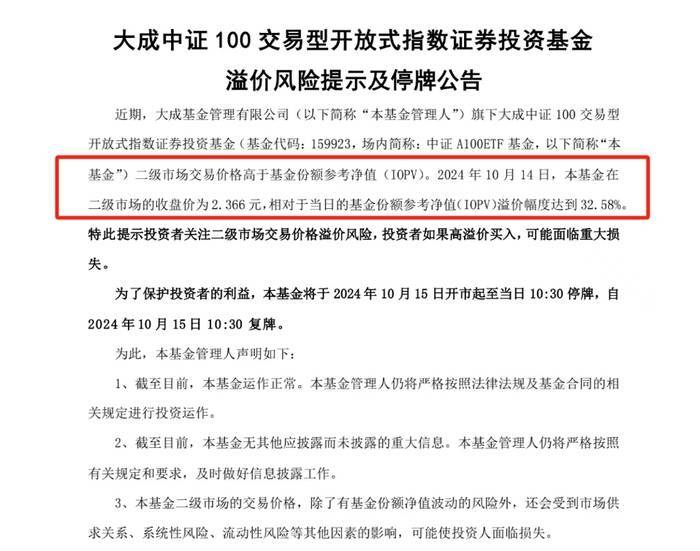

自10月11日以来,大成中证100ETF已经连续三天发布基金高溢价的风险提示。不过,该ETF的溢价幅度一直居高不下,截至10月14日,该ETF的溢价已经达到了31.9%。大成基金公告称,目前基金运作正常,并提醒投资者基金二级市场的交易价格除了有净值波动的风险外,还会受到市场供求关系等因素的影响。

大成中证100ETF是跟踪中证100的被动指数型基金,目前市面上跟踪中证100指数的产品共有26只,规模最大的华宝中证100ETF净值规模为27.34亿元。除大成外,其余中证100ETF并未出现较大涨幅。

图:大成中证100ETF溢价风险提示及停牌公告 来源:基金公告

为何规模较小的大成中证100ETF的二级市场交易价格居高不下?记者了解到,这和基金的份额较小、容易受到机构资金影响有关。Wind数据显示,自10月10日起,该基金的单日成交额均不足500万元。

“一些游资会对较小规模的ETF进行布局,提前埋伏之后进行暴力拉升,待投资者热情高涨后就进行抛售。那么被涨停吸引过来的散户就会高位接盘并被套牢,从而蒙受较大损失。”某公募基金人士告诉记者,由于本轮行情的起势相对较急,放量速度也较快,所以很多游资和机构进行“低吸高抛”,通过人为“拉涨停”而吸引散户入局。

而ETF的溢价越高,意味着套利空间越大。所谓溢价,就是ETF场内现价高于基金份额参考净值(IOPV)的情况,折价则是ETF场内现价低于IOPV的情况。当ETF的二级市场价格和IOPV不一样,即出现了价差的时候,就有了套利空间。

作为交易型开放式指数基金,ETF既可以在一级市场上向公募管理人参考IOPV申购或赎回基金份额,同时,又可以在二级市场上按市场价格买卖ETF份额。

这一特点使得ETF形成了两套价格机制:申购赎回所在的一级市场价格由基金公司代理买卖股票的实际价格加权形成,而交易所在的二级市场价格则是由投资者实际用人民币买卖形成;同一只ETF在两个市场经常出现价格不同的情况。

虽然上周A股行情高开低走,但股票ETF在上周迎来大量资金。银河证券基金研究中心数据统计,截至10月11日,股票ETF(含跨境ETF)过去一周资金净流入接近1500亿元,10月8日资金大幅净流入1017.98亿元,仅1天资金净流入就超过千亿元。10月9日继续净流入516.93亿元。下半周,股票ETF呈现净流出,10月10日及10月11日小幅流出1.75亿元、62.65亿元。

“建议投资者不要盲目追高,更应该根据标的的具体投资价值进行配置。”嘉实上证科创板芯片ETF基金经理田光远表示,比如本轮行情中被重点关注的科创ETF、芯片ETF,虽然投资机遇值得关注,但由于其具有高弹性高波动的特点,所以建议投资者根据自身情况适量配置,不能盲目入局,更不能“ALL in”。