9月末M2余额同比增6.8% 专家:理财资金向存款的回流支撑了货币总量的增长

每经记者 张寿林 每经编辑 张益铭

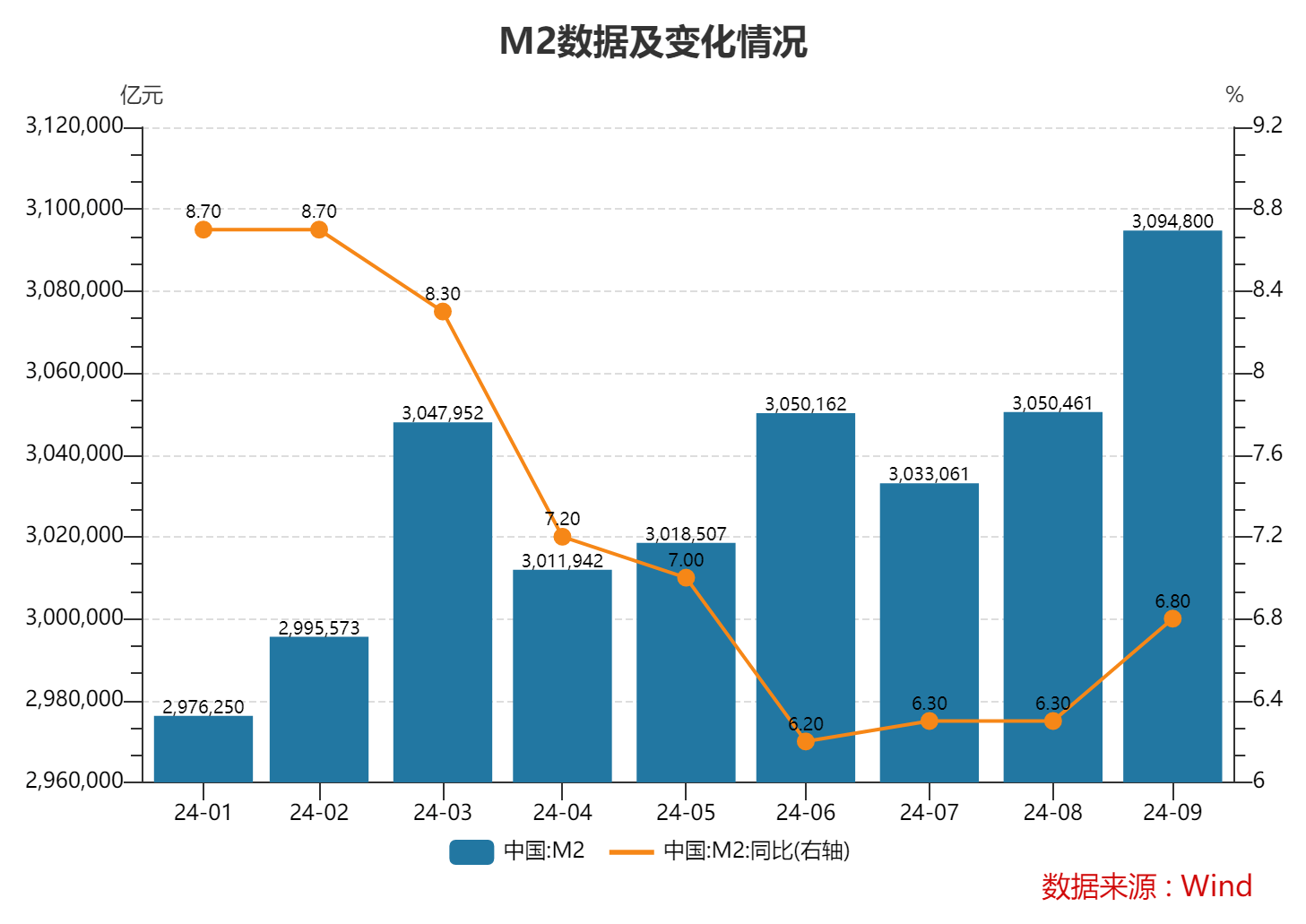

10月14日,人民银行披露前三季度金融统计数据报告。9月末,广义货币(M2)余额309.48万亿元,同比增长6.8%。

市场专家认为,M2增速趋稳回升是多种因素共同作用的结果,近期一揽子增量政策的出台落地,对市场信心恢复提供了明显支持,尤其是理财资金向存款的回流支撑了货币总量的增长。

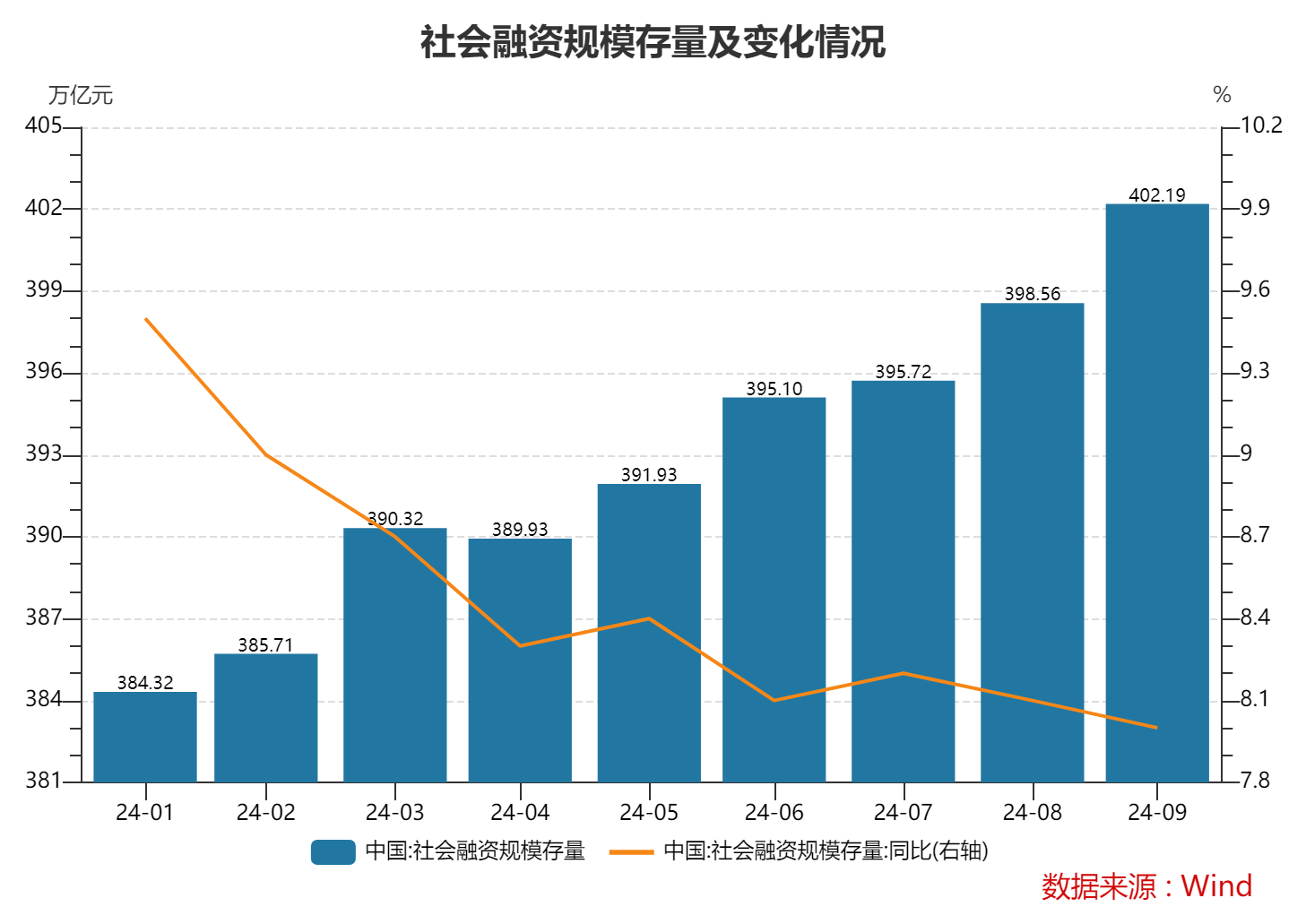

初步统计,2024年9月末社会融资规模存量为402.19万亿元,同比增长8%。其中,对实体经济发放的人民币贷款余额为250.87万亿元,同比增长7.8%。

市场专家分析,去年金融业增加值核算方式主要是基于存贷款增速的推算法,部分地方政府为推动区域经济增长,督导金融机构增加贷款投放,导致贷款基数较高。随着金融业增加值核算方式优化调整,今年以来,这一现象已明显减少。

广义货币增速稳中有升

9月末,广义货币(M2)余额309.48万亿元,同比增长6.8%,保持稳中有升。

市场专家认为,M2增速趋稳回升是多种因素共同作用的结果,近期一揽子增量政策的出台落地,对市场信心恢复提供了明显支持,尤其是理财资金向存款的回流支撑了货币总量的增长。市场普遍反映,增量政策的效果将会进一步显现,未来金融总量有望保持平稳增长。

初步统计,2024年9月末社会融资规模存量为402.19万亿元,同比增长8%。其中,对实体经济发放的人民币贷款余额为250.87万亿元,同比增长7.8%。在有效融资需求偏弱、金融数据“挤水分”以及经济结构转型等多因素影响下,仍高于上半年名义GDP增速约4个百分点,总体保持在合理区间。

市场专家分析,去年金融业增加值核算方式主要是基于存贷款增速的推算法,部分地方政府为推动区域经济增长,督导金融机构增加贷款投放,导致贷款基数较高。随着金融业增加值核算方式优化调整,今年以来,这一现象已明显减少。

也有业内人士反映,随着去年9月存量房贷利率调整政策陆续落地,提前还贷现象减少,部分银行也将前期发行的住房抵押贷款支持证券(RMBS)所涉贷款回表,这些因素都在一定程度上推高了当时的贷款。今年以来,有效融资需求总体上弱于去年,叠加去年的高基数影响后,9月社会融资规模和贷款增速有小幅回落,剔除高基数因素后增速总体是平稳的,金融对实体经济的支持也更稳、更实。

结构性政策的核心仍在于实体经济

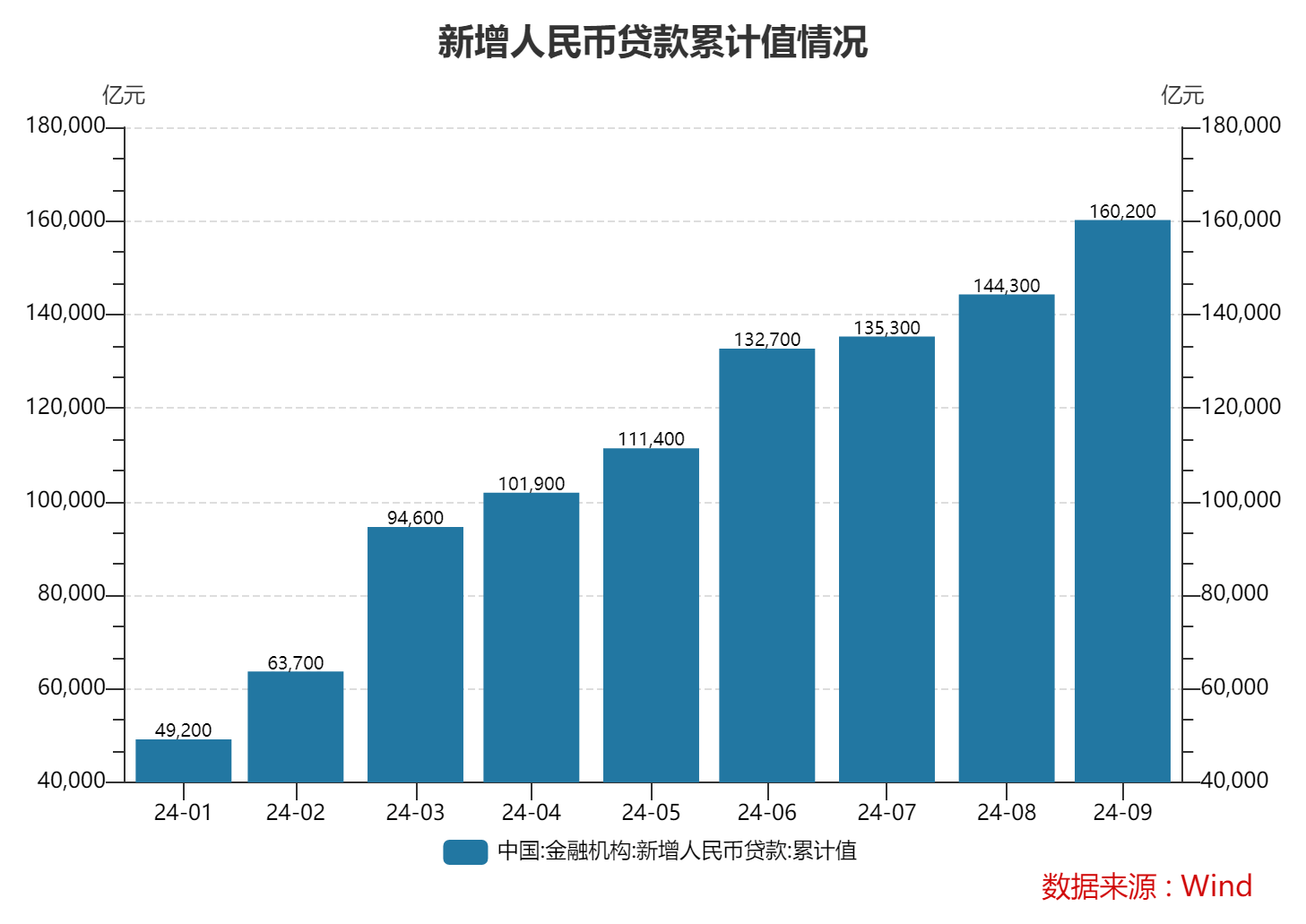

前三季度人民币贷款增加16.02万亿元。分部门看,住户贷款增加1.94万亿元,其中,短期贷款增加4024亿元,中长期贷款增加1.54万亿元;企(事)业单位贷款增加13.46万亿元,其中,短期贷款增加2.83万亿元,中长期贷款增加9.66万亿元,票据融资增加8283亿元;非银行业金融机构贷款增加1887亿元。

权威人士指出,近年来,我国经济结构转型升级,信贷结构也相应增减调整。房地产、地方融资平台等传统领域信贷需求整体收缩,绿色发展、科技创新等新动能加快形成,虽然短期内难以补足信贷增长的缺口,但也在加快补上。

权威人士强调,结构性政策的核心仍在于实体经济。近年来,金融部门出台了各种结构性政策举措,推进金融供给侧结构性改革,优化金融服务,实实在在加大了对重大战略、重点领域和薄弱环节的支持力度,各方面也都给予了积极正面的评价。结构性政策最终还是为了服务实体经济,解决实体经济运行中的关键堵点,一些政策工具还会通过扭转特定市场的螺旋下行反馈,推动实体经济循环畅通。

本轮政策调整抓住了房地产、资本市场两个关键点

从货币政策角度看,今年以来,为支持经济回升向好,人民银行在2月、5月、7月已先后三次实施了比较重大的货币政策调整。9月下旬,中央政治局会议提出要有效落实存量政策,加力推出增量政策,进一步提高政策措施的针对性、有效性。人民银行又快速落地了一揽子增量政策,包括降低存款准备金率和政策利率、降低存量房贷利率、创设支持股票市场稳定发展的结构性货币政策工具等。

市场专家表示,这次央行推出的政策组合符合现实急需,超常规、强有力,市场情绪为之振奋,社会反响良好。

今年以来,社会预期偏弱、经营主体信心不足始终是制约经济恢复的关键因素,货币政策走在市场前面,加大政策力度,注重提振信心。降准方面,2月央行降准0.5个百分点,9月再次降准0.5个百分点,年内视情况还可能再次降准0.25-0.5个百分点。降息方面,1月下调再贷款再贴现利率0.25个百分点,7月明示公开市场7天期逆回购操作利率为政策利率,并同步下调0.1个百分点,9月再次下调政策利率0.2个百分点至1.5%的历史低位。市场基准利率在政策利率引导下也持续下行,今年以来,1年期和5年期以上LPR已分别累计下行0.1个和0.35个百分点,市场普遍预计最近一次下调政策利率还将带动LPR和存款利率继续下行。

业内专家认为,无论从政策组合还是单项政策看,近期央行政策力度都非常大。

备受关注的房地产迎来政策调整。市场普遍认为,本轮房地产市场调整持续时间较以往长,市场信心持续偏弱,对经济运行都带来了影响。

从今年的货币政策操作看,央行着力推动各方面达成共识,抓好房地产市场这个关键点,5月优化住房信贷政策,设立保障性住房再贷款,推动存量商品房去库存;9月进一步降低存量房贷利率和房贷最低首付比例,延长部分房地产金融政策实施期限。

业内专家指出,本轮政策调整抓住了房地产、资本市场两个关键点。前期政策效果逐步显现,房地产市场已有积极反应。股市是宏观经济的晴雨表,也是市场信心的集中表现,近期,央行还创设了两项结构性工具,支持股票市场稳定发展。业内专家表示,一系列政策出台后,股指出现回升,有效提振了市场信心。

货币政策更加注重支持经济结构转型升级

权威人士进一步解释了支持性的货币政策立场。人民银行行长潘功胜在今年的陆家嘴论坛上首次提出“支持性货币政策立场”。权威人士表示,按照潘行长的解释,今年全球通胀高位回落,但仍有较强粘性,主要发达经济体央行总体上还保持着高利率和限制性的货币政策立场。相对而言,中国的货币政策立场是支持性的,旨在支持经济持续回升向好。

市场专家解读,潘行长所提支持性的货币政策,是与国际上限制性的货币政策相对应的,表明中国的货币政策在加大支持实体经济力度。这与稳健的货币政策提法也是不矛盾的。在内需增长放缓的背景下,货币政策加大逆周期调节,能真正体现“支持性”成效,促进经济平稳运行;若经济下行压力缓解,货币政策也会回归常态。“宜松则松,宜紧则紧”,本身也是政策稳健的体现。

权威人士指出,货币政策更加注重支持经济结构转型升级。随着经济高质量发展和结构转型,实体经济需要的货币信贷增长发生变化,货币政策更加聚焦于重点领域和薄弱环节,加大盘活低效存量金融资源,着眼于金融“五篇大文章”发力,持续优化信贷结构。

业内专家表示,从央行今年以来的多次公开表态看,货币政策整个调控思路适应形势变化而转变。潘功胜行长多次表示,将维护价格稳定、推动价格温和回升作为把握货币政策的重要考量,引导金融机构科学评估风险,约束对产能过剩行业的融资供给,更有针对性地满足合理的消费融资需求;同时,要发挥政策合力,深入实施消费驱动战略,推动供需匹配。总的看,在经济结构调整、转型升级、新旧动能转换加快的大背景下,未来有效内需的挖掘,尤其是促进扩大消费需求方面,货币政策也会和其他宏观政策共同努力,加力支持经济实现供求的动态平衡。

封面图片来源:601988.SH)\中国人民银行 加息 降息 降准 央行 人民币中间价 中国央行 人民银行 金融支持 人民币汇率 货币政策 在岸人民币 人民币贬值 人民币升值(每经记者 彭斐 摄