刚刚!IPO审1过1

文/梧桐小编

10月10日,北交所上市委审核通过胜业电气股份有限公司(873783)IPO申请。而北交所上市委此前召开的连续两次审核会议上两家公司(江苏天工科技、陕西科隆新材料科技)分别被暂缓审议。

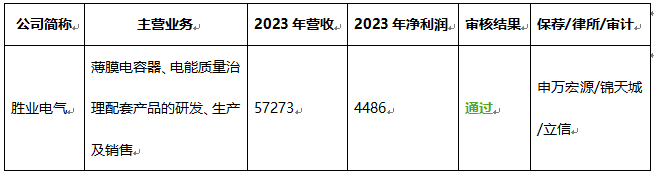

单位:万元

注:净利润指扣非归母净利润

一、公司控股股东、实际控制人、主营业务

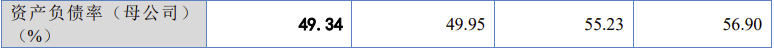

公司注册地广东佛山,公司注册资本6049万元。公司控股股东为佛山市顺德区胜业投资有限公司,实际控制人为魏国锋(1960年出生)、何日成(1952年出生),两人合计控制公司92.48%股份的表决权,魏国锋担任公司董事长、总经理,何日成担任公司董事。公司股票2022年8月1日挂牌新三板,于2023年5月19日由基础层调入创新层。

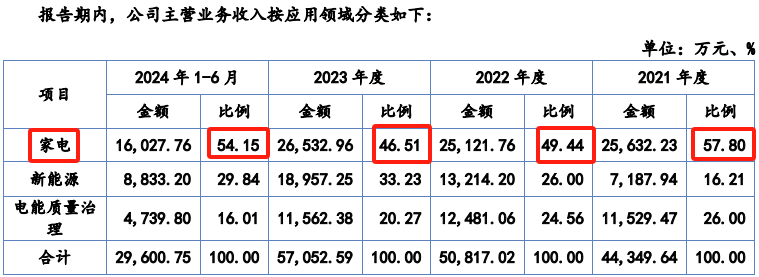

公司主要从事薄膜电容器、电能质量治理配套产品的研发、生产及销售,主营产品广泛应用于家电、新能源、电能质量治理等领域。2021年、2022年、2023年及2024年上半年,家电领域贡献的主营业务收入占比分别为57.80%、49.44%、46.51%及54.15%。

2021年、2022年、2023年,公司产品应用于新能源领域的占比分别为16.21%、26.00%、33.23%,持续上升,是公司报告期营收持续增长的主要动力。

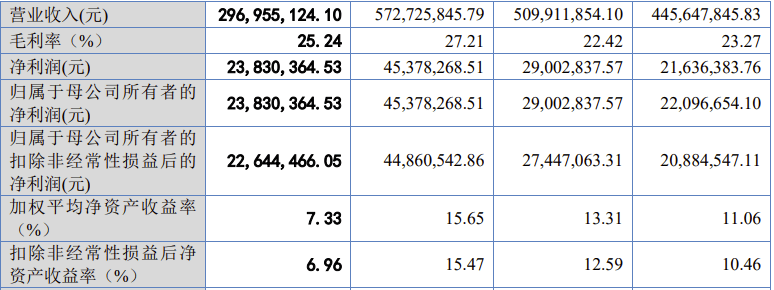

二、报告期业绩,采用第一套上市标准

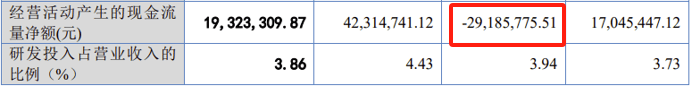

2021年、2022年、2023年,公司实现营业收入分别为44565万元、50991万元、57273万元,扣非归母净利润分别为2088万元、2745万元、4486万元,持续增长。但值得关注的是,公司报告期内经营活动产生的现金流量净额波动较大,2021年为1705万元,但到了2022年却是-2919万元,到2023年又是4231万元。

公司的招股书中解释:2022年度公司经营活动产生的现金流量净额较2021年度减少4623.12万元,经营活动产生的现金流量净额减少主要系随着公司业务规模扩大,且上游原材料供不应求,为保证采购及时性和控制成本,缩短了部分供应商的账期并增加了库存商品和原材料储备,公司购买商品、接受劳务支付的现金持续较上期增加较多所致。

根据《北京证券交易所股票上市规则(试行)》第2.1.3条,发行人结合自身规模、经营情况、盈利情况等因素综合考量,选择第一套上市标准,即“市值不低于2亿元,最近两年净利润均不低于1,500万元且加权平均净资产收益率平均不低于8%”。

三、主要关注事项

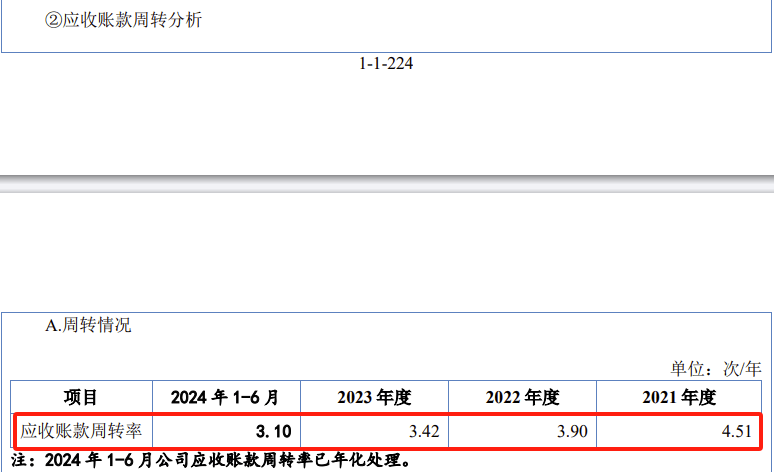

(一)应收账款周转率持续下降

2021年、2022年、2023年及2024年1-6月,公司应收账款周转率分别为4.51次/年、3.90次/年、3.42次/年和3.10次/年,持续下降。

公司在招股书中解释:公司给予客户的信用期主要根据与客户双方谈判结果及客户信用情况而约定,报告期内公司给予客户信用期以60天、90天为主,未发生较大变化。2022年以来,公司进一步拓展了新能源领域市场,向光伏、风电、高压SVG、新能源汽车等新能源领域客户的销售收入持续增长,由于公司与新能源领域客户结算周期相对较长,公司应收账款周转率略有下降。公司应收账款主要客户为规模较大且信誉良好的风电、光伏等新能源领域的制造企业,以及大型家电领域制造企业,其多数为A股上市公司或国内外大型知名企业,信用情况和回款情况良好。此外,公司制定了《应收账款管理制度》并不断加强销售回款管理,从而保证回款的及时性。

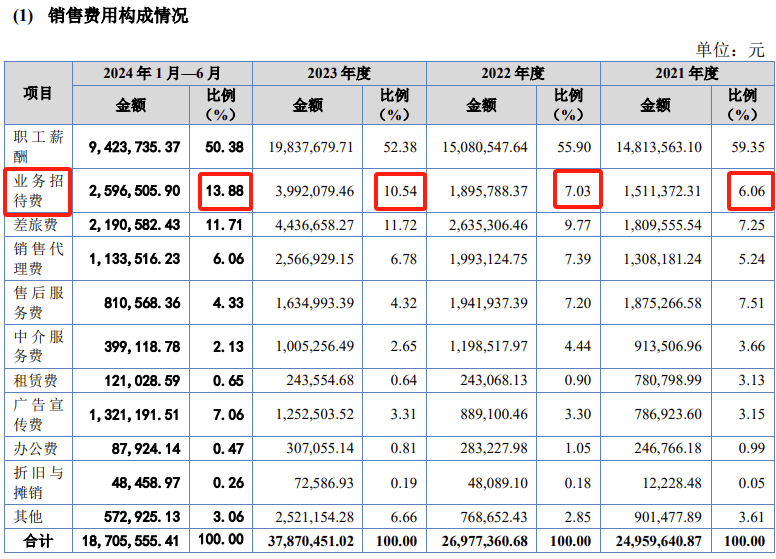

(二)业务招待费占销售费用的比例持续上升,销售费用率显著高于同行业可比公司

2021年、2022年、2023年及2024年上半年,公司业务招待费分别为151万元、190万元、399万元及260万元,占销售费用的比例分别为6.06%、7.03%、10.54%及13.88%。2023年年度明显提高了业务招待的力度,业务招待费的占比从2022年的7.03%大幅上升为10.54%,而2024年上半年进一步提高到13.88%。公司的销售依靠业务招待费驱动吗?

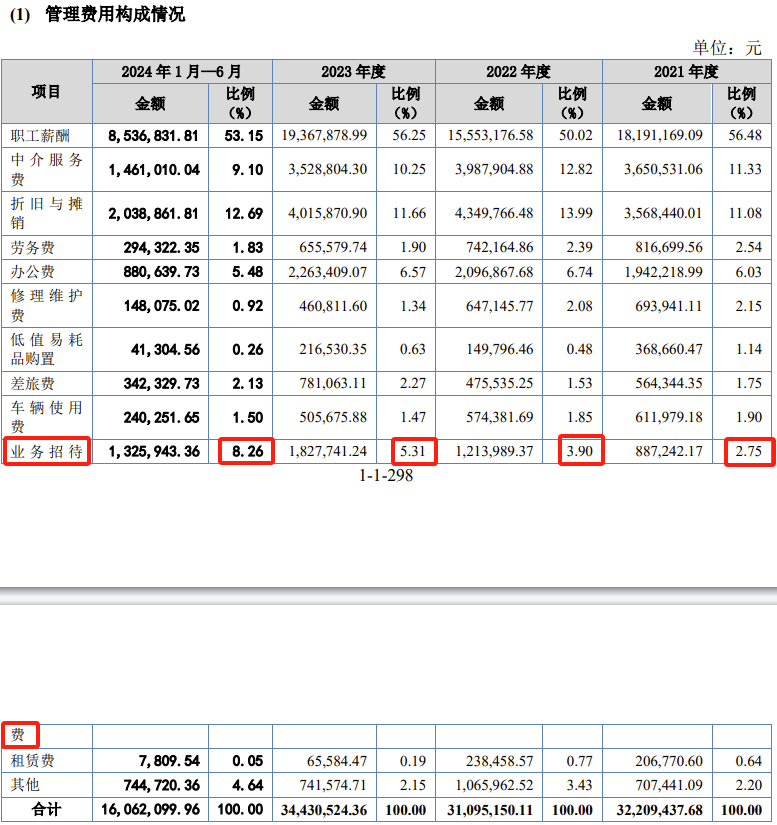

值得注意的是,业务招待费在管理费用中的占比也持续上升,2021年、2022年、2023年及2024年1-6月分别为2.75%、3.90%、5.31%及8.26%。

通常情况下,随着营业收入的持续增长,销售费用中的业务招待费、管理费用中的业务招待费占比都会持续下降。而公司两项业务招待费在销售费用、管理费用中分别持续上升,有点异常。有没有通过业务招待费掩盖其他支出?另外,有没有实际是销售费用中的业务招待费,列为管理费用中的业务招待费?

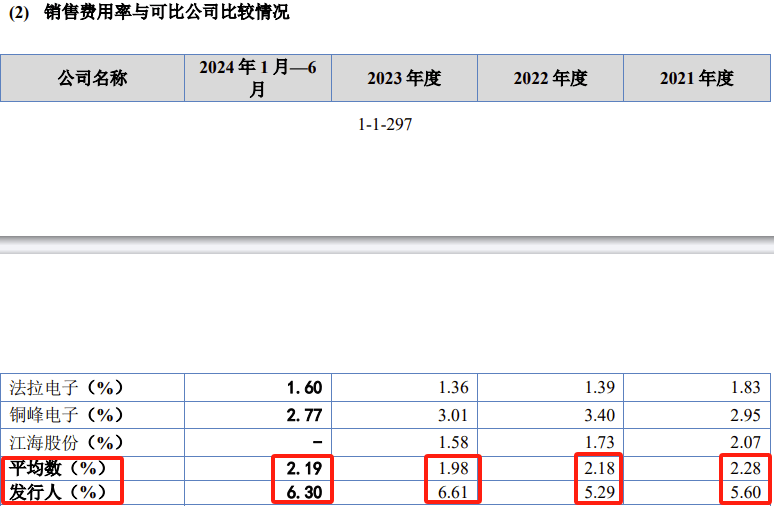

法拉电子(600563)、铜峰电子(600237)、江海股份(002484)为公司同行业可比公司。2021年、2022年、2023年及2024年1-6月,这3家可比公司的销售费用率平均数分别为2.28%、2.18%、1.98%及2.19%,而公司的销售费用率分别为5.60%、5.29%、6.61%及6.30%,不仅显著高于可比公司的平均数,还显著高于任何一家可比公司的销售费用率。

对此异常情形,公司解释主要原因系:①公司业务涉及薄膜电容器及电能质量治理业务,业务结构与同行业上市公司存在一定的差异。公司电能质量治理业务广泛分布于全国各城市复杂的用电场景中,需要较多销售人员下沉市场以获取合作机会并维持业务增长,由此销售人员数量较多、销售费用率较高;②公司整体销售规模相对同行业可比公司较低,由此销售费用率较高。

四、审议意见、审议会议提出问询的主要问题

(一)审议意见

1. 请发行人:(1)说明新能源领域、家电领域2024年下半年和2025年收入预测的测算方法、参数设置及测算结果与历史数据差异分析。(2)说明2024年以来分布式光伏领域投资建设上网补贴等行业政策变化对塑壳类电力电子电容器产品募投项目的影响并分析该部分募投项目产能消化的可行性。请保荐机构及申报会计师补充核查并发表明确意见。

(二)审议会议提出问询的主要问题

1、关于收入增速可持续性。请发行人:(1)具体说明2024年以来下游光伏、风电等新能源投资建设上网补贴政策、行业发展态势变化情况。(2)分析说明家电领域收入占比收窄、增速波动的具体原因,新能源领域单价呈下滑波动态势的具体原因,并进一步量化分析报告期内及期后家电、光伏、新能源汽车等行业发展的特点与趋势,是否存在降价内卷、结构转型、产能过剩、增长乏力、政策刺激难以持续有效等问题,及其传导给发行人相应薄膜电容器产品需求减少、价格倒逼下降、新客户拓展困难等不利影响。(3)结合报告期内各期发行人光伏、风电、新能源汽车等领域销售收入和毛利率变化情况、2024年9月30日发行人在手订单变化情况等,详细说明作出“2024年下半年新能源领域新开发主要客户预计能够实现3,000万元以上增量收入”“2025年...公司预计来源于新能源领域的收入将保持20%左右的增长”的依据和合理性。(4)结合发行人2022年和2023年家电领域销售收入的增长率分别为-1.99%和5.62%的情况、2024年9月30日发行人在手订单变化情况等,详细说明作出“家电领域前十大客户2024年合计收入预计同比增长18%,同时2024年下半年家电领域新开发主要客户预计能够实现500万元以上增量收入”“2025年,...公司预计来源于家电领域的收入将保持10%左右的增长”的依据和合理性。(5)结合上述情况详细说明发行人2023年收入及业绩增长速度的可持续性。请保荐机构及申报会计师补充核查并发表明确意见。

2、关于新能源领域。请发行人说明在新能源领域的主要产品构成,涉及的主要客户、定价机制、申报期内价格变化情况、信用政策等,结合新能源行业主要客户最新经营业绩情况和变动趋势,老客户销售稳定性以及新客户拓展情况,发行人竞争优劣势,补充说明发行人新能源领域收入增长的原因及合理性,2024年1-6月新能源领域毛利率下降的原因,新能源领域的收入和毛利率是否存在持续下降风险。请保荐机构及申报会计师核查并发表明确意见。

3、关于电能质量治理配套产品。请发行人说明电能质量治理配套产品的具体业务内容,发行人电能质量治理配套产品毛利率在申报期内波动的原因,以及与同行业可比公司存在差异的主要原因。请保荐机构及申报会计师补充核查并发表明确意见。