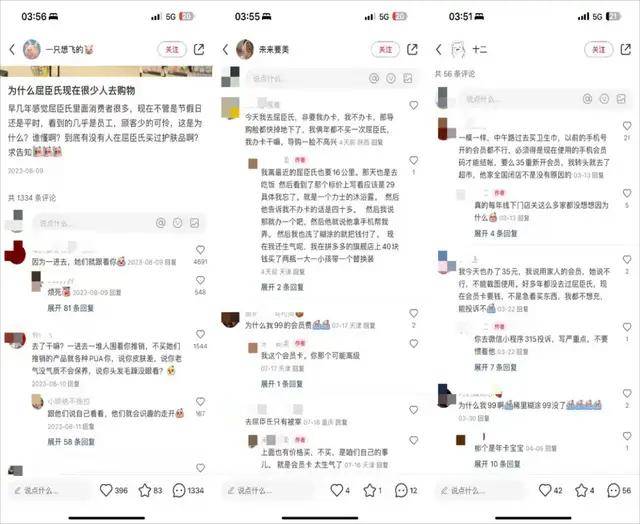

屈臣氏或酝酿一千亿IPO,李嘉诚有望再度冲刺亚洲首富?

“O+O模式”本质上削弱了屈臣氏供给端优势,其线下门店已逐渐沦为一个门店租金、人力成本高昂的前置仓,或是仅供消费者进店试用的体验场所。

作者:李梦冉 编辑:吕鑫燚

出品:零售商业财经 ID:Retail-Finance

屈臣氏搁置十年的IPO计划,或将重启。

前不久,屈臣氏集团第二大股东、持有集团约25%股权的新加坡股权基金淡马锡副首席执行长谢松辉对外透露:屈臣氏集团上市计划仍存在,但最终由屈臣氏董事局及管理层决定上市时间、地点、集资额等,并强调了屈臣氏业务整体表现继续良好。

2014年,李嘉诚曾给长江和记实业(曾用名:和记黄埔)画出一张零售蓝图,计划将屈臣氏以超3000亿港元估值在香港和伦敦上市。同年,淡马锡突击入场买下屈臣氏约25%股权,一跃成为仅次于李嘉诚的第二大股东。不曾想,伴随着投资风向的转变,屈臣氏IPO计划一搁置便是十年。

如今时移世易,屈臣氏重提上市计划给予市场两点想象:一是李嘉诚或挥别房地产、回归零售业,一旦成功IPO,这将成为实体零售具有标志性的事件之一;二是李嘉诚能否再度成为亚洲首富,仍取决于屈臣氏的真实实力与增量空间。

01 “困”在商业模式创新里

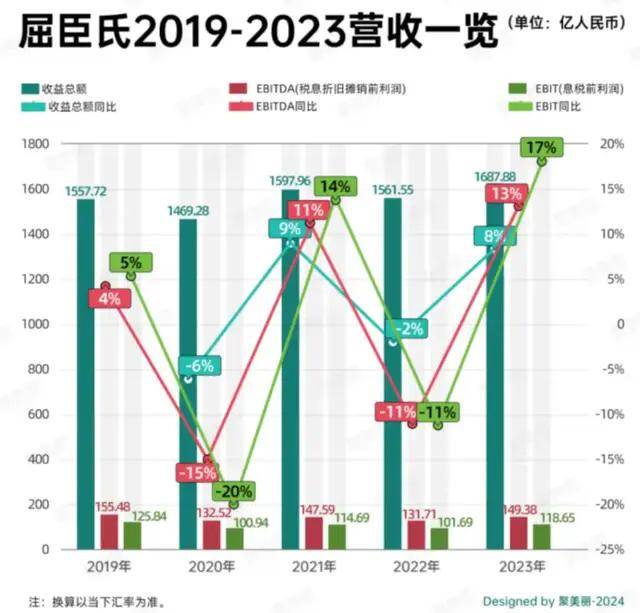

从最直观的营收表现来看,长江和记财报显示,2023财年,屈臣氏集团全球营收为1833.44亿港币(约合人民币1687.82亿),同比增长8%;EBITDA(税息折旧摊销前利润)为162.26亿港币(约合人民币149.37亿),同比增长13%;

其中,对屈臣氏最为重要的中国区出现了营收、EBITDA双双下滑的境况,且EBITDA也录得近5年来的最低水平。

图源:长江和记财报

图源:长江和记财报

乏力的业绩数据正是业务倦怠的具象化体现。

曾经作为零售行业的“稀缺者”,屈臣氏把握住线下美妆零售渠道稀缺的窗口期,做到“比百货专柜更便宜、比超市更专业”,也由此开启了“蒙眼狂奔”的快速成长期。然而,随着渠道多元化,屈臣氏不再具备独特的吸引性,也在年轻客群中丢失了存在感。

经营压力与上市野望的双重交织,让屈臣氏不得不向外讲个新故事。

从今年两度高层变动来看,屈臣氏不仅想通过“O+O”(线上与线下贯通一体)模式突围,还希望通过任用最懂中国市场、最懂该模式的领导者来实现屈臣氏的华丽转身。

O+O模式是屈臣氏在2018年数字化转型的产物,将线下门店及线上小程序、企业微信等渠道“无缝”融合,将公域流量转为私域流量,消费者通过添加企业微信、注册屈臣氏会员后,可以在小程序上选品、下单,线下门店再安排配送。

「零售商业财经」认为,该模式的内核仍是全渠道融合、公私域联营下的“一店多开”,底层逻辑十分简单,只不过被屈臣氏换成了“O+O”的概念与说法,且“O+O”门店某种程度上充当了屈臣氏可对外经营的前置仓角色。

图源:屈臣氏集团官网

图源:屈臣氏集团官网

不过即便如此,转型举措的确为屈臣氏带来实打实的线上业绩提振。

据长江和记实业2022年上半年财报,屈臣氏中国市场营收同比下降17%,同比店铺销售额下降17.6%,但其O+O销售参与率则同比增长20%,线上销售较同期实现30%增长。

尝到甜头的屈臣氏开始加码对O+O的投入,2023年,屈臣氏在亚洲、欧洲及中东等15个市场投资开设并升级了2200家“O+O”店铺。

经营管理层面,陈志豪和聂薇被认为是屈臣氏O+O转型的关键人物。再者,今年4月,倪文玲成为集团行政总裁,她不仅是屈臣氏O+O的重要推动者,更成为屈臣氏集团被纳入长江和记43年来的首位女性CEO。

倪文玲上任不到两月,第一把火就烧在了门店侧,屈臣氏宣布于亚洲两年内投资2.5亿美元开设及升级6000家门店;并计划在2024年底前,进一步开设及升级超过3800家门店。倪文玲称:“屈臣氏正于2023至2024年开设1200多家新店铺,同时投资升级约4800家门市,即75%的亚洲店铺将以全新面貌登场。”

无论是陈志豪、聂薇黄金CP的联手上位,还是任命倪文玲……频繁的人事变动,均可看出屈臣氏意欲通过O+O“再造一个屈臣氏”的决心。

图源:网络

图源:网络

这背后的原因十分简单——屈臣氏原有的基本盘正在失速。

据青眼情报发布的数据,今年一季度我国化妆品市场规模为2196.3亿元,同比下降0.28%。其中,线上市场规模为1141.7亿元,同比增长3.4%;线下市场规模为1054.6亿元,同比下降4%。

春江水暖鸭先知,线下美妆市场收缩下,最有感知的莫过于“美妆零售集群的鼻祖”屈臣氏。只可惜,属于屈臣氏的辉煌时代已经过去,变迁之下转型求变简单,但取得长久的业绩增长很难。

02 输给电商、败给自己

“O+O模式”短期内给屈臣氏带来了业绩增量,但本质上依然拼不过电商渠道美妆品牌,还会让自己失去供给端优势。

作为老牌的美妆集合渠道品牌,屈臣氏并未放弃传统零供关系,即除了赚C端差价,还要向品牌方收取如上架费、条码费、堆头费等各种“苛捐杂税”。不堪重负的新锐美妆品牌,自然会选择倡导“新零供”关系的KKV、THE COLORIST调色师等多元化线下渠道。

除了新锐品牌的疏离,年轻客群也开始不买账。

一个最直观的体现是:屈臣氏全渠道营销策略失衡,有时候消费者在线上买到了低价商品,但线下却因缺货、断货等问题难以完成订单,且线上销售模式经常“背刺”线下消费者。

社交平台上不乏消费者反映“线上小程序比线下实体店优惠”的情况,甚至两年前就有消费者直言“屈臣氏靠线上订单养线下门店,线下主要做产品试用”。

更为重要的是,类似的事件不局限于官方小程序,还发生给予大额优惠力度的第三方平台中。

笔者观察发现,以饿了么为例,消费者能在屈臣氏门店中领取满169元减40元、满249元减65元等商家会员红包,还有满109元减25元、满299元减80元等店铺红包。商家会员红包基本等于7.5折,店铺会员红包约等于8折。

图源:小红书截图

图源:小红书截图

显然,在“O+O”模式推行过程,因全渠道价格不平衡、人流与销量失衡,当配送范围更广、获取更便捷的线上/即时渠道展现出强有力的价格优势时,屈臣氏线下门店已逐渐沦为一个门店租金、人力成本高昂的“发货仓库”,或是仅供消费者进店试用的体验场所。

即便如此,线下门店仍是屈臣氏大力拓展的基本盘。

据长江和记财报披露的2023财年报告数据,屈臣氏集团截止到2023年底,旗下12个零售品牌在全球28个市场开设超过16491家店铺,同比增加2%。其中,中国及亚洲市场以屈臣氏品牌为主,店铺数各有3840家和3947家,合计拥有7787店铺,增加3%,合计占集团店铺比重达47%。

再结合如今新帅走马上任后,投资2.5亿美元在15个营运市场开设及升级店铺的决策来看,企业有意提振线下门店,只不过难点在于:屈臣氏以往所造就的“潮流”“高端”形象已在线上优惠促销裹挟下逐渐模糊,品牌力也不复当初。

此外,屈臣氏最为人诟病的莫过于它“寸步不离”的服务,“一进去就跟着你推销”“强制办卡”等吐槽频繁出现在社交平台。

图源:小红书

图源:小红书

价格力的失衡和门店令人“望而却步”的服务,让实体门店流量受创,如何在短期的业绩增速和长期的价格把控中找出平衡点,才是屈臣氏接下来发力的关键。

03 站在十字路口,IPO能否成功?

放眼美妆零售市场,屈臣氏的发展前景并不明朗。

除了老玩家“丝芙兰”持续创新发力外,2020年前后,HARMAY話梅、WOW COLOUR、THE COLORIST调色师、H.E.A.T喜燃、HAYDON黑洞、ONLYWRITE独写等新型美妆集合店,如雨后春笋般涌现。只不过在短暂爆火后,大多品牌开始调整布局,但THE COLORIST调色师、WOW COLOUR等主打“高性价比”旗号的集合店依然坚挺,于全国市场跑马圈地。

竞争加剧下,屈臣氏的定位愈发尴尬。

和丝芙兰相比,屈臣氏“大牌”占比较少,不具备大牌影响力,其合作品牌大部分都是定位中低端市场,比如一叶子、自然堂以及国产百雀羚等颇有年代感的国产品牌。此外,从自有品牌来看,丝芙兰拥有唇釉、口红、素颜霜、CE精华等一系列出圈产品,借助自有品牌扩大影响力的同时,还能腾挪出更多利润空间。

而屈臣氏,虽有自有品牌骨胶原系列等产品,但所有产品都不如蒸馏水出名,而蒸馏水是屈臣氏1903年的产品了。

和新型美妆集合店相比,后者以更细分的切入口入局,或打着“国产”名头、或以潮流设计、空间布局等形成自己独一份的竞争优势。更年轻化的集合店崛起,在争夺“Z世代”青睐上更信手拈来。此外,新型美妆集合店和新国货美妆品牌牢牢绑定,能通过品牌效应进一步带动门店流量。

基本盘增长乏力,行业竞争对手众多,屈臣氏的处境愈发尴尬,2019-2023年的业绩表现更是起伏不稳,虽说中间有外部市场震荡因素存在,但在2021年回升后,次年又再次回落。

图源:聚美丽

图源:聚美丽

聚焦国内市场,自2021年出现短暂回升后,屈臣氏集团保健及美容产品在中国市场上的发展多是下滑态势,门店数量上在今年有微增,但仍未扭转颓势局面。

数据来源:长江和记财报

数据来源:长江和记财报

敌众我寡、业绩承压、国内市场增长乏力,屈臣氏在这被搁置的十年里已悄然走下神坛。

不复当年荣光的屈臣氏,能否帮助李嘉诚重回亚洲首富?

“死亡不是终点,遗忘才是。”当消费者在解决需求时想不起屈臣氏,在想起时第一反应是有“可替代”,甚至对屈臣氏连“过时”的吐槽都不再有,只在某一瞬恍然还有个屈臣氏时,这个被搁置十年的、曾估值到千亿的投资标的,能否换回市场一句“惋惜”?

时代瞬息万变,当下的屈臣氏于长江和记、于李嘉诚来说,仍是商业蓝图中关键一环,但相比重启IPO计划,屈臣氏似乎有更重要的事值得去做。