货币政策宽松提升市场信心,人民币汇率报之以大幅升值

冉学东

9月24日,央行宣布了三项重磅政策:一是降低存款准备金率和政策利率,并带动市场基准利率下行;二是降低存量房贷利率并统一房贷最低首付比例。三是创设新的政策工具,支持股票市场发展。

以上政策出台引发国际市场震动,A股迎来久违的大涨,债券市场大跌,长债收益率上涨,房地产尽管目前还未有明显反应,但是未来出现企稳反弹是可以期待的。

一般来说,随着降息降准来临,货币政策大幅度宽松,政策利率下行,会导致本币贬值,尤其是此前由于受美联储降息预期影响,出口企业集中结汇,导致人民币兑美元汇率持续大涨,那么货币政策的出台应该是汇率下行的关节点。

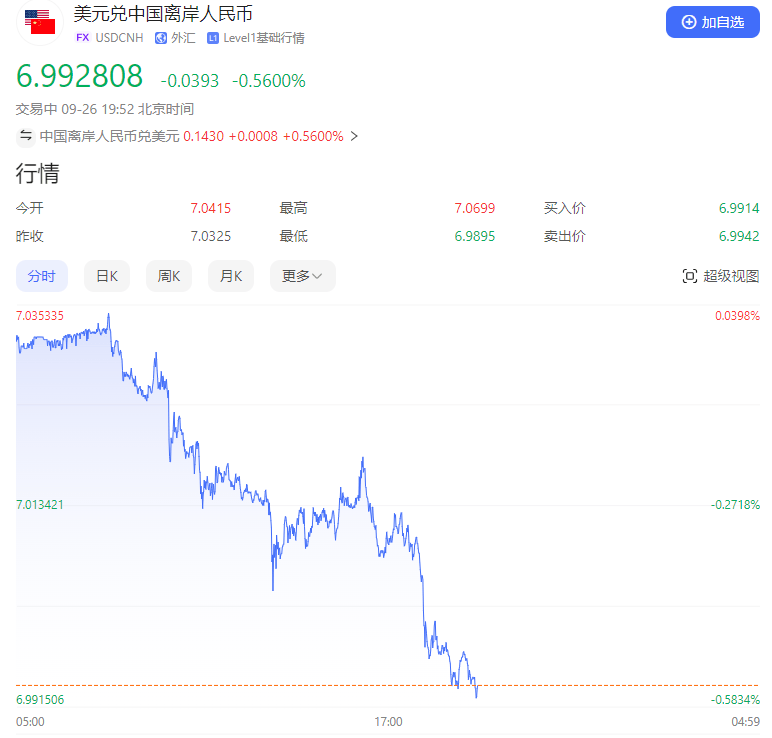

但是出人预料的是,人民币不跌反涨,9月24日当天,人民币汇率大幅上涨0.73%,最高到7.0104,盘中触及“6.9952”。9月26日,离岸人民币对美元日内涨超300点,再度升穿7.00大关。截至当日19时50分左右,离岸人民币对美元汇率报6.9928,升值0.56%;在岸人民币对美元汇率报7.0121,升值幅度0.29%。

为何货币宽松,利率下行,人民币汇率反而升值了。这就反映了汇率定价的复杂性,一般而言,利率下行,中美利差扩大,货币发行量大增,会导致本币贬值,但是,目前出台宽松政策,对于当前中国经济来说,可谓恰逢其时,意味着政策正走在正确的道路上,经济增长前景在望。

中国经济目前面临的问题主要是有效需求不足,不论是消费还是投资,都面临疲软的问题,经济体内部创造信用的能力不够,企业和居民仍然在去杠杆,表现在居民的提前还贷潮,企业活期存款持续下降。

产生这些问题的原因主要是信心的问题,但是融资成本过高仍然是扩大投资和消费的拦路虎,比如存量房贷利率过高,会导致城市白领和其他低收入人群的财务负担过重,这就会削减他们的消费能力,影响他们对未来的预期。

而作为企业而言,随着经济下行压力加大,投资收益率有所下行,而民营企业在融资市场仍然处于相对被歧视的定价状态,融资利率偏高,这时候政策利率下行,等于提高了他们的投资收益率,鼓励他们继续投资,投资需求也会激发出来。

目前对中国经济影响最大的行业是房地产,由于过去几十年的单边上涨,房地产领域的杠杆过高,持续的去杠杆行为是市场下行的主要原因之一,而对于刚需购房者来讲,降低贷款利率减轻了他们的购房成本,无疑加大了购房的动力。

同时,央行创设货币政策工具,向资本市场融资,也算一个创举,股市长期熊市,导致流动性枯竭,可能形成市场的螺旋式下跌,而作为最后贷款人的央行的流动性支持,为股市提供了信心,而信心正是市场的根基。

所以,资产价格的未来上涨预期才是此次本币升值的基础。

另外,此前引发人民币汇率升值的原因:美联储降息预期引发中国出口企业集中结汇潮,由于存在强大的惯性,目前还在继续。8月份,企业、个人等非银行部门跨境收支顺差153亿美元;同时,境内主体购汇节奏有所回落、结汇需求稳中有升,银行结售汇差额趋向均衡。这是今年以来第一次顺差,这个顺差还会延续。同时除了出口商集中结汇之外,资本项下,抛美元拿人民币的操作也可能规模不小,这也是人民币升值的动力。

在9月24日国新办举行的新闻发布会上,中国人民银行行长潘功胜表示,近期主要经济体的货币政策进行了调整,人民币汇率贬值压力明显缓解,而且转向了升值。随着国内外货币政策周期差的收敛,人民币汇率基本稳定的外部压力明显减轻。

目前来看,人民币汇率能否突破7的整数关口,是市场最为关注的。

这一轮人民币的升值,更为宏观的背景是美中经济周期差的收敛,未来人民币汇率的走向,一方面看我国经济投资和消费的潜力能否真正释放,另一方面看美国通胀走势和美联储的货币政策是否还能延续降息。从目前看,人民币兑美元汇率突破整数关口“7”不会太难。