原创 基金经理转岗研究员,长城基金翁煜平“回炉重造”

文 | 刘振涛

长城基金一则基金经理卸任公告引来市场关注。

近日,长城基金发布公告,旗下的长城久源灵活配置混合型证券投资基金(下称“长城久源混合”)基金经理发生变更,原基金经理翁煜平卸任,改由林皓担任基金经理。

通常基金经理卸任大部分是因个人原因从公司离职,而翁煜平有所不同,他卸任的原因是业务调整,具体情况为转任公司行业研究员,并且已经在中国基金业协会办理了注销基金经理的手续。

在公募行业,成长为一名基金经理要经过:研究员助理——研究员——基金经理助理——基金经理这样的过程。资料显示,翁煜平是硕士研究生,曾就职于国际商业机器科技有限公司8年多时间。2015年7月加入长城基金,历任研究部研究员,2021年7月开始任职基金经理,任职4年多时间。

从翁煜平的职业经历来看,他干过多年的研究员,从研究员升到了基金经理。而如今从基金经理调整为行业研究员,被外界认为是降职回炉重造。

这一变化究竟为什么?

一只产品也没管好,基金经理转任研究员

近年来公募基金经理反向变动,降为研究员的情况在行业并不少见。2025年3月29日,宝盈基金发布公告,固收基金经理卢贤海卸任在管所有产品,从基金经理转岗至权益投研团队,从研究员开始做起。

2025年8月,卢贤海又被任命为基金经理,管理一只混合偏债型产品。

再往前,2024年6月,东吴基金发布公告,王瑞、丁戈两位基金经理卸任所有在管基金,并转岗至行业研究员。

据媒体报道,有业内人士表示,基金经理被优化是正常的,基金公司也有考核,也有优胜劣汰,基金经理转岗成研究员,大概率是因为业绩不佳,尤其是一些连续考核不合格、处于尾部的,当然也不排除个人职业规划和公司的业务调整。

从过往的情况来看,宝盈基金卢贤海过去一直担任固收领域基金经理,转岗调往权益投研部,或许是公司业务的调整。而东吴基金的王瑞、丁戈在被转岗为研究员前,他们管理的基金任职回报业绩都比较差。

比如,丁戈管理东吴新经济混合和东吴阿尔法灵活配置混合都超过了2年时间,两只基金任职回报都亏损超过了50%。

回到长城基金翁煜平,他是2015年7月加入长城基金,先干了较长时间的研究员,基本功还是比较扎实。2021年7月出任基金经理,截至他卸任调岗,任职基金经理超过了4年。

翁煜平任职基金经理的4年多时间,只管理过一只产品——长城久源混合。这只基金成立于2016年6月,距今已经成立运作10年之久。长城久源混合10年时间一共经历了多名基金经理管理。其中,翁煜平在2021年7月30日被增聘为基金经理,与刘疆共同管理。27天后,刘疆卸任,该产品开启了翁煜平独自管理的4年时间。

对比发现,翁煜平管理长城久源混合4年多时间,是该基金业绩回报表现最差的时期。翁煜平管理的4年多时间,任职回报为-53.90%,与前任刘疆管理期75.44%的正向回报形成鲜明的对比。

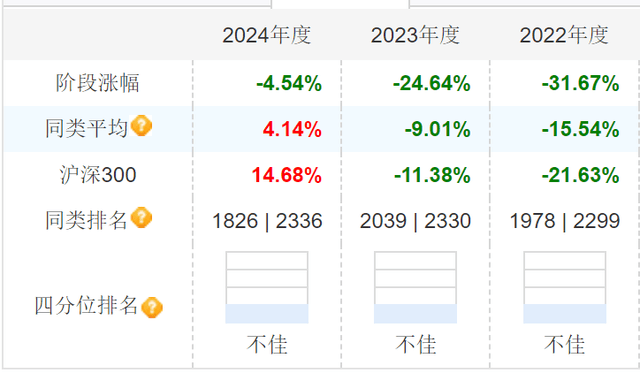

分阶段来看,长城久源混合在完整的2022年至2024年的3年,该基金年度收益分别为-31.67%、-24.64%、-4.54%,连续三年跑输沪深300指数和同类平均。

截至2025年12月30日,长城久源混合年内累计收益为8.47%,也跑输同类平均和沪深300指数。

目前,公募基金的四季报还未到披露期,从披露的三季度财报来看,截至2025年9月30日末,长城久源混合过去一年跑输业绩基准10.33个百分点,过去三年跑输49.16个百分点,过去五年跑输44.37个百分点,成立以来跑输36.63个百分点。

从过去三年来看,恰好是基金经理翁煜平管理期,也就是说翁煜平管理该基金跑输了业绩基准40个百分点以上。

值得注意的是,中国证券投资基金业协会在2025年12月下了《基金管理公司绩效考核管理指引(征求意见稿)》,其中改革的核心点是基金经理的薪酬与业绩强挂钩,主动权益类基金经理若过去三年业绩跑输基准超10个百分点且基金利润率为负,绩效薪酬须下降不少于30%;若跑输基准但利润为正,薪酬应下降;若略低于基准(不足10个百分点)且亏损,薪酬不得提高;仅当显著跑赢基准且盈利时,薪酬方可合理提高。

基金业薪酬新规征求意见与后续落地实施,业绩考核压力或将进一步传导。而翁煜平从基金经理转岗研究员,恰恰碰上了基金业薪酬改革征求意见的时间点,不免让市场联想到是业绩的原因。

不过,站在投资者的角度来看,翁煜平过去管理业绩较差,长城基金将其换下,换上新的基金经理,某种程度也是保护投资者利益的一种举措。

新上任的基金经理林皓有5年任职基金经理的经验,曾经在中科沃土基金任职2年多,业绩回报超过150%。在长城基金任职基金经理3年多时间,目前任职回报最好为15.06%,管理的长城核心优势混合年内回报超过50%。

林皓接管后,能否改善长城久源混合的业绩,有待时间验证!

权益轻固收重,长城基金结构失衡挑战待解

基金经理翁煜平转岗为研究员,直观来看他过去管理的基金产品业绩比较差,而侧面也反映了长城基金在权益投资领域有待提升。

长城基金成立于2001年12月,是国内第15家成立的公募管理机构,也是一家成立20多年的老牌公募。20多年的发展,长城基金的公募管理规模整体发展平稳不断增长。

Wind数据显示,截至2025年9月30日末,长城基金公募管理规模达3506.81亿元,较年初增长了188.78亿元。虽然公司的整体管理规模在增长,但是结构方面却存在失衡的挑战。

Wind数据显示,截至2025年9月30日末,长城基金股票型产品规模为64.18亿元,混合型产品规模为255.06亿元,债券型产品规模为935.70亿元,货币型产品规模为2240.28亿元。权益类产品(股票型+混合型)规模占比仅9.1%,不足10%。

固收类产品中,货币型产品是长城基金的重要支撑,货币型产品规模2240.28亿元,占到了总规模的63.88%。

除了规模占比较低外,从权益类产品的业绩来看,特别是主动权益类产品,业绩分化比较明显。

以产品数量较多的混合型产品为例,Wind数据显示,长城基金旗下成立时间较久的基金,超过5年的产品,大部分成立以来都是正收益,甚至部分超过200%;而近年来成立的部分产品,低于5年的产品,成立以来则出现亏损,部分产品业绩下跌超过30%。

而从长城基金旗下权益类基金经理的管理回报来看,也是分化比较明显。比如,长城基金的副总经理,投资总监兼基金管理部总经理,21年老将杨建华,他管理的产品相当一部分任职期回报为负收益。

杨建华目前在管7只基金(多种份额合并计算),其中,长城品牌优选混合管理超过12年,也是管理业绩最好的,任职回报超过100%。而7只产品中有4只任职回报负收益,负收益产品中3只管理时长超过4年,最高亏超过40%。

再比如管理5只产品的基金经理廖瀚博,他管理的5只产品中,有2只基金任职回报负收益,管理时长都超过了3年。

对于基金产品而言,3年以上的管理收益是观察基金经理乃至基金公司投研能力的一个重要指标。

从长城基金的权益规模占比,以及权益产品业绩分化,和明星基金经理的管理产品的任职回报来看,长城基金在权益类投资领域需要提升。权益产品以及权益能力投研的提升,不是只简单的更换基金经理或者转岗,更需要进一步从公司的内部投研、人才培育引进等多方面努力。

对于长城基金翁煜平转岗研究员,你怎么看呢?